"삼천피는 무슨"…개미들, 삼성전자 팔고 어마어마하게 사들였다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

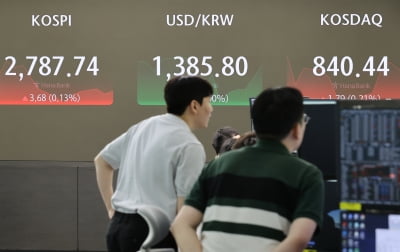

'삼성전자·레버리지ETF' 팔아 '곱버스' 쓸어담아

올해 상반기 주식 매도액 7.4조…"역대 최대"

"반도체 실적 개선 및 성장주 반등에 탄력적 상승 기대"

"AI發 상승랠리 방향 바뀔 수도…고용 약화 주목해야"

올해 상반기 주식 매도액 7.4조…"역대 최대"

"반도체 실적 개선 및 성장주 반등에 탄력적 상승 기대"

"AI發 상승랠리 방향 바뀔 수도…고용 약화 주목해야"

1일 한국거래소에 따르면 지난달 한달 동안 개인투자자가 가장 많이 사들인 종목은 ‘KODEX 200선물 인버스2’다. 코스피200지수가 하락할 때 낙폭의 2배 수익을 내는 것을 목표로 하는 상장지수펀드(ETF)다. 소위 ‘곱버스’라고 불리는 이 ETF를 개인은 한달간 4370억원어치 사들였다.

순매도 상위에서도 한국 주식시장에 대한 부정적인 전망이 적나라하게 드러난다. 가장 많이 순매도한 종목은 한국 주식시장을 대표하는 종목인 삼성전자다. 두 번째는 코스피200지수가 오를 때 두 배로 수익이 나는 ETF인 ‘KODEX 레버리지’다. 삼성전자와 코덱스 레버리지의 순매도 규모는 각각 2조4345억원과 4737억원이다.

이외에도 현대차(순매도액 4599억원), SK하이닉스(4329억원), 알테오젠(2980억원), 기아(2365억원), 제이시스메디칼(1874억원) 등 올해 상반기에 큰 폭으로 오른 주도주들이 개인의 순매도 상위를 채우고 있다. 올해 들어선 뒤 지난달 말까지 현대차는 44.96%, SK하이닉스는 67.14%, 알테오젠은 184.77%, 기아는 29.3%, 제이시스메디칼은 22.69% 상승했다.

개인의 ‘한국 증시 탈출’은 올 초부터 이어져왔다. 개인은 올해 들어 한국 증시에서 7조3935억원어치 주식을 순매도한 것으로 집계됐다. 상반기 기준 순매도 규모는 역대 최대다. 직전 최대치는 2005년의 4조2129억원이었다.

반면 한국예탁결제원이 보관 중인 국내 개인투자자의 미국주식 규모는 지난달 27일 기준 862억2001만달러에 달했다. 올해 초의 673억6297만달러와 비교해 반년만에 27.99% 늘었다.

개인이 국내 증시에서 등을 돌린 배경은 수익률이다. 올해 들어 지난달 말까지 코스피는 5.37% 올랐다. 미국 나스닥지수의 상승률 18.13%의 3분의1에도 못 미친다.

이같은 개인들의 움직임과는 반대로 증권가 전문가들은 국내 증시가 글로벌 증시와 키맞추기에 나설 가능성에 힘이 싣고 있다.

이경민 대신증권 연구원은 하반기 코스피 밴드 상단을 3200으로 잡았다. 미국 중앙은행(Fed)이 7월 연방공개시장위원회(FOMC) 정례회의에서 기준금리 인하를 시작한다는 가정을 바탕으로 했다. 이 연구원은 “하반기 실질적인 금리 인하 사이클 시작과 미국 경기 저점 통과, 중국 경기 회복세 강화 등에 힘입어 강한 상승 추세가 전개될 것”이라며 “한국 증시는 반도체 업황·실적 개선과 성장주 반등이 가세해 탄력적인 상승을 이어갈 전망”이라고 말했다.

대신증권 외에도 하반기 코스피 예상 밴드 상단을 3000 이상으로 제시한 증권사는 메리츠증권·삼성증권(3150), NH투자증권·하나증권(3100), 한국투자증권·현대차증권·신한투자증권·키움증권(3000) 등이다.

DB금융투자처럼 ‘리스크 관리’의 필요성을 강조한 곳도 있다. 한국뿐만 아니라 인공지능(AI) 산업 성장 기대감에서 비롯된 글로벌 증시의 상승 랠리가 방향을 바꿀 수 있다는 이유에서다. 강현기 DB금융투자 연구원은 미국의 실업률이 꿈틀대는 걸 위험신호로 보고 있다. AI를 활용한 서비스의 수요가 뒷걸음칠 수 있기 때문이다. ‘닷컴버블’이 붕괴된 2000년대 초반과 비슷한 모습이라고 지적한다.

강 연구원은 “숙고해야 할 것은 새로운 서비스를 최종적으로 누가 소비하냐는 점”이라며 “결국 고용시장 악화→임금소득 약화→소비 약화→혁신 기술 제품과 서비스에 대한 수요 약화가 나타날 가능성을 고려해야 한다”고 말했다.

한경우 한경닷컴 기자 case@hankyung.com

!["코스피, 2분기 실적시즌 기대로 상승 전망…삼전 매수기회" [주간전망]](https://img.hankyung.com/photo/202406/AA.37158689.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)