"10억 고객 100명보다 1000억 자산가 1명이 실적에 훨씬 큰 도움"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

WM 시장 사활 건 증권사

수수료 수익, 갈수록 줄어들고

부동산 등 대체투자 분야 위축

초고액자산가 공략으로 선회

수수료 수익, 갈수록 줄어들고

부동산 등 대체투자 분야 위축

초고액자산가 공략으로 선회

증권사들이 초고액 자산가에게 집중하는 이유는 자산관리(WM) 시장이 유일하게 성장하는 분야이기 때문이다. 과거 증권사의 주된 수익원은 주식 거래를 통해 수수료를 받는 브로커리지(위탁매매)에서 나왔다. 그러나 증권사 간 수수료 인하 경쟁이 치열해지고 모바일 거래가 활성화하면서 브로커리지 수익이 갈수록 줄어드는 추세다.

주식투자자 수도 정체기에 접어들었다. 코로나19 직후 증시 호황 때 ‘개미’들이 급증했다가 최근 들어 증가세가 둔화하고 있다. 국내 주식거래 활동계좌는 7000만 개로 국민 1인당 평균 1.4개의 주식계좌를 갖고 있다. 2021년 불어닥친 공모주 열풍으로 증권사마다 개인과 가족 명의의 주식계좌 개설이 급격히 늘어난 뒤로 주식계좌 수는 완만한 증가 곡선을 그리고 있다. 한 증권사 관계자는 “주식시장이 성숙기에 접어든 만큼 증권사가 개인투자자를 유치해 돈을 벌기 쉽지 않은 구조가 됐다”며 “수수료를 최대한 낮추고 플랫폼 기능을 하면서 수수료가 높은 다른 상품을 파는 데 집중할 수밖에 없다”고 했다.

투자은행(IB) 분야가 위축된 것도 증권사들이 WM 시장에 사활을 거는 배경이다. 증권사 IB들은 작년 해외 상업용 부동산 위기와 국내 부동산 프로젝트파이낸싱(PF) 위기로 대체투자 분야에서 큰 손실을 떠안아 고전 중이다. 채권발행(DCM)과 주식발행(ECM) 분야도 외국계 증권사와 수주 경쟁이 붙으며 성장이 한계에 부딪혔다. 전통 브로커리지 시장이 포화하고 IB 리스크가 증가하자 안정적으로 이익을 얻을 수 있는 WM 분야로 눈을 돌리기 시작했다는 분석이다. 이홍구 KB증권 사장은 “고객의 WM 자산을 채권이나 펀드로 돌려 포트폴리오의 균형을 맞추며 위험을 관리하는 것”이라고 했다.

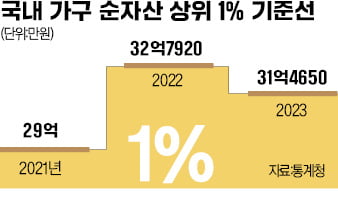

증권사들은 수수료 장사 대신 급증하는 초고액 자산가를 공략해 WM 사업을 키우는 전략으로 선회하고 있다. 업계에선 결국 WM 시장을 장악하는 곳이 살아남을 것이란 얘기도 나온다. 김성환 한국투자증권 사장은 “WM 자산 규모가 200조원이라면 최소 0.6%의 수수료를 받는다고 가정했을 때 연간 1조2000억원을 벌 수 있다”고 했다.

프라이빗뱅커(PB)들도 초고액 자산가 유치에 안간힘을 쓰고 있다. 한 증권사 PB는 “PB 한 명이 10억 자산가 100명을 관리하는 것보다 1000억 자산가 1명을 전담하는 것이 더 수월하고 거래 규모가 커 인센티브도 많이 받을 수 있다”며 “앞으로 증권사들이 슈퍼리치를 위한 서비스에 몰두해 양극화 현상이 심화할 수 있다”고 말했다.

전예진 기자 ace@hankyung.com

주식투자자 수도 정체기에 접어들었다. 코로나19 직후 증시 호황 때 ‘개미’들이 급증했다가 최근 들어 증가세가 둔화하고 있다. 국내 주식거래 활동계좌는 7000만 개로 국민 1인당 평균 1.4개의 주식계좌를 갖고 있다. 2021년 불어닥친 공모주 열풍으로 증권사마다 개인과 가족 명의의 주식계좌 개설이 급격히 늘어난 뒤로 주식계좌 수는 완만한 증가 곡선을 그리고 있다. 한 증권사 관계자는 “주식시장이 성숙기에 접어든 만큼 증권사가 개인투자자를 유치해 돈을 벌기 쉽지 않은 구조가 됐다”며 “수수료를 최대한 낮추고 플랫폼 기능을 하면서 수수료가 높은 다른 상품을 파는 데 집중할 수밖에 없다”고 했다.

증권사들은 수수료 장사 대신 급증하는 초고액 자산가를 공략해 WM 사업을 키우는 전략으로 선회하고 있다. 업계에선 결국 WM 시장을 장악하는 곳이 살아남을 것이란 얘기도 나온다. 김성환 한국투자증권 사장은 “WM 자산 규모가 200조원이라면 최소 0.6%의 수수료를 받는다고 가정했을 때 연간 1조2000억원을 벌 수 있다”고 했다.

프라이빗뱅커(PB)들도 초고액 자산가 유치에 안간힘을 쓰고 있다. 한 증권사 PB는 “PB 한 명이 10억 자산가 100명을 관리하는 것보다 1000억 자산가 1명을 전담하는 것이 더 수월하고 거래 규모가 커 인센티브도 많이 받을 수 있다”며 “앞으로 증권사들이 슈퍼리치를 위한 서비스에 몰두해 양극화 현상이 심화할 수 있다”고 말했다.

전예진 기자 ace@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)