전방산업 둔화에 중국 위협까지…길어지는 K-배터리 '보릿고개'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

LG엔솔, 2분기 영업익 57.6%↓…고금리·광물가격 하락 등 악재

포트폴리오 강화하며 반격 나선다…투자 속도 조절해 이익 개선도

글로벌 전기차 시장의 '캐즘'(Chasm·일시적 수요 정체) 장기화와 중국 경쟁업체의 급성장으로 국내 배터리 업계의 혹한기가 길어지는 분위기다.

올해 1분기 전방산업인 전기차 시장의 성장세 둔화에 씁쓸한 실적을 거둔 K-배터리 3사(LG에너지솔루션·삼성SDI·SK온)는 2분기에도 수익성 개선을 기대하기 힘든 상황이다.

다만 K-배터리 3사는 궁극적으로 전기차 전환 흐름이 이어질 것으로 보고, 포트폴리오 다각화 등을 통해 수익성을 개선하는 동시 상승기에 대비해 내실을 다지는 분위기다.

◇ LG엔솔, AMPC 제외시 2분기 영업손실…삼성SDI·SK온도 '실적악화' 예상

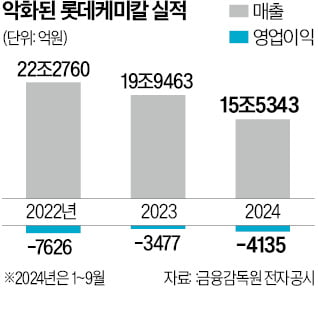

LG에너지솔루션은 연결 기준 올해 2분기 영업이익이 1천953억원으로 작년 동기보다 57.6% 감소한 것으로 잠정 집계됐다고 8일 공시했다.

미국 인플레이션 감축법(IRA)상 첨단제조 생산 세액공제(AMPC)에 따른 공제액 4천478억원을 제외하면 2천525억원의 영업손실을 기록한 셈이다.

삼성SDI와 SK온의 2분기 실적 전망도 '흐림'이다.

연합인포맥스가 집계한 시장 전망치에 따르면 삼성SDI의 2분기 영업이익은 전년 동기 대비 15.5% 감소할 전망이다.

10개 분기 연속 적자를 이어간 SK온은 2분기에도 3천억원대 영업손실을 볼 것으로 증권가는 내다봤다.

1분기에 이은 부진한 실적으로, 캐즘의 뚜렷한 영향을 확인할 수 있다.

전방산업인 전기차 시장의 재고 조정에 대응할 뚜렷한 돌파구를 찾지 못한 탓이다.

글로벌 완성차업체 제너럴모터스(GM)가 올해 전기차 생산량을 기존 20만∼30만대에서 20만∼25만대로 하향 조정하는 등 글로벌 전기차 시장은 더딘 성장세를 보이고 있다.

재고 조정에 따라 공장 가동률이 떨어지면서 업계의 고정비 부담은 커졌다.

여기에 고금리가 지속되고 리튬, 니켈 등 원재료 가격 하락에 따른 역래깅 효과(원재료 투입 시차에 따른 이익 감소)가 나타나면서 수익성이 낮아졌다.

배터리 가격 경쟁력을 무기로 한 중국 업체들의 급성장도 위협적이다.

중국 배터리업계는 풍부한 핵심광물 자원을 기반으로 공급망을 수직 계열화해 가격 측면에서 강점을 갖췄다.

에너지 전문 시장조사업체 SNE리서치에 따르면 올해 1∼5월 배터리 총사용량 집계에서 글로벌 1, 2위 모두 중국 업체가 차지했다.

중국 CATL과 BYD(비야디)의 합산 점유율은 50%가 넘는다.

국내 배터리 3사는 글로벌 3∼5위에 자리했다.

중국 업체가 몸집을 키워감에 따라 K-배터리의 점유율은 하락세다.

◇ K-배터리, 반격 나선다…LFP·ESS 역량 강화

LG에너지솔루션은 지난 1일 중국 업체들의 '텃밭'으로 불리는 리튬인산철(LFP) 배터리의 대규모 수주에 성공하며 반격에 나섰다.

LFP 배터리는 가격 경쟁력을 갖췄지만 에너지 밀도가 낮고 무겁다는 단점이 있어 중국 시장을 제외하면 선호도가 높지 않았다.

하지만 보급형 전기차가 확대되면서 상대적으로 저렴한 LFP 배터리 채택이 늘고 있다.

LG에너지솔루션은 이 같은 시장 수요에 따라 르노의 차세대 전기차 모델에 LFP 배터리셀을 탑재하는 공급계약을 체결했다.

삼성SDI와 SK온도 2026년 양산을 목표로 LFP 배터리 제품 개발에 힘을 쏟고 있다.

3개 사 모두 LFP 배터리를 양산한다면 국내 배터리 업체는 하이니켈 등 프리미엄 삼원계 배터리부터 중저가형에 이르기까지 다양한 포트폴리오를 강점으로 갖추게 된다.

중국 기업이 독주하는 에너지저장장치(ESS) 시장도 추격하고 있다.

삼성SDI는 미국 최대 전력기업인 넥스트에라에너지에 1조원대 규모의 ESS용 배터리를 납품하는 것으로 알려졌다.

LG에너지솔루션도 최근 한화솔루션 큐셀부문(한화큐셀) 미국법인과 총 4.8GWh(기가와트시) 규모의 ESS 배터리 공급 계약을 체결했다.

각 업체는 캐즘 기간 포트폴리오를 강화하며 내실을 다지는 한편, 장기적으로 시장이 좋아질 것으로 보고 투자 속도를 조절하고 있다.

LG에너지솔루션은 최근 미국 애리조나주의 ESS LFP 배터리 전용 생산 공장 건설을 착공 두 달 만에 일시 중단했다.

유럽과 미국 미시간주 공장 가동률을 높이기 위해 전기차용 라인 일부를 ESS용으로 전환하는 방안을 검토함에 따라 ESS 전용 공장의 필요성이 시급하지 않다고 판단해서다.

SK온은 포드와 합작 투자 중인 블루오벌SK 켄터키 2공장 가동 시점을 기존 2026년에서 '2026년 이후'로 연기한 바 있다.

현대차와의 북미 합작공장 가동 계획 등은 예정대로 진행 중이다.

/연합뉴스

포트폴리오 강화하며 반격 나선다…투자 속도 조절해 이익 개선도

올해 1분기 전방산업인 전기차 시장의 성장세 둔화에 씁쓸한 실적을 거둔 K-배터리 3사(LG에너지솔루션·삼성SDI·SK온)는 2분기에도 수익성 개선을 기대하기 힘든 상황이다.

다만 K-배터리 3사는 궁극적으로 전기차 전환 흐름이 이어질 것으로 보고, 포트폴리오 다각화 등을 통해 수익성을 개선하는 동시 상승기에 대비해 내실을 다지는 분위기다.

◇ LG엔솔, AMPC 제외시 2분기 영업손실…삼성SDI·SK온도 '실적악화' 예상

LG에너지솔루션은 연결 기준 올해 2분기 영업이익이 1천953억원으로 작년 동기보다 57.6% 감소한 것으로 잠정 집계됐다고 8일 공시했다.

미국 인플레이션 감축법(IRA)상 첨단제조 생산 세액공제(AMPC)에 따른 공제액 4천478억원을 제외하면 2천525억원의 영업손실을 기록한 셈이다.

삼성SDI와 SK온의 2분기 실적 전망도 '흐림'이다.

연합인포맥스가 집계한 시장 전망치에 따르면 삼성SDI의 2분기 영업이익은 전년 동기 대비 15.5% 감소할 전망이다.

10개 분기 연속 적자를 이어간 SK온은 2분기에도 3천억원대 영업손실을 볼 것으로 증권가는 내다봤다.

1분기에 이은 부진한 실적으로, 캐즘의 뚜렷한 영향을 확인할 수 있다.

글로벌 완성차업체 제너럴모터스(GM)가 올해 전기차 생산량을 기존 20만∼30만대에서 20만∼25만대로 하향 조정하는 등 글로벌 전기차 시장은 더딘 성장세를 보이고 있다.

재고 조정에 따라 공장 가동률이 떨어지면서 업계의 고정비 부담은 커졌다.

여기에 고금리가 지속되고 리튬, 니켈 등 원재료 가격 하락에 따른 역래깅 효과(원재료 투입 시차에 따른 이익 감소)가 나타나면서 수익성이 낮아졌다.

배터리 가격 경쟁력을 무기로 한 중국 업체들의 급성장도 위협적이다.

중국 배터리업계는 풍부한 핵심광물 자원을 기반으로 공급망을 수직 계열화해 가격 측면에서 강점을 갖췄다.

에너지 전문 시장조사업체 SNE리서치에 따르면 올해 1∼5월 배터리 총사용량 집계에서 글로벌 1, 2위 모두 중국 업체가 차지했다.

중국 CATL과 BYD(비야디)의 합산 점유율은 50%가 넘는다.

국내 배터리 3사는 글로벌 3∼5위에 자리했다.

중국 업체가 몸집을 키워감에 따라 K-배터리의 점유율은 하락세다.

LG에너지솔루션은 지난 1일 중국 업체들의 '텃밭'으로 불리는 리튬인산철(LFP) 배터리의 대규모 수주에 성공하며 반격에 나섰다.

LFP 배터리는 가격 경쟁력을 갖췄지만 에너지 밀도가 낮고 무겁다는 단점이 있어 중국 시장을 제외하면 선호도가 높지 않았다.

하지만 보급형 전기차가 확대되면서 상대적으로 저렴한 LFP 배터리 채택이 늘고 있다.

LG에너지솔루션은 이 같은 시장 수요에 따라 르노의 차세대 전기차 모델에 LFP 배터리셀을 탑재하는 공급계약을 체결했다.

삼성SDI와 SK온도 2026년 양산을 목표로 LFP 배터리 제품 개발에 힘을 쏟고 있다.

3개 사 모두 LFP 배터리를 양산한다면 국내 배터리 업체는 하이니켈 등 프리미엄 삼원계 배터리부터 중저가형에 이르기까지 다양한 포트폴리오를 강점으로 갖추게 된다.

중국 기업이 독주하는 에너지저장장치(ESS) 시장도 추격하고 있다.

삼성SDI는 미국 최대 전력기업인 넥스트에라에너지에 1조원대 규모의 ESS용 배터리를 납품하는 것으로 알려졌다.

LG에너지솔루션도 최근 한화솔루션 큐셀부문(한화큐셀) 미국법인과 총 4.8GWh(기가와트시) 규모의 ESS 배터리 공급 계약을 체결했다.

LG에너지솔루션은 최근 미국 애리조나주의 ESS LFP 배터리 전용 생산 공장 건설을 착공 두 달 만에 일시 중단했다.

유럽과 미국 미시간주 공장 가동률을 높이기 위해 전기차용 라인 일부를 ESS용으로 전환하는 방안을 검토함에 따라 ESS 전용 공장의 필요성이 시급하지 않다고 판단해서다.

SK온은 포드와 합작 투자 중인 블루오벌SK 켄터키 2공장 가동 시점을 기존 2026년에서 '2026년 이후'로 연기한 바 있다.

현대차와의 북미 합작공장 가동 계획 등은 예정대로 진행 중이다.