플랫폼기술 기업도 타깃될 것"

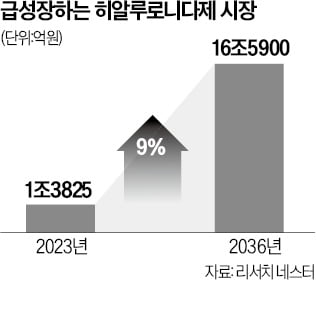

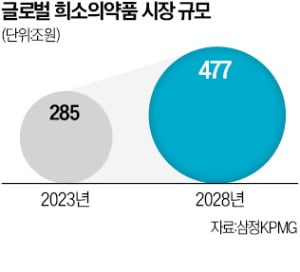

빅파마의 주요 M&A 트렌드는 ‘잠재력과 수익성이 높은 희소질환 시장 선점’ ‘ADC 기반 신성장동력원 확보로 매출 다변화’ ‘비만치료제 진입 및 대사질환 관련 파이프라인 강화’로 요약된다. 보고서는 “2023년 미국 식품의약국(FDA) 승인 신약의 절반 이상이 희소의약품”이라고 했다.

특히 △질환별 차별화된 플랫폼 기술 △유효성 데이터를 확보한 임상 후보 물질 △상업화 또는 수익모델 창출이 가능한 파이프라인 등을 갖춘 기업도 M&A 대상으로 각광 받을 전망이다. 보고서는 “유전자 편집·전달 기술, 페이로드(약물) 및 특정부위별 링커 기술 등에 글로벌 투자가 집중됐다”며 “임상 1상 혹은 2상 단계에서 유의미한 데이터를 축적한다면 투자 유치 가능성이 높다”고 분석했다.

안대규 기자 powerzanic@hankyung.com