[고침] 경제(SK이노와 합치면 '공룡 기업'…합병 논의되는…)

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

SK이노와 합치면 '공룡 기업'…합병 논의되는 SK E&S는

도시가스로 시작해 LNG 밸류체인 완성…수소 생태계 구축

규모 대비 그룹내 영업익 기여도 높아…현금 창출력 큰 '캐시카우'

합병비율·우선주 부채 문제…17일 예정된 이사회서 논의될듯

![[고침] 경제(SK이노와 합치면 '공룡 기업'…합병 논의되는…)](https://img.hankyung.com/photo/202407/PCM20190903000231990_P4.jpg)

SK그룹의 대대적인 사업 리밸런싱(구조조정)으로 SK이노베이션과 SK E&S의 합병이 논의되는 가운데 알짜 계열사로 불리는 SK E&S에 관심이 쏠린다.

두 회사의 합병이 성사되면 화석연료부터 신재생에너지에 이르는 자산 총액 약 106조원의 초대형 에너지 기업이 탄생하게 된다.

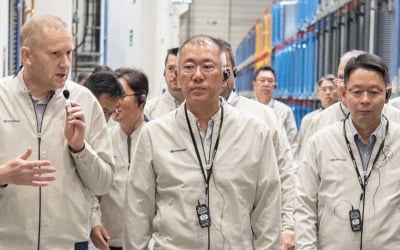

![[고침] 경제(SK이노와 합치면 '공룡 기업'…합병 논의되는…)](https://img.hankyung.com/photo/202407/PCM20240117000073003_P4.jpg)

◇ 도시가스사로 출범…친환경 사업 확장

14일 업계에 따르면 SK E&S는 액화천연가스(LNG), 수소, 재생에너지 등을 아우르는 에너지 사업을 하는 SK㈜의 계열사다.

SK㈜와 미국 엔론사가 1999년 함께 설립한 합작 가스전문회사 SK엔론을 모태로 한다.

SK엔론은 SK㈜가 SK가스를 비롯한 5개 도시가스사의 주식을 현물출자하고, 엔론사가 같은 액수의 현금을 출자해 만들었다.

2005년 사명을 바꾼 SK E&S는 국내 민간발전사 최초로 생산과 유통, 소비에 이르는 LNG 밸류체인을 구축한 것으로 평가받는다.

사명을 변경한 이듬해 SK E&S는 인도네시아로부터 LNG 장기 공급계약을 체결해 민간발전사 중 처음으로 LNG 직도입을 시작했다.

이어 2012년 안정적인 LNG 도입을 위해 약 3억1천만달러를 들여 호주의 바로사 해양 가스전 개발에 뛰어들었다.

2012년 경남 함안 태양광 발전사업을 시작으로 태양광, 풍력 등 재생에너지 사업도 진행 중이다.

국내 수소 생태계 구축도 한창이다.

SK E&S는 지난 5월 인천에 세계 최대 규모의 액화수소 플랜트를 짓고, 연산 3만t에 달하는 대규모 액화수소 공급 시설을 가동 중이다.

인천 플랜트에서 생산한 액화수소는 부산, 충북 청주, 경기 이천 등 전국 충전소에 공급된다.

오는 2026년까지 전국에 약 40곳의 액화수소 충전소를 구축할 계획이다.

SK그룹은 2021년 3월 국무총리 주재 제3차 수소경제위원회에서 인천 액화수소 플랜트 구축 계획을 처음 발표한 이후 SK E&S를 중심으로 수소 생태계 조성에 힘써왔다.

당시 최태원 SK그룹 회장은 "SK가 대한민국 수소 생태계 조성에 앞장섬으로써 2050 탄소중립 실현을 위한 기업의 책임을 다하겠다"고 밝힌 바 있다.

![[고침] 경제(SK이노와 합치면 '공룡 기업'…합병 논의되는…)](https://img.hankyung.com/photo/202407/PYH2024050815140000300_P4.jpg)

◇ 매출 대비 영업이익 큰 알짜 '캐시카우'

SK이노베이션과 SK E&S의 합병 추진 배경에는 SK E&S의 현금 창출 능력이 주된 요인이었던 것으로 평가된다.

SK E&S는 SK㈜가 지분의 90%를 보유 중이며, 도시가스 자회사 둥으로부터 안정적인 현금을 받아 SK㈜에 꾸준히 배당금을 지급하는 '캐시카우' 역할을 해왔다.

SK E&S는 2022년 사상 최대 실적을 경신한 이래 작년에도 2년 연속 매출 11조원 이상, 영업이익 1조원 이상을 기록했다.

SK그룹 내 영업이익 기여도로 봐도 전체 그룹사 중 상위권인 것으로 전해졌다.

SK이노베이션과 비교해도 규모 대비 영업이익에서 뒤지지 않는다.

지난해 SK이노베이션과 SK E&S의 매출액은 각각 77조2억995억원, 11조1조672억원으로 7배가량 차이를 보이는 데 반해, 영업이익은 각각 1조9천39억원, 1조3천317억원으로 상대적으로 격차가 작다.

SK그룹은 전기차 캐즘(Chasm·일시적 수요 정체)으로 부진을 겪는 SK온의 재무구조를 개선하기 위해 이 같은 합병안을 검토한 것으로 알려졌다.

SK온은 SK이노베이션의 자회사다.

합병이 성사되면 SK E&S의 안정적인 수익 사업들이 'SK온 살리기'에 활용될 전망이다.

업계 안팎에서는 오는 17일 SK이노베이션과 SK E&S의 이사회에서 논의될 두 회사의 합병비율에 주목한다.

SK E&S가 비상장사인 만큼 합병비율 산정 방식에 따라 주주 등 이해관계자들의 반발이 있을 수 있기 때문이다.

SK E&S의 상환전환우선주(RCPS)를 보유한 사모펀드(PEF) 운용사 KKR을 설득하는 문제도 남아있다.

KKR이 3조1천350억원에 달하는 RCPS를 갖고 있는데, 합병 문제로 KKR이 투자금 중도 상환을 요구할 경우 상환 자산으로 도시가스 자회사를 넘겨줘야 할 수도 있다.

SK E&S의 현금 창출이 도시가스 사업을 바탕으로 이뤄지는 만큼 KKR을 설득하지 못하면 애초 합병 실익과 맞지 않게 SK E&S의 재무 상태만 악화할 가능성이 있다.

/연합뉴스

도시가스로 시작해 LNG 밸류체인 완성…수소 생태계 구축

규모 대비 그룹내 영업익 기여도 높아…현금 창출력 큰 '캐시카우'

합병비율·우선주 부채 문제…17일 예정된 이사회서 논의될듯

![[고침] 경제(SK이노와 합치면 '공룡 기업'…합병 논의되는…)](https://img.hankyung.com/photo/202407/PCM20190903000231990_P4.jpg)

두 회사의 합병이 성사되면 화석연료부터 신재생에너지에 이르는 자산 총액 약 106조원의 초대형 에너지 기업이 탄생하게 된다.

![[고침] 경제(SK이노와 합치면 '공룡 기업'…합병 논의되는…)](https://img.hankyung.com/photo/202407/PCM20240117000073003_P4.jpg)

14일 업계에 따르면 SK E&S는 액화천연가스(LNG), 수소, 재생에너지 등을 아우르는 에너지 사업을 하는 SK㈜의 계열사다.

SK㈜와 미국 엔론사가 1999년 함께 설립한 합작 가스전문회사 SK엔론을 모태로 한다.

SK엔론은 SK㈜가 SK가스를 비롯한 5개 도시가스사의 주식을 현물출자하고, 엔론사가 같은 액수의 현금을 출자해 만들었다.

2005년 사명을 바꾼 SK E&S는 국내 민간발전사 최초로 생산과 유통, 소비에 이르는 LNG 밸류체인을 구축한 것으로 평가받는다.

사명을 변경한 이듬해 SK E&S는 인도네시아로부터 LNG 장기 공급계약을 체결해 민간발전사 중 처음으로 LNG 직도입을 시작했다.

이어 2012년 안정적인 LNG 도입을 위해 약 3억1천만달러를 들여 호주의 바로사 해양 가스전 개발에 뛰어들었다.

2012년 경남 함안 태양광 발전사업을 시작으로 태양광, 풍력 등 재생에너지 사업도 진행 중이다.

국내 수소 생태계 구축도 한창이다.

SK E&S는 지난 5월 인천에 세계 최대 규모의 액화수소 플랜트를 짓고, 연산 3만t에 달하는 대규모 액화수소 공급 시설을 가동 중이다.

인천 플랜트에서 생산한 액화수소는 부산, 충북 청주, 경기 이천 등 전국 충전소에 공급된다.

오는 2026년까지 전국에 약 40곳의 액화수소 충전소를 구축할 계획이다.

SK그룹은 2021년 3월 국무총리 주재 제3차 수소경제위원회에서 인천 액화수소 플랜트 구축 계획을 처음 발표한 이후 SK E&S를 중심으로 수소 생태계 조성에 힘써왔다.

당시 최태원 SK그룹 회장은 "SK가 대한민국 수소 생태계 조성에 앞장섬으로써 2050 탄소중립 실현을 위한 기업의 책임을 다하겠다"고 밝힌 바 있다.

![[고침] 경제(SK이노와 합치면 '공룡 기업'…합병 논의되는…)](https://img.hankyung.com/photo/202407/PYH2024050815140000300_P4.jpg)

SK이노베이션과 SK E&S의 합병 추진 배경에는 SK E&S의 현금 창출 능력이 주된 요인이었던 것으로 평가된다.

SK E&S는 SK㈜가 지분의 90%를 보유 중이며, 도시가스 자회사 둥으로부터 안정적인 현금을 받아 SK㈜에 꾸준히 배당금을 지급하는 '캐시카우' 역할을 해왔다.

SK E&S는 2022년 사상 최대 실적을 경신한 이래 작년에도 2년 연속 매출 11조원 이상, 영업이익 1조원 이상을 기록했다.

SK그룹 내 영업이익 기여도로 봐도 전체 그룹사 중 상위권인 것으로 전해졌다.

SK이노베이션과 비교해도 규모 대비 영업이익에서 뒤지지 않는다.

지난해 SK이노베이션과 SK E&S의 매출액은 각각 77조2억995억원, 11조1조672억원으로 7배가량 차이를 보이는 데 반해, 영업이익은 각각 1조9천39억원, 1조3천317억원으로 상대적으로 격차가 작다.

SK그룹은 전기차 캐즘(Chasm·일시적 수요 정체)으로 부진을 겪는 SK온의 재무구조를 개선하기 위해 이 같은 합병안을 검토한 것으로 알려졌다.

SK온은 SK이노베이션의 자회사다.

합병이 성사되면 SK E&S의 안정적인 수익 사업들이 'SK온 살리기'에 활용될 전망이다.

업계 안팎에서는 오는 17일 SK이노베이션과 SK E&S의 이사회에서 논의될 두 회사의 합병비율에 주목한다.

SK E&S가 비상장사인 만큼 합병비율 산정 방식에 따라 주주 등 이해관계자들의 반발이 있을 수 있기 때문이다.

SK E&S의 상환전환우선주(RCPS)를 보유한 사모펀드(PEF) 운용사 KKR을 설득하는 문제도 남아있다.

KKR이 3조1천350억원에 달하는 RCPS를 갖고 있는데, 합병 문제로 KKR이 투자금 중도 상환을 요구할 경우 상환 자산으로 도시가스 자회사를 넘겨줘야 할 수도 있다.

SK E&S의 현금 창출이 도시가스 사업을 바탕으로 이뤄지는 만큼 KKR을 설득하지 못하면 애초 합병 실익과 맞지 않게 SK E&S의 재무 상태만 악화할 가능성이 있다.

/연합뉴스

![[단독] 퇴직자 자녀 학자금 못돌려받은 공기업 수두룩](https://img.hankyung.com/photo/202409/99.11547278.3.jpg)

![中 부자들한테 외면당한 한국산 '귀족과일'…반전 상황 [트렌드+]](https://img.hankyung.com/photo/202409/01.38072805.3.jpg)