'100조 에너지 공룡' 탄생...SK이노-E&S 합병 확정

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

SK이노·E&S '1대 1.19'로 합병

<앵커>

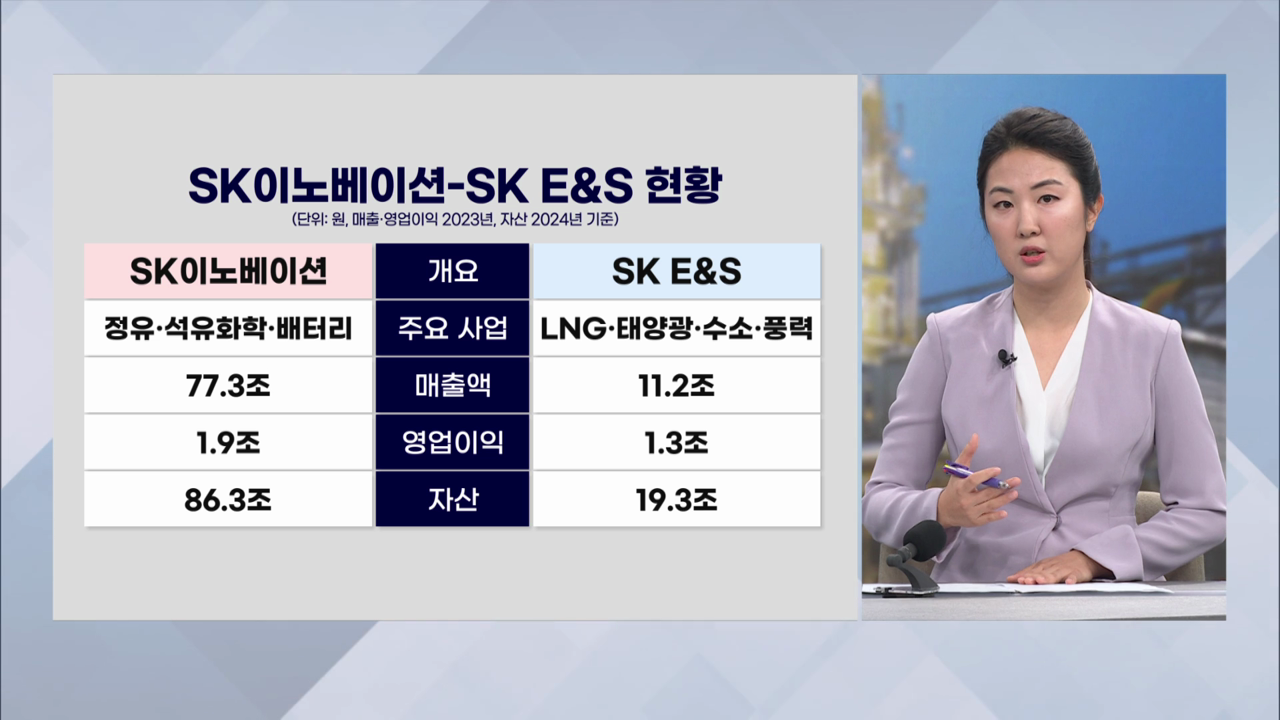

SK이노베이션과 SK E&S가 각각 이사회를 열어 합병안을 확정했습니다.

합병안 통과로 SK이노베이션은 자산규모만 100조원이 넘는 초대형 에너지기업으로 재탄생했습니다.

이와 관련해 산업부 강미선 기자와 이야기 나눠보겠습니다. 강 기자, 이사회 결과는 어떻게 됐나요?

<기자>

이사회에서 무난히 합병안이 통과됐습니다. 합병 방식은 '수평적 합병'입니다.

수직적 합병이 아닌, 사내독립기업(CIC) 형태로 합치는 방식인데요. 각 사의 독립성은 유지할 수 있고 주주 반발도 최소화할 수 있어섭니다.

<앵커>

다만, 이번 합병은 기업가치 산정이 어려운 비상장사와 상장사의 합병이라 주주들의 난관도 예상이 됩니다. 합병비율에 대한 평가는 어떻습니까?

<기자>

이사회 직전 합병 비율은 1대 2가 유력했는데요. 쉽게 말하면 SK E&S의 주식 1주가 SK이노베이션 주식 2주로 바뀐다는 겁니다.

이 경우 SK E&S의 최대 주주인 SK㈜의 지분 희석을 방지할 수 있어 경영권 유지에 도움 되기 때문입니다.

하지만 실제 합병 비율은 이보다 낮은 1대 1.2인 것으로 확인됐습니다. 비율이 커질수록 기존 SK이노베이션 주주들은 보유 지분이 축소되니 반발 가능성을 고려한 것으로 분석됩니다.

<앵커>

이번 양사 간의 합병뿐 아니라 SK그룹이 계열사 재편 작업에 들어가 결과를 내놓고 있는데 다른 계열사 상황은 어떤가요?

<기자>

네, SK그룹은 SK이노베이션과 SK에코플랜트 두 축으로 사업 재편을 진행 중입니다.

먼저 SK이노베이션을 보시면요. SK이노베이션의 배터리 자회사 SK온도 합병에 나섭니다.

원유 수입·석유 제품 수출을 담당하는 SK트레이딩인터내셔널, SK에너지의 탱크터미널 사업을 하는 SK엔텀이 SK온과 합쳐지는데요.

10개 분기 연속 적자를 낸 SK그룹의 '아픈 손가락' SK온을 살리기 위해서입니다.

이번 합병을 통해 전기차 시장의 성장 둔화를 극복할 수 있도록 SK그룹은 SK온을 지원할 계획입니다.

<앵커>

SK이노베이션은 이사회로 윤곽이 다 정해졌고, 그럼 SK에코플랜트는 어떻게 되는 건가요? SK그룹이 계열사 수를 줄이기 위한 다른 계획들도 궁금합니다.

<기자>

오늘 SK이노베이션에 이어 내일 SK에코플랜트 이사회가 예정돼 있습니다.

SK에코플랜트는 SK㈜ 산하 반도체 가공·유통회사인 에센코어와 SK머티리얼즈가 거느린 산업용 가스회사 SK머티리얼즈에어플러스를 품을 전망입니다.

SK에코플랜트 역시 SK온처럼 적자를 기록하고 있습니다.

알짜 계열사들과의 합병을 통해 SK온과 SK에코플랜트는 장기적인 성장 기반을 마련하게 되고요. 양사 모두 2026년 상장 계획에도 긍정적으로 작용할 전망입니다.

이외에도 SK그룹은 현재 200여개 계열사를 매각과 합병을 검토 중입니다. 국내 대기업 집단 중에서 가장 많은 계열사를 두고 있어 연말까지 크고 작은 사업 재편이 이어질 것으로 예상됩니다.

예를 들어, SK이노베이션은 배터리 분리막 기업 SK아이이테크놀로지를 SK스퀘어는 11번가를, SK㈜는 베트남 빈그룹의 지분을 매각하거나 처분하는 협상을 진행하고 있습니다.

<앵커>

SK그룹의 사업 재편이 완료하면 어떤 변화가 있을 것으로 예상되나요? 구체적인 앞으로 일정도 궁금합니다.

<기자>

SK㈜는 내일(18일) 이사회를 열어 합병안을 상정하고요. 8월 말 SK이노베이션과 SK E&S는 각각 임시 주주총회를 열어 합병안을 상정할 예정입니다. 합병 기일은 11월이 될 가능성이 큽니다.

이번 재편을 통해 SK그룹은 재무구조를 대폭 개선하고, 미래 성장 동력을 강화할 수 있을 것으로 시장에서는 평가하고 있습니다.

사업재편과 합병에 관련된 자세한 설명은 내일(18일) 오전 기자간담회를 통해서 회사 측은 밝힐 전망입니다.

강미선기자 msk524@wowtv.co.kr