美 빅테크 고점론에 'M7' 곤두박질…'AI發 랠리' 막 내리나

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

기대 못미친 수익성에 기술株 투매

亞증시도 동반 하락

亞증시도 동반 하락

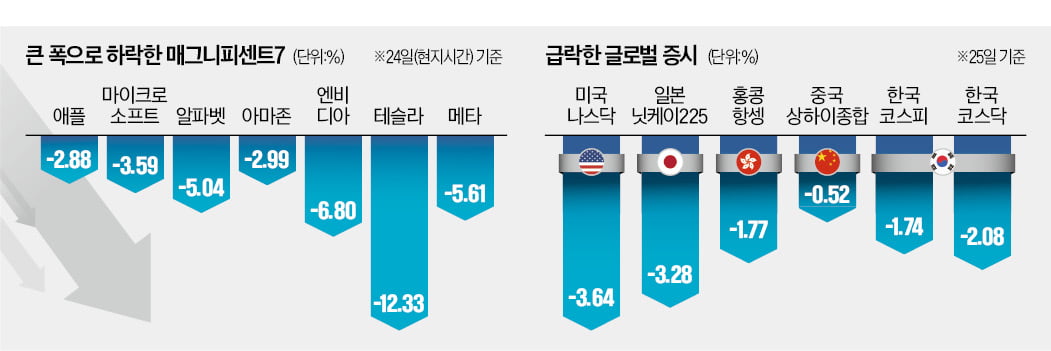

24일 나스닥지수는 3.64% 내렸다. 미국 중앙은행(Fed)이 급격하게 기준금리를 인상한 2022년 10월 이후 1년9개월여 만에 가장 큰 낙폭이다. S&P500지수와 다우지수도 각각 2.31%, 1.25% 하락했다. 일본 닛케이225지수(-3.28%)와 홍콩 항셍지수(-1.77%)도 급락했다. 코스피지수는 1.74% 떨어지며 2700대 초반까지 밀렸고, 코스닥지수는 6개월 만에 800선이 무너졌다.

○빅테크 몸값 고평가됐나

알파벳은 이날 컨센서스(증권사 추정치 평균)에 부합하는 실적을 발표했는데도 불구하고 5.04% 내렸다. 2분기 매출 증가율(14%)은 컨센서스를 0.6% 웃돌았지만, 상회율은 5년 만의 최저치였다. 여기에 하반기는 기저효과 때문에 어닝서프라이즈(깜짝 실적)를 내기 쉽지 않을 것이라는 전망에 힘이 실리자 ‘실적 고점론’이 대두됐다. 막대한 AI 투자 지출도 투자자의 우려를 자아냈다. 알파벳은 분기마다 적어도 120억달러 이상을 AI산업에 투자할 것이라고 밝혔다. 하지만 AI산업 투자 성과에 대한 질문엔 즉답을 피했다.

허재환 유진투자증권 투자전략팀장은 “이번 알파벳 실적은 그동안 AI 관련 빅테크 기업에 흥분했던 투자자에게 ‘AI는 아직 버는 돈보다 지출이 많은 산업’이라는 것을 깨닫게 해줬다”며 “이에 실망한 투자자의 매도세가 이어졌다”고 말했다.

경기 침체 우려도 지수 하락을 부채질했다. 빌 더들리 전 뉴욕연방은행 총재는 지난 23일 블룸버그 칼럼을 통해 “Fed는 다음주 연방공개시장위원회(FOMC)에서 금리를 인하해야 한다”고 주장했다. 더들리 전 총재는 그동안 기준금리를 연 6% 수준까지 높여야 한다고 주장해온 인물이다.

○AI발 랠리 지속 여부 논쟁

‘AI발 증시 랠리’의 지속성에 대한 논쟁도 커지고 있다. 앨릭 영 맵시그널 수석투자전략가는 “AI 인프라에 쓴 자금의 투자수익률(ROI)이 어떤지가 대단히 중요한 우려 사항”이라며 “대규모 자금이 투입되고 있지만 성과를 내려면 몇 년이 걸릴 것”이라고 말했다. 글로벌 자산운용사 올스프링글로벌투자의 네빌 자베리 매니저는 “빅테크 기업의 AI 투자 결과물이 투자자 생각보다 늦게 나올 수 있다”며 “단기적으로 투자자 사이에선 AI 테마에 대한 피로감이 커질 것”이라고 설명했다.반면 지금이 오히려 저가 매수 기회라는 주장도 강하게 맞서고 있다. 박희찬 미래에셋증권 리서치센터장은 “국내 증시의 반도체주도 지난 4월부터 주가가 크게 오른 만큼 한 차례 조정받는 것은 이상한 일이 아니다”며 “미국과 중국 등의 소비지표가 크게 둔화하는 상황에서 AI 빅테크 관련 기업은 유일하게 실적 성장세를 보여줄 수 있는 종목인 만큼 조정받았을 때 매수하는 것을 추천한다”고 말했다.

나머지 M7 기업의 실적 발표를 주시해야 한다는 조언도 나온다. 신승진 삼성증권 투자정보팀장은 “반도체산업 업황이 흑자로 돌아선 지 1년도 채 되지 않은 상황에서 ‘업황 고점’을 말하기는 이르다”며 “다음달 1일 열리는 미 FOMC에서 9월 기준금리 인하에 대한 힌트를 얻은 뒤 29일 발표될 엔비디아의 강한 실적을 확인하면 다시 주가가 상승할 수 있다”고 전망했다.

심성미 기자 smshim@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)