美 '빅스텝' 전망까지 나오자…외국인 이달 국채 4조 폭풍매수

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

국채금리 큰 폭 하락 왜

외국인 금리인하에 '베팅'

FOMC 9월 금리인하 시그널

美 이어 韓 국채금리 동반 하락

세계국채지수 편입 기대에

2분기 역성장도 영향 준 듯

일각선 "채권가격 과열" 지적

외국인 금리인하에 '베팅'

FOMC 9월 금리인하 시그널

美 이어 韓 국채금리 동반 하락

세계국채지수 편입 기대에

2분기 역성장도 영향 준 듯

일각선 "채권가격 과열" 지적

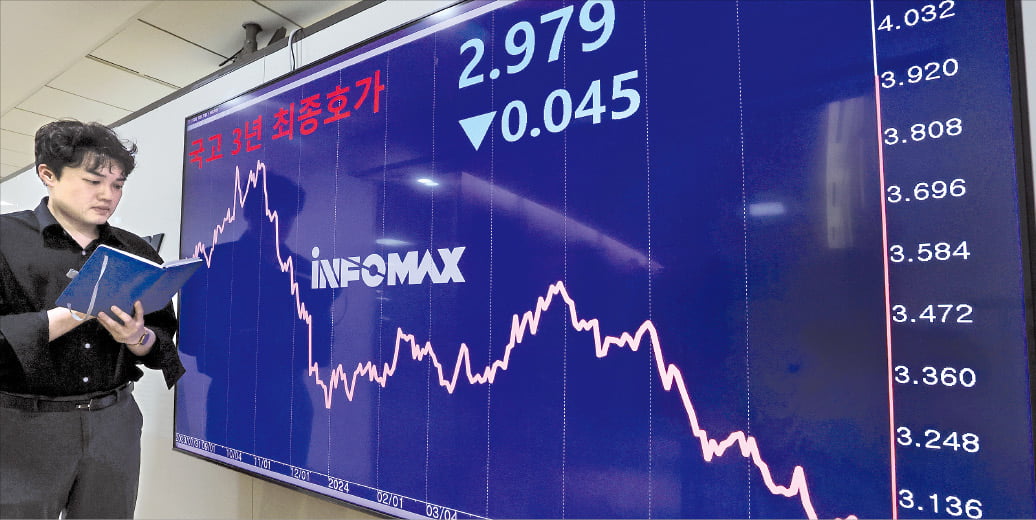

금리 인하 기대 확대

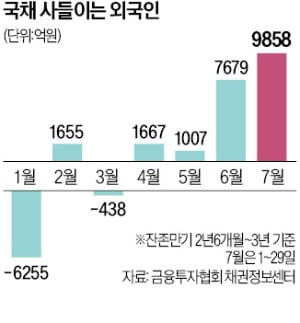

금융투자협회 채권정보센터에 따르면 외국인의 국채 순매수 금액은 이달(1~29일) 4조2052억원으로 집계됐다. 지난 5월 3조981억원에서 지난달 4조4838억원으로 순매수가 증가한 후 두 달 연속 4조원대를 나타냈다. 이 기간 3년물(잔존기간 2년6개월~3년) 순매수액은 5월 1007억원, 6월 7679억원, 7월 9858억원 등으로 빠르게 증가했다.

시장에선 Fed의 9월 금리 인하 가능성을 100%로 보고 있다. 지난 26일 미국의 개인소비지출(PCE) 지수가 예상에 부합하는 수준으로 나오면서 금리 인하 기대가 높아졌다. 월스트리트저널(WSJ)은 이날 “제롬 파월 Fed 의장은 그동안 금리를 너무 빨리 낮췄을 때 초래될 위험과 너무 늦게 낮췄을 때 초래될 위험을 비교해 따져왔다”며 “이제 고민을 끝내고 조만간 행동에 나설 것”이라고 보도했다.

뉴욕 채권시장 일각에선 Fed가 9월 기준금리를 0.5%포인트 내리는 ‘빅 스텝’을 밟을 가능성도 거론된다. 페드워치에 따르면 Fed가 9월 회의에서 기준금리를 연 4.75∼5.0%로 0.5%포인트 내린다고 예상한 금리 선물 투자자는 13.8%로 1주일 전(4.1%)보다 세 배 이상 늘었다. 조지 곤칼브스 미쓰비시UFJ파이낸셜(MUFG) 거시전략가는 “9월까지 경제 지표가 더 악화된다면 Fed가 선제적 조치에 나설 수 있다”고 말했다.

이 같은 기대는 미국 국채 금리에 반영되고 있다. 28일(현지시간) 미 국채 금리는 10년물이 0.048%포인트 하락한 연 4.195%를, 2년물이 0.054%포인트 내린 연 4.385%를 기록했다. 한국의 국채 금리는 미국 국채 금리에 연동되면서 동반 하락한 것으로 파악된다.

세계국채지수(WGBI) 편입 기대가 커진 것도 외국인들이 한국 채권시장에 유입되는 요인 중 하나로 꼽힌다. 기획재정부 관계자는 “9월 편입 가능성은 50 대 50”이라며 “WGBI에 편입되면 자동으로 한국 국채를 사야 하는 외국인들이 미리 유입됐을 가능성이 있다”고 설명했다.

일시적 ‘오버슈팅’ 분석도

한국 국내총생산(GDP) 증가율이 2분기 마이너스를 나타낸 것이 국채 금리를 낮추는 데 영향을 줬다는 분석도 있다. 한은에 따르면 2분기 GDP 증가율은 -0.2%(속보)로 집계됐다. 1분기 1.3% 성장한 기저효과에 따른 일시적 역성장이라는 데 무게가 실리지만 시장의 예상 범위였던 -0.2~0.2% 중 가장 낮은 수준을 기록했다.문제는 과도한 금리 하락이 가계부채를 자극할 수 있다는 점이다. 국채 금리가 낮아지면 은행채 금리가 동반 하락하면서 이를 지표로 삼는 주택담보대출 금리 등이 내려갈 가능성이 높다. 이 같은 현상이 집값을 자극하거나 가계부채를 늘리면 기준금리 인하가 어려울 수 있다는 지적도 나온다.

국채 금리 하락폭이 과도하다고 보는 시각도 많다. 한은 관계자는 “최근 금융통화위원회 분위기를 고려하면 시장의 기대가 지나치다고 본다”며 “시장의 예상과 달리 기준금리 인하에는 다양한 변수가 있다”고 지적했다. 안재균 신한투자증권 연구원은 “공공요금이 인상되면 물가 불확실성이 자극될 수 있다”며 “3년 만기 국채 금리가 연 2%대에 진입한 것은 일시적일 것”이라고 했다. 한 채권투자자는 “한국 딜러들은 연 3.1% 밑에서는 3년물을 매수하기 어렵다고 보고 있다”며 “외국인만 국채를 사는 것으로 보인다”고 말했다.

강진규/이현일 기자 josep@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)