주담대 금리 미스터리?…기준금리 연 1.25% 때보다 낮은 이유 [강진규의 데이터너머]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

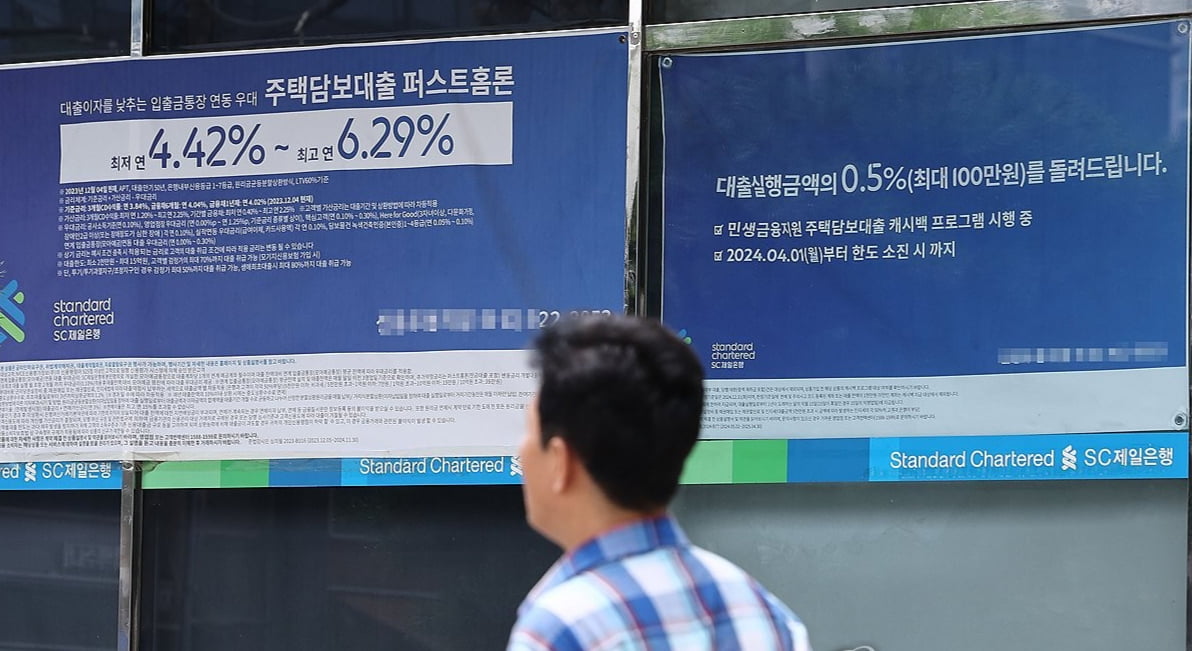

주담대 금리 30개월만에 최저

31일 한국은행이 발표한 '2024년 6월 금융기관 가중평균금리' 자료에 따르면 지난달 예금은행의 신규 주택담보대출 금리는 연 3.71%로 집계됐다. 5월 연 3.91%에서 한달만에 0.20%포인트 내렸다. 지난 2023년 11월 이후 8개월연속 하락세다.이같은 주담대 금리 수준은 2021년 12월 연 3.63%이후 30개월만에 가장 낮은 것이다. 당시 기준금리는 연 1.00%였다. 이듬해 1월 금리 인상으로 연 1.25%가 된 이후 주담대 금리는 연 3.8% 위로 올라섰다. 기준금리가 연 3.50%인 지금보다 연 1.25%였던 2021년 초의 주담대 금리가 더 높았던 것이다.

이런 현상이 나타난 것은 금리에는 현재 금리수준뿐 아니라 기대가 반영되기 때문이다. 당시는 연 0.50%까지 떨어졌던 기준금리가 가파르게 상승하던 시기였다. 향후 금리가 오를 것이란 기대가 주담대 금리에 반영됐다.

반면 지금은 연 3.50%인 금리가 곧 인하될 것이란 기대가 큰 상황이다. 이같은 심리가 국채금리에 반영되고, 이를 근거로 발행하는 은행채 5년물 금리 등 주담대의 지표금리가 하락한 것이 주담대 금리를 내려 앉힌 것으로 파악됐다. 다만 이달들어 주담대 금리는 다소 높아지는 흐름이다. 금융당국의 가계부채 관리 움직임이 강력해졌기 때문이다. 한은도 "시장의 기대가 과도하다"는 메시지를 연일 발신하고 있다.

주담대 금리를 포함한 전체 가계대출금리는 연 4.26%로 전월 연 4.49%에서 0.23%포인트 하락했다. 주담대 외에도 신용대출금리가 연 6.11%에서 연 6.04%로, 전세자금대출 금리가 연 3.90%에서 연 3.84%로 각각 내렸다. 가계대출 금리와 전세자금대출 금리는 지난 2022년 6월 이후 2년만에 최저 수준으로 집계됐다.

더 벌어진 대-중기 대출 금리격차

기업대출 금리도 소폭 하락했다. 5월 연 4.90%에서 6월 연 4.88%로 내렸다. 하지만 기업 규모별로 분위기는 달랐다. 연 4.99%까지 떨어졌던 대기업 대출 금리는 연 5.00%로 소폭 상승한 반면 중소기업 대출 금리는 연 4.85%에서 연 4.79%로 0.06%포인트 하락했다. 대기업과 중소기업 대출 금리 격차는 0.21%포인트까지 벌어졌다.대출금리는 기본적으로 차주가 갚을 능력이 있는지에 따라 결정된다. 신용도가 높은 차주라면 회수 가능성이 크기 때문에 낮은 금리에 돈을 빌려줘도 손해 날 일이 별로 없다. 반대로 신용이 부족하면 원금을 갚지 못하는 부실 가능성까지 염두에 둬야 하기 때문에 높은 이자를 요구한다.

대기업의 신용도는 일반적으로 중소기업보다 높다. 그런데도 중소기업 대출금리가 대기업 대출금리보다 낮은 ‘역전 현상’이 나타나고 있는 것이다.

이같은 금리 역전 현상은 지난 2월부터 5개월째 지속됐다. 4개월 연속 금리 역전이 나타난 주요 원인 중 하나는 정책자금이다. 한국은행이 저금리로 중소기업에 자금을 공급하는 ‘금융중개지원대출’(금중대) 제도, 정부의 소상공인 대출지원 등이 중소기업 대출 금리를 낮추는 요인으로 작용한다는 것이다.

대기업의 자금 수요가 감소하면서 은행의 대기업 대출금리 경쟁이 줄어든 점이 대기업 대출금리의 낙폭을 제한하는 측면도 있다. 중소기업 대출의 대부분이 담보대출이라 금리 조정 여지가 있는 점도 중소기업 대출 금리가 낮아질 수 있는 요인으로 꼽힌다.

강진규 기자 josep@hankyung.com

![달러 상승→금값 하락 공식 깨졌다…뜨거운 '골드 랠리' [강진규의 BOK워치]](https://img.hankyung.com/photo/202407/AD.37368969.3.jpg)

![딜리버스, 146억 투자 유치…국제드론쇼 참가한 파블로항공[Geeks' Briefing]](https://img.hankyung.com/photo/202407/01.37455430.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)