물가 이어 고용 챙기는 파월…9월 '베이비스텝' 유력

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

Fed '피벗' 강력 시사

"인플레 100% 집중할 필요 없어"

식어가는 美노동시장에도 '주의'

올 금리인하 여러번 할 가능성도

'비둘기 파월'에 뉴욕증시는 환호

"인플레 100% 집중할 필요 없어"

식어가는 美노동시장에도 '주의'

올 금리인하 여러번 할 가능성도

'비둘기 파월'에 뉴욕증시는 환호

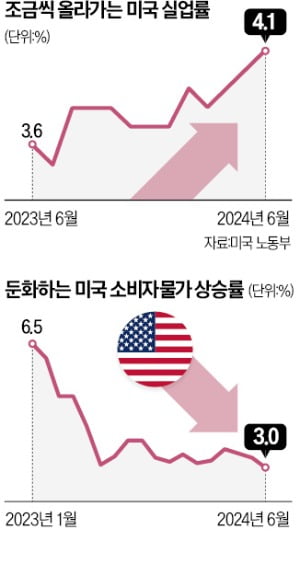

제롬 파월 미국 중앙은행(Fed) 의장은 31일(현지시간) 7월 연방공개시장위원회(FOMC) 정례회의 후 열린 기자회견에서 “이제 인플레이션에 100% 집중할 필요는 없다”며 “이르면 오는 9월 회의에서 금리 인하를 논의할 것”이라고 밝혔다. Fed는 이날 기준금리를 연 5.25~5.5%로 동결했지만 시장 예상대로 9월 인하 가능성을 시사했다.

○8회 연속 금리 동결했지만

파월 의장은 이날 인플레이션과 고용지표가 의도대로 흘러가고 있다는 평가를 내렸다. 그는 물가에 대해 “장기적인 인플레이션은 안정세를 유지하고 있다”면서 “상품과 비주거 서비스, 주택 서비스 등 세 가지 근원 개인소비지출(PCE) 범주에서 모두 진전을 보였다”며 “이는 자신감을 더해준다”고 말했다.

고용시장에 대해서는 “지난 몇 년 동안 노동시장이 과열된 상태에서 더 정상적인 상태로 이동하고 있다”며 “팬데믹 발생 전 인플레이션이 없고, 노동시장이 과열되지 않았던 2019년과 비슷한 조건”이라고 평가했다. 이어 “현재 노동시장은 인플레이션 압력의 주요 원인이 아니라고 판단한다”고 덧붙였다.

파월 의장은 ‘9월 금리 인하 기대가 합리적이냐’는 기자 질의에 “검증 조건이 맞는다면 이르면 9월부터 논의할 것”이라고 말했다. 그는 9월에 금리 인하를 논의할 수 있는 조건을 두고 “인플레이션이 빠르게 둔화하거나 예상에 부합하는 추세를 유지하고 성장은 꽤 견조하면서 노동 시장이 지금 상태를 이어가면 논의할 수 있다”고 말했다. 또 인플레이션 지표가 기대만큼 둔화하지 않더라도 고용 상황, 물가·고용 사이 균형 등 경제 데이터 전반을 종합적으로 고려해 정책을 결정할 수 있다고 언급했다.

다만 파월 의장은 ‘9월 금리를 한 번에 0.5%포인트 낮출 수 있겠느냐’는 질문에는 “지금 생각하고 있지는 않다”고 선을 그었다. ‘빅스텝’으로 시장을 놀라게 하기보다 ‘베이비스텝’으로 차근차근 대응하겠다는 취지로 해석된다.

○시장 기대 부응…美 증시 ‘환호’

시장은 파월 의장의 금리 인하 신호에 환호했다. 이날 뉴욕증시는 한동안 조정기를 거친 기술주를 중심으로 급등했다. 나스닥지수는 2.64% 오른 17,599.40에 마감했다. S&P500지수는 1.58%, 다우지수는 0.24% 상승했다. 오전부터 상승 흐름을 타던 기술주는 기자회견에서 파월 의장이 본격적으로 비둘기파적 발언을 내놓자 오름폭을 키웠다.채권 시장에서는 미국 정책금리 변화에 민감한 미 국채 2년 만기 수익률이 FOMC 발표 후 0.1%포인트 하락해 연 4.28%대에 거래됐다. 2월 초 후 약 6개월 만에 가장 낮은 수준이다. 연 4.13% 수준이던 10년 만기 수익률도 파월 의장 발언이 전해지자 한때 연 4.04%대로 떨어졌다.

시장에서는 Fed가 9월을 포함해 최소 두 차례 또는 올해 남은 FOMC에서 모두 금리 인하를 발표할 것이란 예상이 나온다. 올해 남은 FOMC는 총 3회(9월·11월·12월)로, 9월과 12월에는 FOMC 참가자의 금리 전망치를 담은 ‘점도표’와 경제전망요약(SEP)을 공개한다. CME페드워치에 따르면 이날 기자회견 직후 미 연방기금 금리 선물 시장에서 연내 두 차례 인하 전망은 25%, 세 차례 이상은 75%로 나타났다.

뉴욕=박신영/워싱턴=이상은 특파원 nyusos@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)