"하버드 MBA 밑에서 못 하겠다"…MIT 박사의 깜짝 선언 [황정수의 반도체 이슈 짚어보기]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

인텔 AMD 엇갈린 운명

2010년대 중반 대변혁기

인텔은 재무통 CEO 중용

엔지니어 대량 해고로 경쟁력 약화

AMD는 기술통 리사 수 전면에 나서

기술력 향상에 주력하며 고속 성장

2010년대 중반 대변혁기

인텔은 재무통 CEO 중용

엔지니어 대량 해고로 경쟁력 약화

AMD는 기술통 리사 수 전면에 나서

기술력 향상에 주력하며 고속 성장

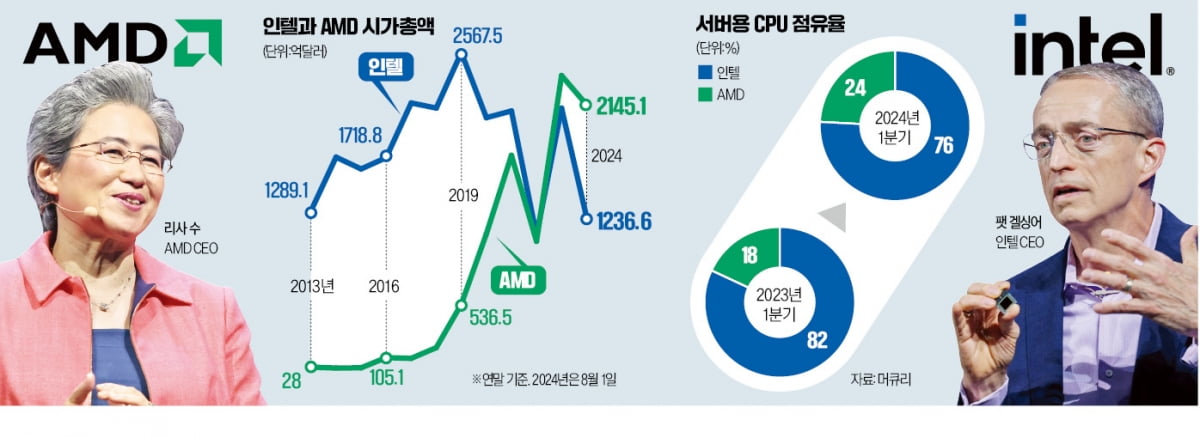

급기야 인텔은 지난 1일 장 마감 후 연 실적설명회에서 전체 직원의 약 15%인 1만5000명을 해고하고, 투자도 대폭 줄이는 구조조정 대책을 내놨다. 팻 겔싱어 인텔 CEO는 “AI 흐름을 타지 못했다”고 말했다. 인텔 주가는 2일 26% 곤두박질쳤다.

인텔이 ‘싸구려 CPU 기업’이라고 얕잡아본 AMD는 계속 성장 중이다. 시가총액은 2144억4000만달러로 인텔의 2배를 넘는다. 2분기 순이익은 2억6500만달러로 전년 동기 대비 881% 늘었다. 반도체 기업의 승부처인 AI 가속기(HBM과 GPU를 패키징해 만드는 AI서버 전용 반도체 패키지) 'MI300X'를 앞세워 엔비디아를 위협하고 있다. 올해 AMD는 올해 AI 가속기 매출 전망치는 기존 40억달러에서 45억달러(약 6조원)로 상향조정됐다.

인텔의 쇠락과 AMD의 중흥, 무엇이 원인일까.

'인텔 인사이드' 앞세워 전성기 달렸지만...

인텔은 전자기기의 두뇌역할을 하는 CPU를 개발, 생산, 판매하는 세계 1위 기업이다. 인텔이란 사명도 전자집적회로를 뜻하는 '인터그레이티드 일렉트로닉스'에서 유래했다. 제품별 매출 비중은 PC·노트북 CPU가 올해 2분기 기준 57.8%(74억달러), 데이터센터용 CPU와 AI 가속기가 23.4%, 파운드리가 33.6%다.인텔은 1968년 창립됐다. 로버트 노이스와 무어의 법칙으로 유명한 고든 무어가 설립했다. 노이스는 집적회로를 개발한 사람이다.

고든 무어는 '무어의 법칙' 즉 반도체 집적도가 1년 반에서 2년 새 2배 증가한다는 이론을 통해 반도체업계에 막대한 영향을 줬다.

이 두 창업자는 인텔 설립 이전엔 쇼클리연구소와, 페어차일드반도체를 거치며 업계에 이름을 날렸다. 재밌는 건 지금 인텔의 강력한 경쟁자인 'AMD' 창업자도 쇼클리연구소, 페어차일드 소속이었다. 한 뿌리에서 나온 것이다.

!["하버드 MBA 밑에서 못 하겠다"…MIT 박사의 깜짝 선언 [황정수의 반도체 이슈 짚어보기]](https://img.hankyung.com/photo/202408/01.37563428.1.jpg)

인텔의 전성기는 1990년대 시작된다. '인텔 인사이드' 마케팅이 본격화된 시점과 맞물린다. 1990년대 중반 팬티엄이라고 불리는 586프로세서로 AMD와의 경쟁에서 승기를 잡게 된다. 인텔은 2000년대 들어 '코어'가 붙은 노트북 프로세서를 히트시켰다.

2005년엔 마케팅 전문가 폴 오텔리니 대표가 취임하면서 최전성기가 시작된다. 8년간 회사를 반석 위에 올려놨다. 경쟁사 AMD가 무리한 사업확장을 꾀하다가 나락으로 떨어진 시기와 겹친다. 물론 오텔리니에게도 오점이 몇 가지 있다. 모바일 CPU 시장에 안착하지 못했다는 점이다. 이 시장을 영국의 ARM 기술을 기반으로 하는 퀄컴 등 반도체 업체들에 완전히 내줬다.

반도체 제국 인텔의 정체기는 오텔리니 사임한 2013년께 시작됐다. 후임 CEO는 브라이언 크로자닉이었는데, 이 사람에겐 '인텔을 망쳤다'는 오명이 따라붙는다. 재무 출신으로 엔지니어들에게 원가절감, 단기 성과를 요구했고 2016년엔 대규모 해고를 단행했다. 모바일 사업에서 완전히 철수 했다. 이밖에 미공개 정보를 활용한 주식 매도 논란, 직원과의 부적절한 관계가 불거졌다. 2018년 밥 스완에게 자리를 넘겨주게 된다.

재무통 CEO들 '원가절감'에 집착...기술개발 뒷전

밥 스완은 재무전문가 출신 CEO다. 역시 기술개발보다는 원가절감 등에 관심이 많았다. 이 때부터 전임 CEO의 '소극적인 기술개발 투자'의 부정적인 효과가 본격적으로 나타나기 시작한다. 최첨단 공정 경쟁에서 대만 TSMC, 삼성전자에 밀리기 시작한다.2015년 나왔어야하는 인텔의 10nm 공정 제품은 계속 지연됐다. 한 세대 전인 '14nm' 공정을 고수하면서 '사골국물', '14nm 방망이 깎는 노인'이란 비아냥까지 듣게 된다. 이런 최신 공정 지연은 지금 인텔의 가장 큰 리스크로 불리는 '고객사 이탈'을 초래했다.

애플이 'M1'이라는 자체 프로세서를 개발해, 성공적으로 안착시켰고, 구글 MS 아마존 같은 고객사들이 모두 '자체 반도체 개발'을 선언했다. 인텔이 구식 CPU를 고수하니까 자사 제품 성능도 떨어지게되고, 차라리 직접 개발하겠다고 직접 나선 것이다.

"MIT 박사가 왜 하버드 MBA(경영학 석사) 밑에서 일해야하나"

인텔이 단기 성과를 따지던 그 시기에 경쟁사 AMD는 변신을 거듭했다. AMD는 쇼클리, 페어차일드에서 일했던 제리 샌더스가 1969년 창립했다. 인텔과 CPU, GPU, AI가속기 등 모든 시장에서 경쟁하는 관계다. 과거엔 제품 성능은 약간 떨어지지만 싼 가격으로 버텨왔다. 2000년대 애슬론으로 살아났다가 2010년대 초반에 고난의 시기를 겪었다.!["하버드 MBA 밑에서 못 하겠다"…MIT 박사의 깜짝 선언 [황정수의 반도체 이슈 짚어보기]](https://img.hankyung.com/photo/202408/01.37563429.1.jpg)

인텔이 대규모 투자가 필요한 파운드리(반도체 수탁생산) 진출도 패착이란 평가가 많다. 인텔은 2021년 파운드리 진출을 선언하고 공장 건설에 200억달러를 투입했지만, 역량이 분산되면서 오히려 주력 사업(CPU)이 흔들리는 결과를 낳았다. 올해 2분기 파운드리 적자는 28억달러(약 3조8000억원)에 달한다. 겔싱어 CEO는 "2024년이 파운드리 실적의 바닥"이라고 말했지만 파운드리 분야 적자는 최소 2~3년은 계속될 가능성이 높다.

'팀 아메리카' 지원 받는 인텔, 다시 살아날 수 있을까

최근에도 인텔의 제품 기술력에 대한 우려가 나온다. 대표적인 사례가 주력 제품인 13·14세대 데스크톱 PC용 코어 프로세서의 결함 논란이다. 반도체 업계에선 '대규모 리콜' 사태가 발생할 수 있다는 관측도 나온다.하지만 반도체 제왕이 완전히 무너지지 않을 것이란 시각도 많다. 인텔의 CPU 설계 능력은 여전히 세계 최고 수준으로 평가된다. 한 반도체업계 고위 관계자는 "인텔의 제조 역량은 많이 무너졌지만, 설계 경쟁력은 여전하다"고 말했다.

자국 반도체 기업을 밀어주는 ‘팀 아메리카’도 이런 전망에 힘을 보태는 대목이다. 미국 정부는 반도체지원법을 앞세워 인텔, 마이크론 등 자국 반도체 생산 기업을 적극 지원하고 있다.

황정수 기자 hjs@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)