"반도체 뛰어 넘었다"…폭락 이후 반등장서 '대활약' [이슈+]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

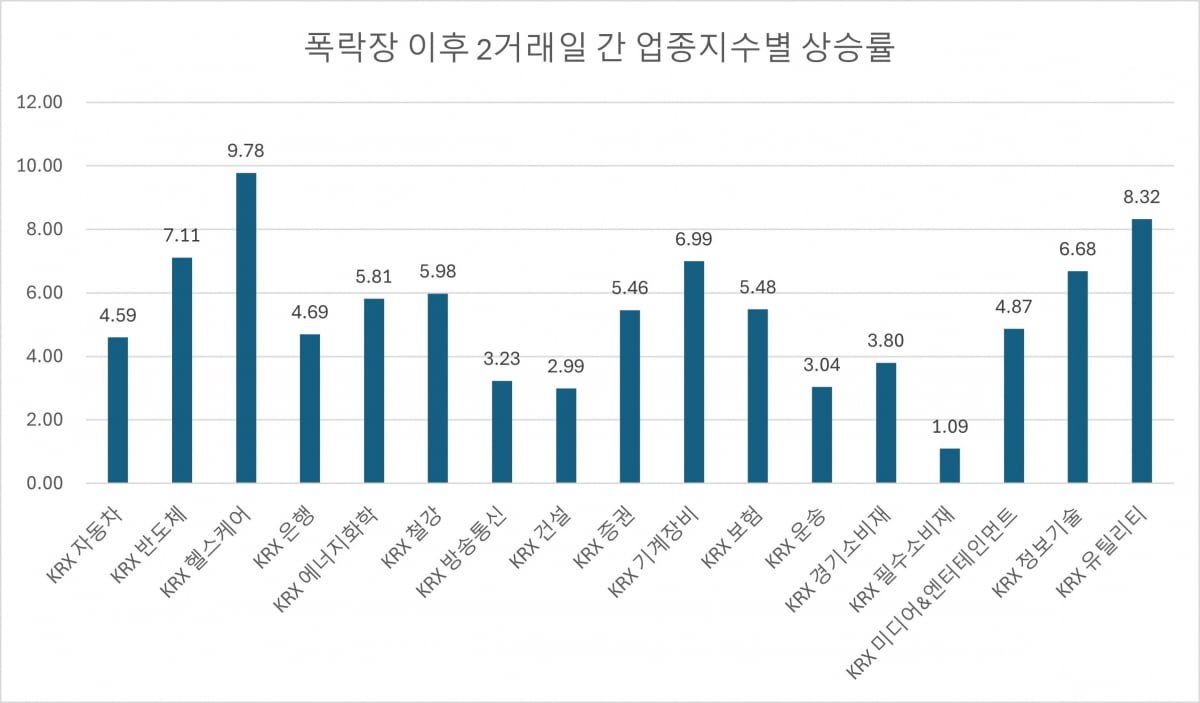

바이오 업종지수 폭락 후 이틀간 9.8% 상승…KRX 업종지수 중 '톱'

"금리인하 수혜 기대되지만…실적 가시성에 베팅해야"

"금리인하 수혜 기대되지만…실적 가시성에 베팅해야"

한국거래소에 따르면 KRX헬스케어지수는 지난 7일까지 최근 2거래일간 9.78% 급등, 3667.96에 거래를 마쳤다. 증시가 폭락한 지난 5일 이후 KRX 업종지수 중 반등폭이 가장 큰 업종지수로 꼽혔다. 유틸리티(8.32%), 반도체(7.11%) 업종이 헬스케어의 뒤를 이었다.

바이오주를 비롯한 성장주는 금리에 민감할 수밖에 없다. 기업가치의 대부분이 미래의 기대수익으로 구성돼 있기 때문이다. 특히 성장주 중에서도 신약 개발 기대감이 큰 바이오텍의 현재 수익성은 더 취약한 특성을 보인다. 다른 성장산업과 비교해 당장 투입해야 하는 연구·개발(R&D) 비용이 더 크기 때문이다. 대신 신약 개발에 성공한 뒤 취할 것으로 기대되는 수익도 훨씬 크다.

문제는 아직까지 한국 기업이 글로벌 시장에서 상업적으로 성공한 신약을 개발한 사례가 나오지 않았다는 점이다. 유한양행이 얀센에 기술수출한 폐암신약 렉라자(성분명 레이저티닙)이 얀센의 이중항체 항암신약 아미반타맙과의 병용요법으로 미 식품의약국(FDA)의 시판승인을 기다리고 있다. 승인 여부는 이달 내 결정된다.

유한양행처럼 신약 개발의 글로벌 성과가 가시적인 종목에 단기적 관점에서 투자할 수 있지만, 코스닥의 중소형 바이오텍 투자에는 보수적으로 접근해야 한다는 조언이 나온다. 이미 주가에 기대감이 많이 반영됐다는 이유에서다. 박재경 하나증권 연구원은 “지난 6일 종가 기준 코스닥150 헬스케어지수 편입 종목들의 시가총액은 약 64조4000억원으로, 2020년 4분기의 57조7000억원보다 높고, 시장의 쏠림은 과거 대비 심화된 상태”라고 진단했다.

그는 “최근 기술이전 가능성이 언급된 종목들을 중심으로 강한 주가 흐름을 보여왔다”며 “기술이전 가능성이 있음은 분명하지만, 계약에는 최종까지 변수가 있고, 기술이전 시점을 정확히 판단할 수 없는 데다, 기술이전이 신약 후보 물질(파이프라인)의 가치를 무조건적으로 담보하는 것도 아니라는 점을 고려해야 한다”고 강조했다.

중장기적으로는 대형주와 제약주가 유망하다는 분석이다. 비교적 확실한 실적 개선 가능성에 베팅하라는 조언이다.

삼성바이오로직스는 최근 약 1조5000억원 규모의 대형 수주를 따냈고, 5공장의 본격 가동을 앞둔 데 따른 외형 확대 기대감이 크다. 셀트리온도 미국에서 신약으로 허가받은 짐펜트라(피하주사 제형의 인플릭시맙) 판매 실적이 하반기부터 반영될 예정이다.

박 연구원은 또한 제약주 중 HK이노엔에 대해 “하반기 위·식도 역류질환 치료제 케이캡(테고프라잔)의 미국 임상 3상 결과 발표를 앞두고 있는 데다, 유럽 파트너사 계약도 순항하고 있다”고 전했다. 케이캡은 국내에서 가장 먼저 허가된 칼륨경쟁적위산분비차단제(P-CAB) 계열 위·식도 역류질환 치료제로, 시판 허가 3년만에 연매출 1000억원을 돌파한 대형 품목이다.

한경우 한경닷컴 기자 case@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

!["미국 금리 인하폭이 관건…침체 트리거 AI서 나올 수도" [한경 재테크쇼]](https://img.hankyung.com/photo/202408/03.37589912.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)