드러켄밀러의 대변신…중소형주 던지고 배당주로

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

경기 침체 우려에 안정적 투자로 방향 전환했나

담배·부동산 주식 대거 매수, 기술주 추가 매도

AI 트렌드 속 반도체·유전자 주식 집중 매수

담배·부동산 주식 대거 매수, 기술주 추가 매도

AI 트렌드 속 반도체·유전자 주식 집중 매수

1분기에 담았던 러셀2000 콜옵션 전량 매도…최소 10% 수익

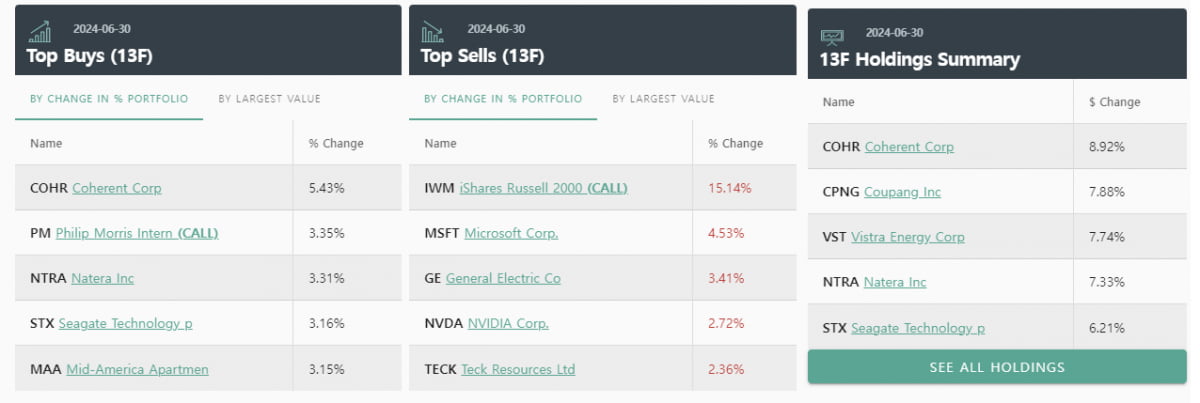

드러켄밀러의 개인 자산을 관리하는 듀케인패밀리오피스가 미국 증권거래위원회(SEC)에 제출한 주식 보유 현황 공시(13F)에 따르면 듀케인은 전분기에 편입 비중 1위였던 중소형주로 구성된 러셀2000지수를 추종하는 '아이셰어즈 러셀 2000 ETF'(IWM) 콜옵션 316만주를 전량 매도한 것으로 나타났다. 콜옵션은 주식을 행사 가격에 살 수 있는 권리를 의미한다. 매도 비중은 15.14%에 이른다.듀케인은 IWM으로 최소 10% 이상의 수익률을 거뒀을 것으로 추정된다. 1분기만 하더라도 듀케인이 IWM 콜옵션을 대거 매수했던 결정을 두고 시장에서는 역발상 투자라는 의견이 나오기도 했다. 러셀2000은 지난 5년 동안 나스닥이 160.30%에 이르는 수익을 얻은 데에 비해 34.83%의 수익률로 부진한 성적을 보였기 때문이다. 하지만 지난 7월 중순 시장에서는 Fed가 금리 인하에 나설 수 있다는 전망에 힘이 실리며 기술주 중심의 나스닥은 3% 가량 급락하고, 러셀2000은 5거래일 연속 상승하며 10% 넘게 올랐다.

1분기에 듀케인은 대형 기술주를 대거 매도했다. 올 2분기 듀케인은 1분기에 이어 엔비디아 주식 약 150만주를 추가로 매각했다. 기존 보유 주식의 약 88%에 해당한다. 듀케인은 애플, 쿠팡, 마이크로소프트(MS)와 같은 기술주도 대거 처분했다. 애플 지분은 11만5000주에서 2만4000주로, 쿠팡 지분은 2250만주에서 1100만주로 줄였다. MS 주식도 111만주에서 40만주로 크게 줄었다. 다만 어도비는 3만7000주, 미국 비트코인 스타트업인 테라울프는 209만주, 생물공학 기술 기업인 스프링워크스는 102만주 가량을 신규 편입했다.

듀케인이 2분기에 담은 종목은 "AI 반도체·담배"

올 2분기에도 듀케인은 '인공지능(AI) 테마'를 놓치지 않았다. 대형 기술주 대신 듀케인이 가장 많이 사들인 종목은 미국 반도체 레이저 업체 코히런트(COHR)로 나타났다. 듀케인은 올 2분기 COHR 보유 지분을 253만주에서 359만주로 늘렸다. COHR가 전체 포트폴리오에서 차지하는 비중은 지난 1분기만 하더라도 3.48%에 불과했지만 올 2분기에는 8.92%가 됐다. 코히런트는 초당 800GB(기가바이트)의 속도로 데이터를 송수신하는 장치인 트랜시버를 판매한다. AI를 활용하는 소프트웨어 업체라면 필수적으로 들여야 하는 장치다. 척 마테라 코히런트 최고경영자(CEO)는 지난 5월 "800GB 트랜시버에 대한 수요가 늘며 주당 순이익이 50% 가량 뛰었다"고 말하기도 했다.듀케인이 올 2분기에 두번째로 가장 많이 사들인 종목은 세계 1위 담배회사 필립모리스인터내셔널(PM) 콜옵션이다. PM 콜옵션과 PM 주식을 각각 96만3000주, 88만9355주 가량 사들였다. 듀케인이 올 2분기 PM 콜옵션과 주식에 투자한 금액을 모두 합한다면 1조8770억달러(약 2533조8900억원)에 이른다. 사실상 매수 1위 종목이다. 듀케인은 PM의 무연 담배 사업에서 크게 베팅한 것으로 보인다. PM 주식은 지난 6개월간 30% 넘게 올랐다. 전년 동기 대비 2분기 총 매출이 5.6% 올랐고, 신사업부인 무연 담배 사업에서 2분기 연속 두 자릿수 성장률을 기록한 덕분이다. 무연 담배 사업 부문의 매출은 지난 1분기 10% 늘어난 데에 이어 2분기에는 13.6% 가량 늘며 주가 상승을 이끌었다.

매수 비중 3위는 유전자 검사업체 나테라(NTRA)다. 듀케인은 지난해 4분기 1.67%에서부터 올해 1분기 4.02%에서 올 2분기까지 꾸준히 보유 비중을 늘렸다. 메모리 반도체업체 씨게이트테크놀로지 지분은 388만주에서 675만주로 크게 늘었고, 전체 포트폴리오에서 매수 비중 3.16%로 4위에 올랐다.

"이제 미국 남부가 대세?"…부동산 투자 신탁회사에 신규투자 단행

이밖에도 듀케인은 미국 남부 지역을 중심으로 활동하는 부동산 투자회사의 지분을 신규 편입했다.미드-아메리카 아파트먼트 커뮤니티(MAA)와 캠든프로퍼티(CPT) 등이 대표적이다. MAA는 듀케인이 5번째로 많이 사들인 종목이다. 이 회사는 미국 남부 및 중부 지역을 중심으로 소규모 임대주택을 운영하는 부동산투자회사다. 부동산 값이 상대적으로 저렴한 지역에서 사업을 진행하는 전략을 택해 팬데믹 때애도 경쟁사에 비해 타격을 적게 받았다. 그 덕분에 성장형 부동산투자회사로 주목받기도 했다.CPT는 미국 전역에서 5만개가 넘는 다세대 아파트 커뮤니티의 취득, 관리 및 개발에 주로 참여하는 부동산 투자 신탁 회사다. CPT도 미국 선벨트(남동부) 대표 지역인 노스캐롤라이나주와 애리조나와 같은 주에서 임대사업을 진행하고 있다. 올 2분기 듀케인은 CPT 지분 57만7900주를 6305만6000달러(약 851억2400만원)를 들여 신규 편입했다. 최근에는 미국 기업들이 최근 우호적 비즈니스 정책과 저렴한 물가를 찾아 남서부로 이주하는 경향도 이들 기업에는 호재로 작용할 수 있다는 전망이 나온다.

연평균 30% 이상의 수익을 거두며 명성을 얻었던 듀케인은 올 2분기에는 '덜어내기'와 '분산투자'에 집중한 것으로 보인다. 지난 1분기 듀케인이 관리하던 자산은 44억달러(약 6조원) 수준이었지만 2분기 들어서는 29억달러(약 4조원)대로 쪼그라들었다. 듀케인의 상위 10개 보유 종목이 전체 포트폴리오에서 차지하는 비중은 61.01%로 집계됐다. 엘리엇 매니지먼트, 벅셔해서웨이 등 유명 헤지펀드들의 상위 10개 보유 종목이 전체에서 차지하는 비중이 90%에 이르는 것과 비교하면 듀케인은 분산 투자 전략을 택했다고 볼 수 있다.

김세민 기자 unijade@hankyung.com