By Timothy Fries / Timothy Fries is the Co-Founder and CFO of The Tokenist and a Partner at Protective Technology Capital, a boutique private equity firm focused on niche markets.

(2024년 8월 23일 작성된 영문 기사의 번역본)

올해 엔비디아(NASDAQ:NVDA) 주식은 주주들에게 163%의 가치 상승을 가져다주었다. 8월 7일 엔비디아 주가가 98달러까지 떨어졌던 대폭의 시장 하락에도 불구하고, 이후 주가는 회복되어 7월 중순의 가격대를 회복했고 현재 주당 128달러에 거래되고 있다.

엔비디아 주식의 4.29%를 보유한 젠슨 황 엔비디아 CEO는 2020년 이후 14억 달러 규모의 엔비디아 주식을 매각했다. 대부분의 매각은 올 여름에 5억 달러 이상으로 집중되었다.

젠슨과 함께 지난 6개월 동안 내부자 매도량은 720만 주에 달했으며, 내부자 매수량은 130만 주에 달해 내부자 매도 대 매수 비율은 5.5배로 매도 쪽으로 일방적으로 치우쳤다.

2025년까지 이어질 강력한 경기침체 신호를 고려할 때, 투자자들은 8월 28일에 발표될 엔비디아의 다음 실적 발표 이후에도 추가 매도를 예상해야 할까? 아니면 또 다른 시장 하락이 "저가매수"와 같은 기회가 될까?

엔비디아의 실적 전망

지난 6개 분기 동안 엔비디아는 주당순이익 예상치를 연속으로 상회했으며 4월로 끝나는 분기에는 13.73%(예상 0.51달러, 실제 0.58달러) 이상의 실적 서프라이즈를 기록했다.

8월 28일에 발표될 예정인 2024년 7월 회계 분기의 경우, 잭스 인베스트먼트 리서치(Zacks Investment Research)는 13명의 애널리스트 예측을 바탕으로 주당순이익 컨센서스를 0.59달러로 제시했다.

지난 분기에 엔비디아는 전년 동기 대비 427% 성장한 1분기 매출 226억 달러에서 280억 달러(+/- 2%)를 전망한 바 있다.

다시 말해, 엔비디아는 AI 인프라 수요와 기대감의 최대 수혜자인데, 이러한 성장세가 계속될까?

엔비디아의 블랙웰 지연 문제

엔비디아의 블랙웰 아키텍처는 엔비디아의 AI 칩 지배력의 다음 단계다. 블랙웰은 지난 3월 GTC 2024 컨퍼런스에서 처음 공개되었다. 대형언어모델(LLM)의 비용 효율적인 학습을 목표로 하는 블랙웰 칩은 TSMC(NYSE: TSM)의 최첨단 4NP(노드 공정)를 사용해 2,080억 개의 트랜지스터를 집적한다.

AI 워크로드의 경우, 엔비디아는 운영 비용을 최대 25배까지 절감할 수 있다고 주장한다. 이에 비해 블랙웰은 2022년 9월에 본격 생산에 들어간 엔비디아의 H100 칩에 비해 LLM 추론 워크로드에서 30배 더 효율적이다. 당시 엔비디아 주가는 주당 13달러로 이해할 수 없을 정도로 낮은 수준이었다.

투자자들은 블랙웰 이후에도 비슷한 성장을 기대하지만, 1조 달러가 넘는 엔비디아의 시장 점유로 인해 그 영향력은 훨씬 줄어들 것이다. 8월 초, 마이크로소프트(NASDAQ:MSFT)의 내부자는 칩 온 웨이퍼 온 기판(CoWoS) 패키징의 복잡성으로 인해 2025년 1분기까지 블랙웰 출하가 지연될 것이라는 정보를 디인포메이션(The Information) 측에 유출했다.

그러나 키뱅크 캐피털 마켓츠(KeyBanc Capital Markets)의 주식 연구원 존 빈은 블랙웰의 지연이 남은 호퍼(H100 및 H200 시리즈) 수주잔고로 인해 무력화될 것이라고 언급했다.

"2분기 실적과 3분기 가이던스 측면에서 블랙웰의 지연이 단기적으로 미치는 영향은 없을 것이다. 블랙웰은 원래 7월 분기가 끝날 무렵에야 생산량을 늘리기 시작할 예정이었다."

하지만 연말까지 호퍼의 수주잔고가 정리되고 2025년 하반기에 블랙웰 칩이 증가함에 따라 투자자들은 그 중간 기간 동안에는 덜 인상적인 분기별 보고서를 예상해야 한다.

AMD와 인텔은 어떨까?

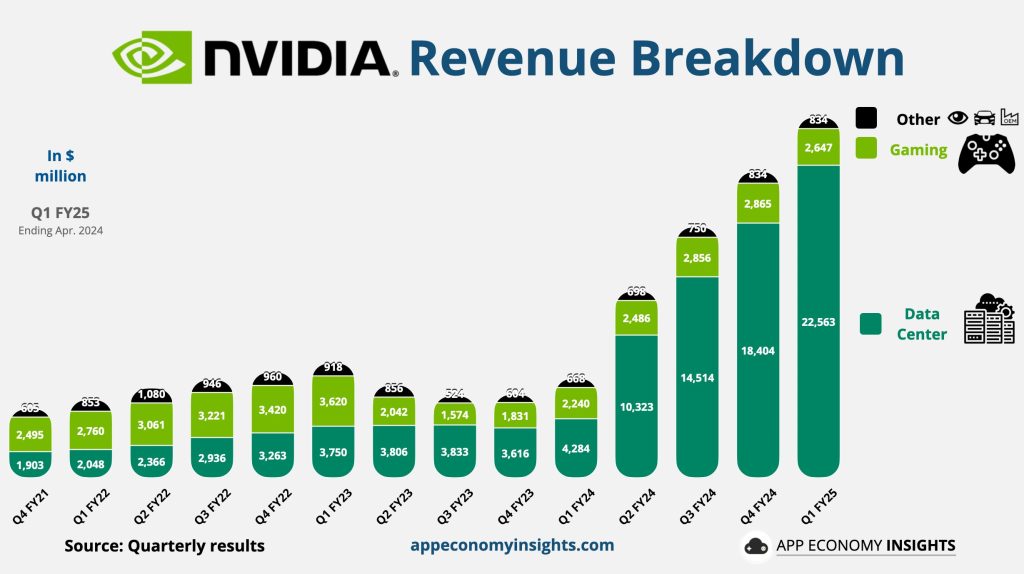

2023 회계연도 4분기부터 엔비디아는 성장세를 이어가고 있다. 엔비디아는 비디오 게임 GPU 회사에서 데이터센터 공급업체로 확고하고 빠르게 전환했다.

엔비디아의 게임 매출은 2022회계연도 1분기 수준과 크게 다르지 않지만, 데이터센터 부문은 6배나 급증했다.

반도체 부문 내 경쟁업체와 비교했을 때, 엔비디아는 34.84%의 시장 점유율로 9.78%의 AMD, 18.61%의 브로드컴(NASDAQ:AVGO), 24%의 I인텔(NASDAQ:INTC)에 뒤처져 있다.

2024년 1분기 존 페디 AIB(Jon Peddie AIB) 출하량 데이터에 따르면 전 세계 GPU 시장에서는 엔비디아가 88%로 거의 압도적인 우위를 점하고 있으며, AMD(NASDAQ:AMD)는 12%에 그치고 있다.

이러한 시장 지배력은 하드웨어를 풀스택 소프트웨어 에코시스템에 연결함으로써 달성할 수 있었다. 특히 머신러닝을 위해 TensorFlow, PyTorch, JAX, DGL, NeMo, Kaldi 등과 같은 수많은 오픈소스 프레임워크와 라이브러리를 최적화했다.

즉, 엔비디아는 가장 간소화된 개발자 경험을 위한 표준을 만드는 기존 패턴을 따랐다. 이러한 접근 방식은 현재의 CUDA(컴퓨팅 통합 장치 아키텍처) 플랫폼부터 시작하여 엔비디아 PhysX, RTX(실시간 레이 트레이싱), DLSS 및 G-Sync 표준으로 이어진다.

데이터센터 AI 사업에서 앞서 나가기 위해 AMD는 최근 ZT 시스템즈(ZT Systems)를 49억 달러에 인수하는 등 공격적인 행보를 보이고 있다. 인텔의 경우, 블랙웰의 지연은 신흥 파운드리 대기업에게 비용 효율적인 가우디 3 칩으로 확장할 수 있는 기회를 제공할 것이다.

결국 AMD와 엔비디아는 모두 TSMC의 생산 능력에 의존하는 팹리스 회사이며, 인텔은 비용이 많이 드는 파운드리 구축에 참여하고 있다.

엔비디아 주가 전망

경기침체 신호가 현실화됨에 따라 시장이 더 많이 하락했음에도 불구하고 엔비디아는 여전히 높은 관심을 받고 있는 종목이다. 39명의 애널리스트의 의견을 바탕으로 한 나스닥 예측 데이터에 따르면, 현재 주당 128.47달러 대비 평균 엔비디아 목표주가는 150.29달러로 제시되었다.

높은 수준의 목표주가는 200달러에 달하는 반면 낮은 목표주가는 100달러로 현재 주가와 크게 다르지 않다. 모도 인텔리전스(Mordor Intelligence)에 따르면 전 세계 AI 인프라 시장 규모는 2024년부터 2029년까지 20.12%의 연평균 성장률(CAGR)로 성장할 것으로 전망된다.

모든 지표로 볼 때, 엔비디아의 경쟁사들이 포괄적인 소프트웨어 프레임워크 내에서 최첨단 하드웨어를 성공적으로 구현한 엔비디아의 기술을 크게 침해할 가능성은 낮다.

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기