지표금리 신뢰 위기

리보 대체 SOFR 정착

한은 KOFA 발표에도

거래 표준 자리 못 잡아

이달 美 금리인하 이후

새 금융환경 닥칠 것

대책 마련해야 할 때

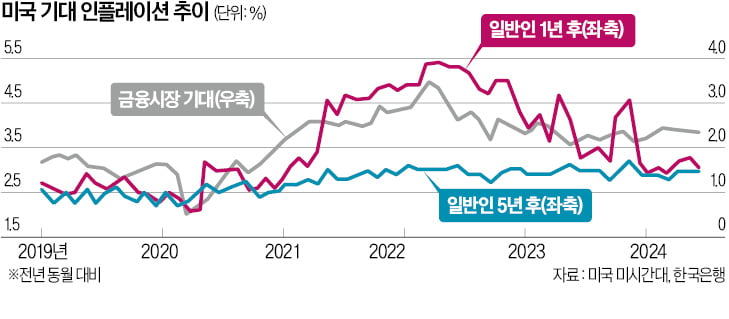

요즘 들어 정책금리와 지표금리는 과도기에 놓여 있다. 미국의 경우 중앙은행(Fed)이 이달에 예정된 연방공개시장위원회(FOMC) 회의에서 피벗을 단행하면 정책금리는 ‘금리 인상’에서 ‘금리 인하’ 국면으로 전환된다. 지표금리도 종전의 금리가 뉴노멀 금융 환경을 맞아 기능과 신뢰가 동시에 떨어짐에 따라 새로운 금리로 속속 교체되고 있다.

지표금리 교체의 출발은 ‘리보’(LIBOR·런던 은행 간 금리)다. 1960년대 중반 이후 전 세계 지표금리의 벤치마크로 활용되던 리보가 금융위기 이후 각종 조작 사건에 휘말리면서 신뢰가 땅에 떨어졌다. 영국 중앙은행(BOE)이 고심 끝에 퇴출을 결정함에 따라 리보는 작년 6월 말부로 역사 속으로 사라졌다. 국제금융시장에서는 충격적인 일로 받아들여졌다.

당사국인 영국이 리보 퇴출을 결정한 이후 Fed를 중심으로 리보를 대체할 새로운 지표금리를 연구해왔다. Fed가 가장 먼저 제시한 것이 미국 무위험 지표금리인 ‘SOFR’(Secured Overnight Financing Rate·담보부 익일 조달 금리)였다. 시장 참여자의 실제 거래금액을 고려해 산출한 중간 금리라는 점은 리보와 비슷하다.

새로운 지표금리로 정착하기 위해서는 세 가지 요건을 갖춰야 한다. 국제금융시장을 상징할 수 있을 정도의 대표성을 띠어야 하고, 인식 차원에서 누구나 공감할 수 있을 정도의 보편성을 지녀야 한다. 각국 중앙은행의 통화정책 의향이 잘 반영될 수 있도록 정책금리 간의 체계까지 잡히면 금상첨화다.

Fed가 주도하는 SOFR이 정착됨에 따라 국제금융시장에서 뉴욕의 위상은 한층 더 강화됐다. 이제 전 세계 모든 주식투자자가 자국의 여건보다 그날그날 전해오는 뉴욕증시 움직임을 보고 종목을 결정할 정도다. 달러는 경제 다극화와 사회주의 국가의 탈달러화 노력에도 여전히 세계 기축통화의 위상을 지키고 있다.

반면 브렉시트에 이어 리보까지 폐지됨에 따라 국제금융시장에서 런던은 추락했다. BOE의 리보 퇴출 결정 이후 유럽 금융시장 재편 상황을 보면 주식시장은 런던에서 프랑스 파리와 베네룩스 3국(벨기에·네덜란드·룩셈부르크)으로, 채권시장은 독일 프랑크푸르트로 빠르게 이전되고 있다. 영국이 유럽의 금융 변방으로 밀려났다는 우려가 나올 정도다.

위기를 느낀 영국도 리보를 대체할 새로운 지표금리인 ‘소니아(SONIA)’를 검토해왔다. 하지만 결정 방식이나 무담보 금리라는 점에서 리보와 차이가 없다는 비판을 받았다. 레포(Repo·환매조건부 채권) 금리를 검토해왔으나 다른 금리와의 연계성에 문제가 생겨 도입하지 않았다. 지표금리의 생명인 신뢰가 한번 깨지면 영원히 잃어버리는 낙인 효과의 무서움을 보여주는 사례다.

로버트 먼델 미국 컬럼비아대 교수가 주장한 최적통화이론에 따르면 새로운 지표금리가 도입돼 통용 범위가 전 세계로 확산하면 해당국뿐만 아니라 전 세계 중앙은행의 정책금리도 변경돼야 한다. Fed도 SOFR에 맞춰 현재 정책금리인 ‘연방기금금리(FFR)’를 ‘이익 환매금리(on RRP)’로 조만간 교체할 예정이다.

한국은행도 이런 국제 흐름에 맞춰 한국 무위험 지표금리인 ‘KOFA’를 선정해 2011년 11월부터 산출·공표해오고 있다. 하지만 종전의 지표금리인 양도성예금증서(CD) 금리가 관행적으로 사용됨에 따라 금융거래 표준으로 정착하지 못하고 있다. SOFR의 조기 정착 과정을 보면 ‘일방적인 요구(혹은 협조)’보다 ‘성숙한 시장 여건’이 중요하다.

이달을 기점으로 정책금리 변경과 지표금리 교체, 그리고 이에 따른 중심축 이동 등 새로운 금융 환경이 닥칠 것으로 예상된다. 과도기에는 주가, 환율 등 각종 금융 변수도 과거에 볼 수 없었던 흐름이 나타날 확률이 높다. 국제금융시장 의존도가 높은 우리 입장에서는 앞으로 닥칠 변화에 뒤떨어지지 않도록 대책을 마련해 놓아야 할 때다.

![잭슨홀 미팅 뒷이야기…각국 통화정책에 더 큰 영향 미친다 [한상춘의 국제경제 읽기]](https://img.hankyung.com/photo/202408/07.19263091.3.jpg)