"임상비용 감당 힘들다"…우량기업도 매각 물밑협상

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

상반기 바이오 M&A규모 33%↑

창업 1세대 은퇴 맞물리며 활발

PEF, 미용·의료기기 매물에 관심

창업 1세대 은퇴 맞물리며 활발

PEF, 미용·의료기기 매물에 관심

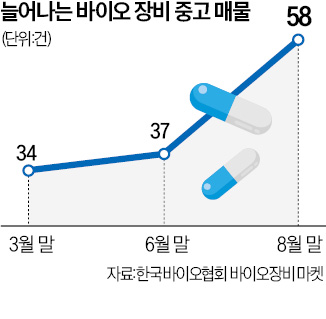

우량한 바이오·헬스케어업체들도 인수합병(M&A) 물밑 협상이 한창이다. 독보적인 신약 기술을 가진 바이오기업도 수천억원을 투입해야 하는 글로벌 임상 비용을 감당하기 어렵다는 이유에서다.

1일 한국M&A거래소에 따르면 올해 상반기 상장사 바이오·의약·헬스업종 M&A 추진 건수는 25건으로 전년 동기(19건)에 비해 31% 늘었다. 전자공시시스템에 공시된 상반기 비상장사 바이오·의약·헬스기업의 M&A 규모는 6177억원으로 전년 동기(4625억원)보다 33.5% 증가했다. 한 글로벌 M&A자문회사 임원은 “1세대 경영자의 은퇴 시기 도래, 새로운 성장동력 및 자본의 필요성 등으로 한국 바이오·헬스케어산업의 M&A 논의는 그 어느 때보다 활발하다”고 말했다.

M&A업계에 따르면 유전자 진단업체 이원다이애그노믹스(EDGC), 국내 대표 바이오 소재·부품·장비업체 아미코젠 등 공개된 매물 외에도 보톡스업체 A사와 의료도소매업체 B사, 의료기기업체 C사, 인공지능(AI) 바이오기업 D사, 재생의료업체 E사 등이 비공개 매물로 거론되고 있다.

업계에선 바이오 분야로 진출을 꾀하는 오리온이 지난 1월 항체약물접합체(ADC) 기술 강자인 리가켐바이오사이언스를 인수한 것을 모범 사례로 평가한다. 창업자인 김용주 대표가 경영을 이어가면서 신약 기술 개발에 필요한 막대한 자금을 대기업으로부터 수혈받았기 때문이다.

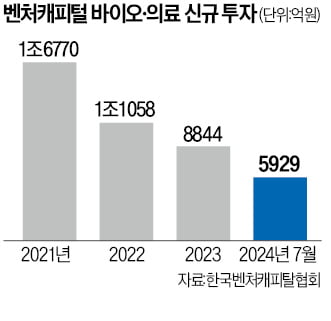

최근 국내 대형 제약사들이 해외 매물 대신 국내 매물로 시선을 돌리고 있고, 사모펀드(PEF)가 미용·의료기기 분야 매물을 집중적으로 살피고 있는 것도 긍정적 신호다. 바이오·헬스케어 전문 벤처캐피털인 데일리파트너스의 이승호 대표는 “최근 2~3년간 주가가 가장 못 오른 분야가 바이오·헬스케어”라며 “금리 인하 분위기가 조성되면서 M&A 기대감이 커지고 있다”고 말했다.

하지만 실제 M&A가 성사될지는 미지수다. 업계 관계자는 “매수자와 매도자가 서로 제시하는 가격에 차이가 큰 데다 기업 오너들도 쉽게 결정을 내리지 못하고 있다”며 “M&A를 통한 바이오 붐이 중대한 변곡점에 있다”고 말했다.

안대규 기자 powerzanic@hankyung.com

1일 한국M&A거래소에 따르면 올해 상반기 상장사 바이오·의약·헬스업종 M&A 추진 건수는 25건으로 전년 동기(19건)에 비해 31% 늘었다. 전자공시시스템에 공시된 상반기 비상장사 바이오·의약·헬스기업의 M&A 규모는 6177억원으로 전년 동기(4625억원)보다 33.5% 증가했다. 한 글로벌 M&A자문회사 임원은 “1세대 경영자의 은퇴 시기 도래, 새로운 성장동력 및 자본의 필요성 등으로 한국 바이오·헬스케어산업의 M&A 논의는 그 어느 때보다 활발하다”고 말했다.

M&A업계에 따르면 유전자 진단업체 이원다이애그노믹스(EDGC), 국내 대표 바이오 소재·부품·장비업체 아미코젠 등 공개된 매물 외에도 보톡스업체 A사와 의료도소매업체 B사, 의료기기업체 C사, 인공지능(AI) 바이오기업 D사, 재생의료업체 E사 등이 비공개 매물로 거론되고 있다.

업계에선 바이오 분야로 진출을 꾀하는 오리온이 지난 1월 항체약물접합체(ADC) 기술 강자인 리가켐바이오사이언스를 인수한 것을 모범 사례로 평가한다. 창업자인 김용주 대표가 경영을 이어가면서 신약 기술 개발에 필요한 막대한 자금을 대기업으로부터 수혈받았기 때문이다.

최근 국내 대형 제약사들이 해외 매물 대신 국내 매물로 시선을 돌리고 있고, 사모펀드(PEF)가 미용·의료기기 분야 매물을 집중적으로 살피고 있는 것도 긍정적 신호다. 바이오·헬스케어 전문 벤처캐피털인 데일리파트너스의 이승호 대표는 “최근 2~3년간 주가가 가장 못 오른 분야가 바이오·헬스케어”라며 “금리 인하 분위기가 조성되면서 M&A 기대감이 커지고 있다”고 말했다.

하지만 실제 M&A가 성사될지는 미지수다. 업계 관계자는 “매수자와 매도자가 서로 제시하는 가격에 차이가 큰 데다 기업 오너들도 쉽게 결정을 내리지 못하고 있다”며 “M&A를 통한 바이오 붐이 중대한 변곡점에 있다”고 말했다.

안대규 기자 powerzanic@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)