엔화로 재미 본 큰손들, 요즘 눈독 들이는 '이것' [이슈+]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

'엔 캐리' 지고 '스위스 프랑' 캐리트레이드 뜬다

엔화 숏→롱 전환됐지만 프랑 숏 포지션은 유지

엔화보다 변동성 낮고 기준금리 추가 인하 전망

수출 경쟁력 위해 프랑 강세에 중앙은행 개입

글로벌 위기 시 안전자산 프랑 급등 위험 있어

엔화 숏→롱 전환됐지만 프랑 숏 포지션은 유지

엔화보다 변동성 낮고 기준금리 추가 인하 전망

수출 경쟁력 위해 프랑 강세에 중앙은행 개입

글로벌 위기 시 안전자산 프랑 급등 위험 있어

'엔 캐리' 청산됐지만 살아있는 '프랑 캐리'

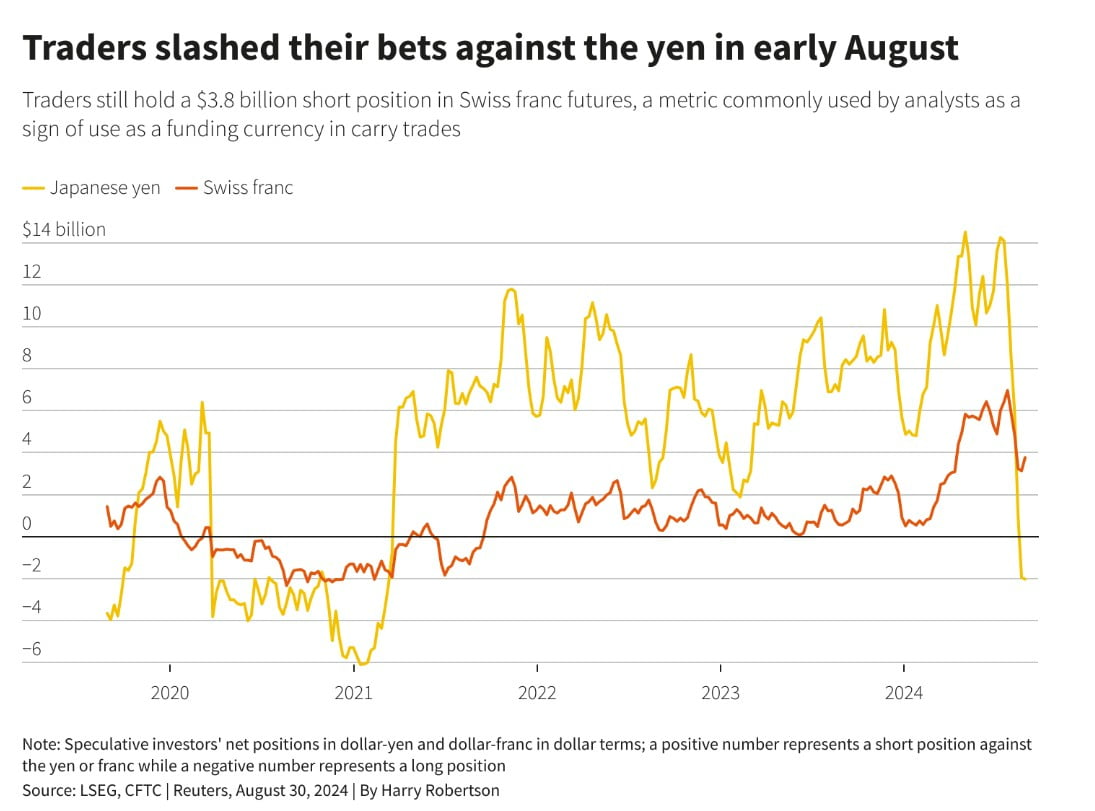

2일(현지시간) 로이터통신이 미국 상품선물거래위원회(CFTC) 데이터를 분석한 결과 투자자들은 지난달 초 엔 캐리트레이드가 대규모로 청산되기 이전까지 140억달러(약 18조7000억원)의 엔화 숏(매도) 포지션을 취했으나 지난달 30일 기준 20억달러 롱(매수) 포지션으로 전환했다.엔화 숏은 엔화를 매도하고 달러를 매수하는 거래를 말한다. 낮은 금리로 엔화를 빌려 달러를 사 금리 차익을 얻었다는 뜻이다. 시장에서는 대규모 숏 포지션을 캐리트레이드에 자금을 조달하기 위해 해당 통화가 사용되고 있다는 신호로 본다. 엔화의 롱 포지션 전환은 엔캐리트레이드가 청산됐다는 의미로 해석된다. 반면 스위스 프랑은 약 50억달러에서 38억달러로 줄어들긴 했지만 숏 포지션이 유지됐다.

주요국 중 가장 빨랐던 SNB의 기준금리 인하도 프랑 캐리트레이드가 각광받는 이유 중 하나다. SNB는 지난 3월과 6월 기준금리 각각 0.25%포인트 낮춰 현재 연 1.25% 기준금리를 유지하고 있다. 현재 연 5.25~5.5%인 미국, 연 4.25%인 유로존(유로 사용국)보다 3%포인트 이상 낮다. 스위스 인플레이션이 진정되는 추세인 만큼 SNB가 기준금리를 더 낮출 수 있다고 로이터는 전망했다.

美 국채 금리 하락 시 급등 가능

다만 엔 캐리트레이드 청산처럼 프랑 케리트레이드도 프랑 강세로 인한 손실이 발생할 수 있다는 지적도 제기된다. 스위스 프랑이 안전자산으로 평가받는 만큼 지정학적 위기가 고조될 경우 강세 가능성이 있다. 지난달 글로벌 증시 폭락 당시 스위스 프랑 가치가 이틀 간 3.5% 치솟기도 했다. 또 스위스 프랑은 미 국채 금리 하락과 관련된 데이터가 나올 경우 급등하는 경향이 있다. 마이크 푸엠펠 도이체방크 외환 전략가는 "모든 캐리트레이드는 본질적으로 위험하며 특히 안전 통화로 자금을 조달하는 경우 더욱 그렇다"고 말했다.통화 옵션 시장 지표는 현재 스위스 프랑 변동성을 2023년 3월 이후 가장 높은 수준으로 평가하고 있다. 네이선 버게스트 레코드커런시매니지먼트 트레이딩책임자는 "캐리 트레이드의 궁극적인 성공 여부는 위험 회피 시나리오에서 얼마나 빨리 청산할 수 있느냐에 달려 있다"고 조언했다.

김인엽 기자 inside@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)