피벗 기대에 美 채권형 펀드 '뭉칫돈'…"수익률 고점" 지적도

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

Fed 이달 기준금리 인하 예상

국내 투자자 북미 채권형 펀드

1개월간 4810억원 어치 순매수

국내 채권형 펀드엔 3.3조 유입

기술주 변동성 피하는 의도도

"채권가격 이미 높아" 우려도

국내 투자자 북미 채권형 펀드

1개월간 4810억원 어치 순매수

국내 채권형 펀드엔 3.3조 유입

기술주 변동성 피하는 의도도

"채권가격 이미 높아" 우려도

그러나 증권가 전문가 사이에서는 “이번은 과거 사례와 다를 수 있다”는 관측도 나온다. 최근에는 “피벗(통화정책 전환) 기대가 시장에 충분히 선반영돼 채권 가격이 이미 높아진 상태이기 때문”이라는 이유에서다.

○한달간 북미 채권 펀드에 4800억 유입

금융정보업체 에프앤가이드에 따르면 국내 투자자들은 북미 채권형 펀드를 최근 1개월간(지난 2일 기준) 4810억원어치 순매수했다. Fed가 오는 17~18일(미국시간) 열리는 연방공개시장위원회(FOMC)에서 기준금리를 인하할 가능성이 커졌고, 이에 따라 조만간 시장금리가 더 떨어질 수 있다(채권 가격이 더 오를 수 있다)는 판단 때문이다. 국내 채권형 펀드로 유입된 돈 역시 최근 1개월간 3조3329억원에 달했다. 같은 기간 북미와 국내 채권형 펀드의 수익률은 각각 2.18%, 0.09%였다.

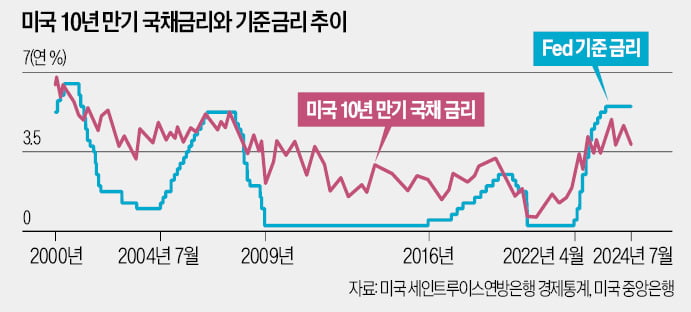

Fed가 기준금리를 2001년 1월(6.50%)부터 2003년 6월(1%)까지 단계적으로 낮췄을 때는 시장금리(10년 만기 국채 금리) 역시 거의 비슷한 기간 동안 6%대에서 3%대로 천천히 떨어졌다. Fed가 기준금리를 2007년 9월(5.25%)부터 이듬해 12월(0.25%)까지 내렸을 때도 시장금리는 그 이상의 기간 동안 천천히 우하향했다.

이번에도 시장금리가 추세적으로 우하향한다면 이 기간 채권형 펀드의 수익률이 제고될 수 있다는 게 최근 관련 투자를 이끈 아이디어다.

한 서학개미는 “미국 기술주의 변동성이 심한 상황이라 소낙비를 피한다는 차원에서 미국 30년 국채 펀드에 돈을 피신시킨 상황”이라며 “작지만 안정적인 수익률을 얻을 수 있을 것으로 기대하고 있다”고 했다.

○“이번은 다를 수도 … 전망 선반영한 듯”

증권가 전문가 사이에서는 “이번 금리 하락기는 다를 수 있다”는 관측도 나온다. 투자자들의 경험이 쌓이면서 자산 가격이 시장 전망을 반영하는 속도가 빨라졌고, 이에 따라 이번에는 시장금리가 이미 충분히 떨어진 상태일 가능성이 있다는 이유에서다. 최근 채권 애널리스트가 ‘발행시장을 자극하는 피벗 선반영’, ‘시장 금리 인하는 이미 충분히 단행됐다’, ‘금리 상방 리스크 자극’ 등의 제목으로 잇따라 리포트를 내고 있다는 점이 이를 잘 보여준다.실제로 최근 미국 시장금리는 기준금리 대비 이례적으로 낮은 상태다. 2000년 이후 미국 10년 만기 국채 금리가 기준금리보다 낮았던 사례는 손에 꼽힐 정도로 흔치 않다. 최근에는 시장 금리가 1.60%포인트 정도 낮아 격차가 사상 최대 수준으로 벌어진 상황이다. Fed가 곧 빅컷(기준금리 0.5%포인트 인하)을 단행해도 격차는 약 1%포인트로 좁혀지는데 그친다. 국내에서도 이는 마찬가지다. 한국 10년 만기 국채 금리가 기준금리보다 낮았던 사례는 2000년 이후 거의 없지만, 최근에는 0.5%포인트 정도 낮다.

김상만 하나증권 국내크레디트팀장은 “기준금리를 과거처럼 제로 수준으로 내리지 못하면 향후 시장금리 하락 폭은 크지 않을 수 있다”고 했다. 다른 애널리스트도 “채권 투자 레버리지 자금이 지난 4~5월에 많이 들어와 시장 금리를 이미 충분히 끌어내린 상황”이라며 “실제 기준금리 인하가 단행되면 시장 금리가 오르는 현상마저 나타날 수 있다”고 했다.

양병훈 기자 hun@hankyung.com