CPI 데이터, 연준 금리 인하에 큰 영향 미치지 않아 [인베스팅닷컴]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

By Michael Ashton

먼저 요점부터 말하자면, 이는 흔하지 않은 의견일 수 있지만, 이번 보고서는 연준이 다음 주에 50bp 금리 인하를 막지 않을 것이며, 솔직히 그 가능성을 크게 줄이지도 않았다고 생각한다.

인플레이션 스왑 시장은 비계절조정(NSA) 기준으로 0.05%, 계절조정(SA) 기준으로 대략 0.13%를 반영하고 있었다. 사실 이 시장은 더 낮은 수치를 예상하는 쪽이 우세했으며, 트레이더들은 더 높은 수치보다는 더 낮은 수치를 기대하거나 그러한 가능성을 헤지하려 했다.

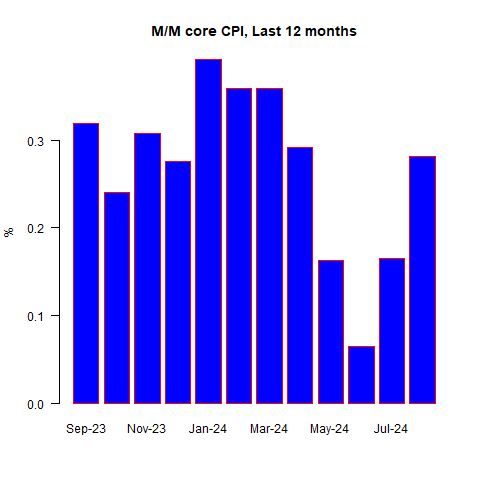

경제학자들은 헤드라인 CPI는 0.16%, 핵심 CPI는 0.20%로 의견을 모았다. 실제로 발표된 수치는 CPI가 전월 대비 +0.19%, 핵심 CPI는 +0.28%로, 연간 기준으로 각각 2.59%와 3.27%에 이르렀다. 이는 4월 이후 가장 나쁜 월간 핵심 CPI 수치였으며, 초기 시장 반응은 예상대로 부정적이었다.

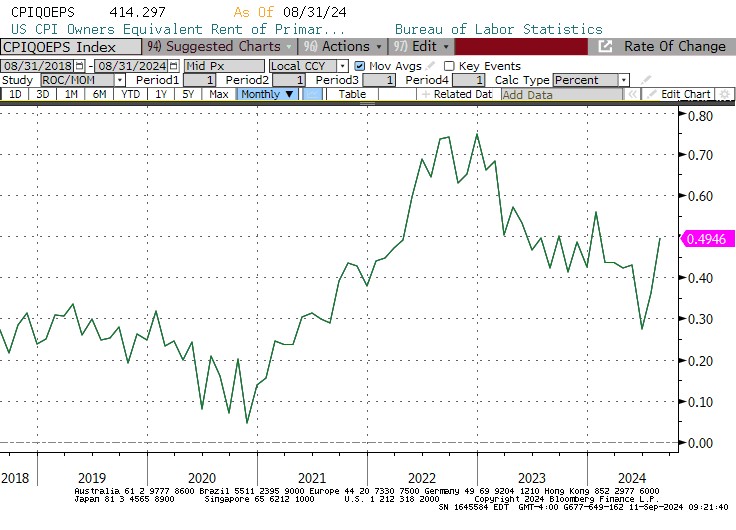

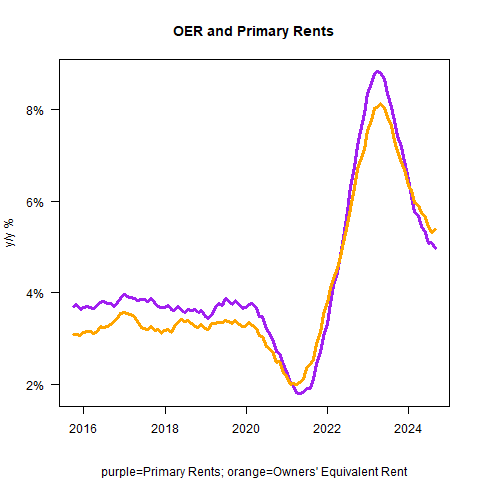

핵심 CPI가 반올림하여 +0.3%가 되면 연준이 금리 인하에서 벗어나거나 최소한 25bp 인하로 전환할 것 같지 않은가? 하지만 그렇게 간단하지는 않다. 주택 임대료(OER)의 월간 변동률이 +0.495%로 즉시 눈에 띈다 (물론, 이런 것들을 깊이 들여다보는 사람이라면 말이다).

이 수치는 2월 이후 가장 큰 월간 변동이며, 작년 초 이후로 이렇게 높았던 적은 거의 없었다.

결론은 앞서 언급한 것처럼 연준이 다음 주에 금리를 50bp 인하하는 쪽으로 기울고 있다고 해도 이는 연준의 생각을 크게 바꿀 수 있는 수치는 아니라는 것이다. 연준이 지표 수치에만 신경을 쓰는 것이 아니라면 이것은 놀라운 보도가 아니다.

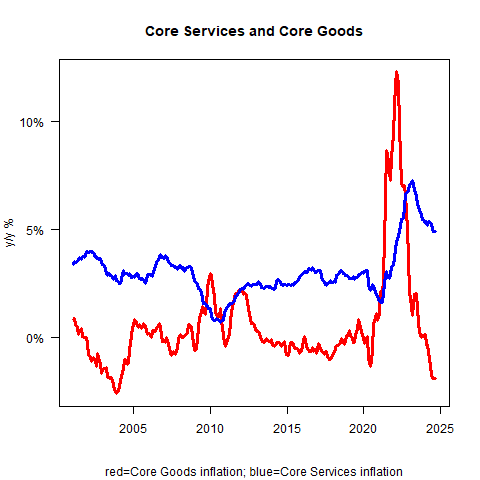

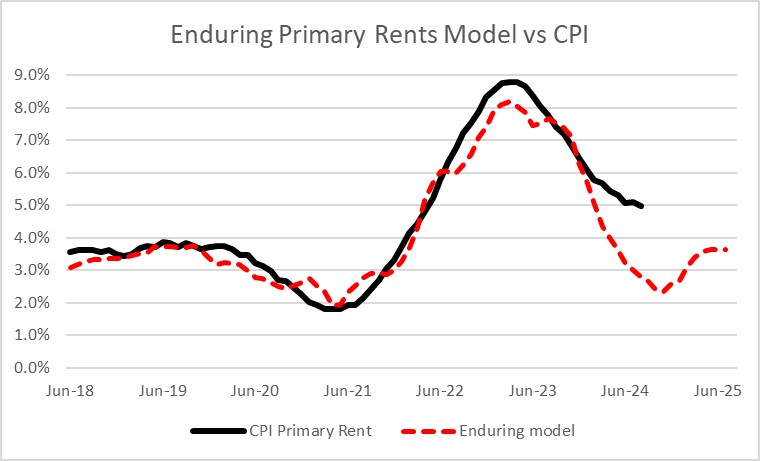

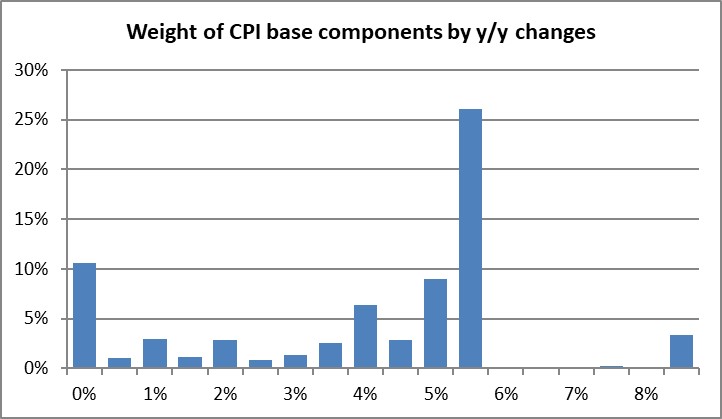

이 보고서는 채권 시장의 낙관론자들이 기대했던 디플레이션적인 수치는 아니지만, 애초에 그런 기대는 비현실적이었다. 우리는 핵심 CPI 월간 수치에서 소수점 둘째 자리 차이에 대해 논쟁하고 있으며, 이는 여전히 주거비가 주요 원인이다. 사실, 더 넓은 범위에서 디스인플레이션이 확산되고 있는 징후도 보인다.

분명히 말하지만, 나는 개인적으로 FOMC가 양적 긴축을 중단해야 한다고 생각하지 않으며 금리 인하를 서두를 필요도 없다고 생각한다. 인플레이션과의 싸움은 아직 끝나지 않았을 뿐만 아니라 앞으로도 상당 기간 동안 끝나지 않을 것이며 지금 완화하면 나중에 더 어려워질 것이다. 하지만 이것은 내가 할 일이다. 내가 말하는 것은 이번 수치로 인해 연준이 방향을 바꿀 가능성은 낮다는 것이다.

헤드라인 CPI의 전년 대비 수치는 부분적으로는 기저 효과와 부분적으로는 에너지 가격이 매우 약하기 때문에 몇 달 동안 계속 하락할 것이다. 통화 정책을 위한 완벽하게 합리적인 궤적(금리를 적어도 3~4% 범위에서 중립으로 완화해야 한다고 생각한다면)은 다음 주에 25bp를 인하한 다음, 헤드라인 인플레이션 수치가 더 낮고 실업률이 더 높은 몇 달 후에 더 큰 폭의 인하를 단행하는 것이다.

이러한 접근 방식의 유일한 문제점은 나중에 완화 속도가 빨라지면 우려로 보일 수 있기 때문에 일부 FOMC 위원들은 빨리 출구전략을 단행하는 것을 선호한다는 것이다. 앞서 말했듯이 이를 막을 수 있는 방법은 없다.

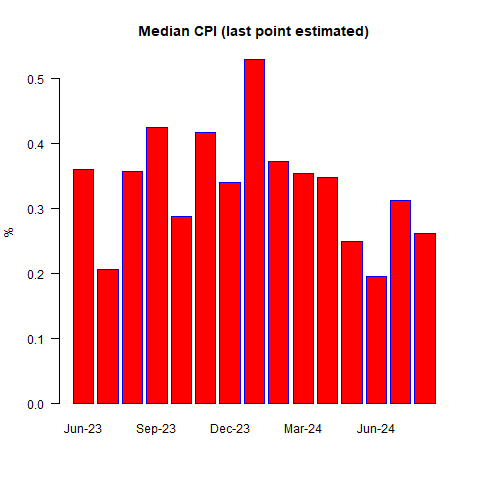

그러나 중간 인플레이션은 여전히 '3%대, 4%대'를 향하고 있으며, 다시 가속화되기 전에 3%대 초반으로 하락할 가능성이 있다. 인플레이션을 잡기 위한 노력은 여전히 진행 중이며, 경기 침체기에 접어들면서 더욱 힘들어질 것이다.

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

![[마켓PRO] 헤알화 급락…브라질 국채 신규 매수 잠시 '스톱' [류은혁의 채권 투자 교과서]](https://img.hankyung.com/photo/202412/99.20897328.3.jpg)

!["압도적 1위"…올해 68% 급등한 중국 배터리王 'CATL' [조아라의 차이나스톡]](https://img.hankyung.com/photo/202412/ZA.38979266.3.jpg)

![[마켓PRO] 저가 매수 타이밍?…불확실성 방어하는 '소비재주'](https://img.hankyung.com/photo/202412/ZN.39016270.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)