버크셔 해서웨이, 1조 달러 클럽 가입! 보험 업계 판도는? [인베스팅닷컴]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

By Christine Short / Christine Short, VP of Research at Wall Street Horizon, focuses on publishing research on data covering 10,000 global stocks in the market.

- 7월 중순 이후 성장주에서 가치주로의 전환으로 인해 투자자들은 다음으로 높은 모멘텀을 가진 주식을 찾고 있다.

- 대부분의 보험주는 2024년 상반기의 상승세를 기반으로 계속 상승하고 있다.

- 허리케인 시즌의 정점에 다다르면서, 두 주요 보험 회사가 며칠 내에 월간 판매 보고서를 발표할 예정이다.

버크셔 해서웨이(NYSE: NYSE:BRKa)는 지난달 말, 워렌 버핏이 94세가 된 바로 그 시점에 기술 관련 회사가 아닌 기업으로는 처음으로 1조 달러 시가총액 클럽에 합류했다. 오마하의 현자는 애플(NASDAQ: NASDAQ:AAPL)이 최근 몇 년 동안 버크셔의 포트폴리오에서 과도한 비중을 차지했다는 일부 비판에도 불구하고 여전히 그의 감각을 잃지 않았다. 금융 섹터에서 가장 큰 회사와 관련된 최신 화제는 버크셔의 현금 보유량이다. 현재 버크셔 시가총액의 약 30%, 총 자산의 약 26%에 해당한다.

보험 업계에서는 버크셔 해서웨이 주가가 사상 최고치를 기록하는 등 강세장이 지속되고 있다. 버핏은 지난 5월 버크셔의 연례 주주총회 직후 Chubb(NYSE:CB)를 미스터리 주식으로 지목하며 이 회사의 주가가 지난 4개월 동안 15% 이상 상승하여 같은 기간 동안 S&P 500®을 앞질렀다는 소식을 전했는데, 이는 현명한 움직임으로 판명되었다.

'슬로우 머니'가 모멘텀을 잡다

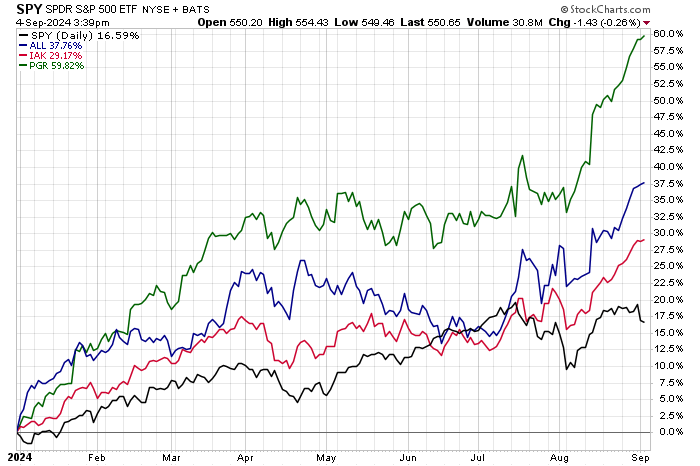

지난 12개월 동안 보험 분야는 더욱 활발해졌다. iShares US Insurance ETF(NYSE:IAK)만 봐도 알 수 있다. 이 펀드의 상위 10개 종목은 2023년 9월 이후 각각 24% 이상 상승했다. Chubb는 43% 상승했고, 가장 큰 비중을 차지하는 Progressive Corp(NYSE:PGR)는 배당금을 포함해 87% 수익률을 기록했다.

5월 CPI 보고서 발표 직후인 2분기에 보험주가 강세를 보였다(참고). Mag 7 종목과 달리 이러한 가치주 스타일 주식은 일반적으로 주목을 받지 못한다. 게다가 7월 중순 이후 기술주 매도세 속에서도 IAK는 계속 상승세를 이어가고 있다.

보험 인플레이션 둔화, 하지만 여전히 높은 보험료

보험주들의 호황은 만약 당신이 주택 소유자이거나 운전자인 경우(특히 10대 운전자를 두고 있다면) 그다지 놀랍지 않을 것이다. 보험료는 여전히 국내 경제에서 남아 있는 인플레이션의 중요한 요인 중 하나이지만, 전체 소비자물가처럼 보험료 인상률도 지난 몇 개월 동안 하락했다. 그 결과, 미국인들은 기록상 가장 높은 비율로 보험 쇼핑을 하고 있으며, 이번 주와 다음 주에 두 개의 월간 중간 보고서를 통해 보험 시장의 상태에 대한 업데이트를 들을 수 있을 것이다.

중간 데이터 업데이트

프로그레시브는 이번 주 금요일에 월간 매출 업데이트를 발표한다. 그리고 9월 13일 월요일에는 올스테이트(NYSE:ALL)가 8월 서비스 수준 보고서를 게시한다. 보험 업계에서 중요한 다음 분기 보고서는 10월 10일 목요일(미확정)에 발표될 것으로 예상되는 프로그레시브에서 발표할 예정이며, 이러한 종류의 월간 실적은 어닝 시즌 사이에 특히 중요하다. 트래블러스(NYSE:TRV), 처브, 하트포드(NYSE:HIG), 올스테이트, 메트라이프(NYSE:MET), 푸르덴셜 파이낸셜(NYSE:PRU)은 모두 다음 달 하반기에 3분기 수익 보고서를 발표할 예정이다.

모멘텀은 언제든지 변할 수 있지만, 모닝스타의 데이터에 따르면 IAK 상위 10개 보유 종목의 주가 수익 비율은 대체로 낮으며, PGR만이 16 이상의 P/E 비율을 보이고 있다. 그러나 투자자들은 기술주와 같은 수익 배수를 기대해서는 안 된다. 보험 회사는 일반적으로 안정적인 매출 및 이익 경로를 보이기 때문에 더 적은 기대치와 전반적으로 덜 주기적인 성향을 가지고 있다.

보험주, S&P 500 주춤하면서 최고치 경신

'그리고 이제 날씨를 전해드리겠습니다...'

보험회사의 또 다른 측면은 매출원가가 몇 달 또는 몇 년이 지나야 알 수 있다는 점이다. 보험료가 상승하는 경우 거의 실시간으로(또는 적어도 매월) 이를 확인할 수 있지만, 나중에 단기간에 몇 번의 충격적인 재해가 발생하면 수익성이 급격히 떨어질 수 있다.

허리케인 시즌을 예로 들어보자. 이번 주는 기후적으로 열대 활동의 정점이다. 예측에서는 기록적인 허리케인 시즌이 될 가능성을 시사했음에도 불구하고, 6월의 허리케인 베릴을 제외하고는 조용한 한 해였다. 하지만 한 번의 폭풍만으로도 보험사에 큰 타격을 줄 수 있으며, 허리케인은 기후와 관련된 많은 위험 중 하나일 뿐이다.

더 큰 그림에서, 자연재해 동향에 대해 기업 임원들과 업계 전문가들이 예측하는 내용을 주목하는 것이 그 어느 때보다 중요해지고 있다. 8월 초까지, 2024년에는 19건의 기상/기후 사건이 10억 달러 이상의 손실을 초래했으며, 이는 인플레이션 조정 평균인 8.5건을 크게 상회한다. 허리케인이 주요 원인 중 하나이지만, 강한 폭풍, 산불, 겨울 폭풍, 홍수, 심지어 가뭄과 폭염도 이에 기여하고 있다.

여러분을 초대합니다.

우리는 다가오는 Data Minds 웨비나에서 물리적 기후 위험에 대한 주제를 자세히 논의할 예정이다. 9월 26일에 열리는 이번 이벤트에서는 자산 손상, 비즈니스 중단, 공급망 문제 및 기타 중요한 영향에 대한 잠재적 비용과 관련하여 물리적 기후 위험이 기업 및 포트폴리오 리스크 관리에 미치는 영향을 데이터 기반 접근 방식으로 다룰 것이다.

결론

악명 높은 변동성 장세에 접어들면서 시장의 모멘텀이 성장주에서 멀어지고 있는 것이 현실이다. 프로그레시브 및 올스테이트와 같은 중간 데이터 포인트는 글로벌 경제 상황에 대한 중요한 단서를 제공할 수 있다.

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

![대통령 탄핵 추진하니…증시, 예상 뒤엎는 결과 나왔다 [양병훈의 해외주식 꿀팁]](https://img.hankyung.com/photo/202412/99.31444231.3.jpg)

![12월 셋째 주, 마켓PRO 핫종목·주요 이슈 5분 완벽정리 [위클리 리뷰]](https://img.hankyung.com/photo/202412/99.34711945.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)