상속·증여 고민에 한숨 '푹'…"사전증여로 걱정 더세요"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

상속·증여세 줄이는 노하우

상속개시 10년전 증여재산

상속세 과세표준서 제외

10년단위로 5000만원씩

자녀에 30년간 증여했다면

최대 1.5억원까지 '비과세'

손주·사위·며느리의 경우

5년단위로 '사전증여' 가능

상속개시 10년전 증여재산

상속세 과세표준서 제외

10년단위로 5000만원씩

자녀에 30년간 증여했다면

최대 1.5억원까지 '비과세'

손주·사위·며느리의 경우

5년단위로 '사전증여' 가능

○10년 미리 증여하면 5000만원까지 비과세

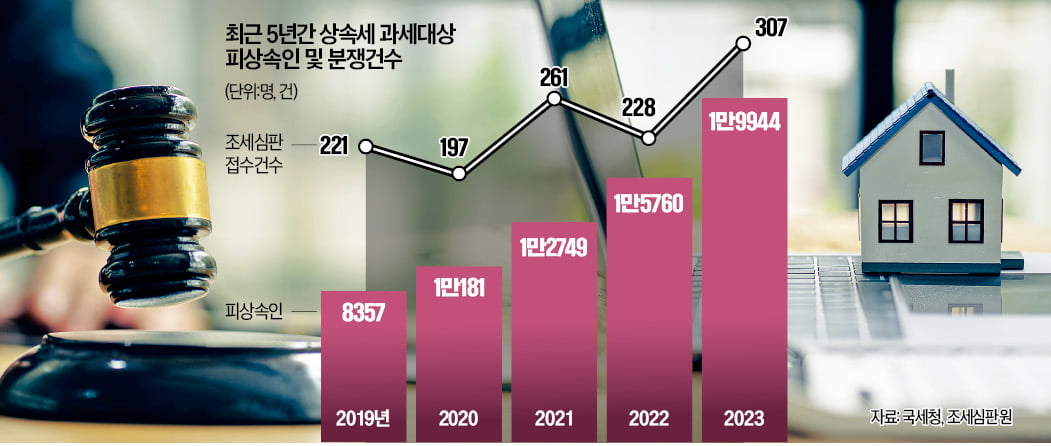

18일 국세청에 따르면 상속세 과세 대상인 피상속인은 △2019년 8357명 △2020년 1만181명 △2021년 1만2749명 △2022년 1만5760명 △2023년 1만9944명 등으로 해마다 늘고 있다. 과세당국의 상속세 부과에 불복해 제기하는 조세심판도 2019년 221건에서 지난해 307건으로 4년간 38.9%(86건) 늘었다. 상속·증여세를 어떻게 줄여야 할지 고민하는 납세자가 많다.

손자·손녀나 사위, 며느리에게 사전증여하는 것도 효과적인 절세 방법이다. 상속세와 증여세는 과세표준이 올라갈수록 세율도 높아지는 누진세 구조다. 같은 재산을 물려주더라도 여러 명에게 나눠 증여하면 세 부담을 낮출 수 있다. 법정상속인이 아닌 사람이 사전증여를 받을 때는 5년만 지나도 상속재산에서 제외된다. 법정상속인은 배우자와 직계비속(자녀)이 1순위다. 배우자나 자녀가 아닌 사람에게 사전증여한다면 5년 뒤 다시 증여하더라도 상속세 과세액에 포함되지 않는다.

○부동산 증여할 땐 빚도 포함해야

다만 손자·손녀에게 증여한다면 ‘세대 생략 할증 과세’를 고려해야 한다. 현행 세법상 손자·손녀가 사전증여재산을 받을 경우 일반적인 증여세의 30%가 할증된다. 손자·손녀가 미성년자이면서 증여 재산 가액이 20억원을 초과한다면 증여세는 40%까지 할증된다. 장점도 있다. 자녀를 거쳐 손자에게 상속하면 두 번 내야 할 상속세를 한 번으로 끝낼 수 있어서다. 세무업계 관계자는 “상속세 가액이 큰 집안일수록 손자·손녀를 활용하는 사례가 많다”고 귀띔했다.사전증여할 때 유리한 자산이 있다. 세법상 상속 및 증여 재산의 가액은 상속개시일 또는 증여일 현재의 시가로 평가하는 것이 원칙이다. 재산 가치가 상승하더라도 상승분은 상속재산가액에 합산하지 않는다는 뜻이다. 이에 따라 앞으로 자산가치가 오를 것으로 예측되는 자산을 물려줄 땐 사전증여를 활용하는 것이 좋다. 부동산이 대표적이다.

세무업계에선 “자녀가 채무를 상환할 능력이 있다면 부동산을 증여할 때 빚도 같이 물려줘야 한다”고 조언한다.전세보증금이나 주택담보대출 같은 부채를 함께 증여할 경우 증여세를 산정할 때 부채 부분을 제외하고 세금을 산출하기 때문이다.

상장 주식은 증여하는 날 기준 이전과 이후 2개월씩 총 4개월 동안 공표된 최종 시세의 평균값이 해당 주식의 평가액이 된다. 하락장에 증여하더라도 증여 직후 주가가 반등할 수 있어 세 부담이 반드시 줄어든다는 보장은 없다.

이광식 기자 bumeran@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)