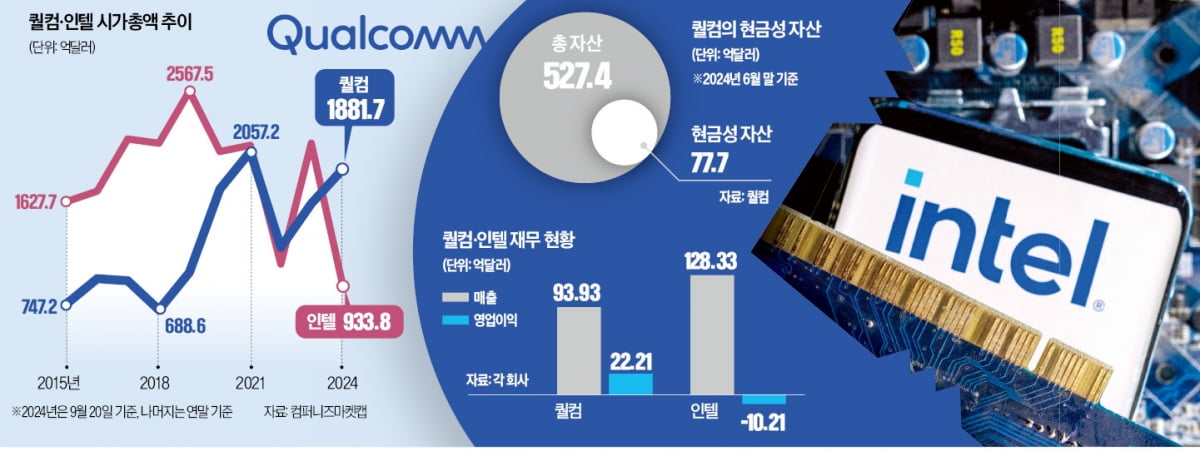

인텔 2배로 커진 퀄컴 시총…AI 반도체 기술 혁신이 운명 갈랐다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

美 퀄컴, 인텔 인수 타진…반도체 패권 '야심'

재빠르게 AI 올라탄 퀄컴

온디바이스용 칩 개발에 사활

자율주행車용 칩 신사업도 속도

경쟁당국 '인수 승인'이 관건

인수 성공 땐 엔비디아 경재자로

수출 규제 받는 中은 반대할 듯

재빠르게 AI 올라탄 퀄컴

온디바이스용 칩 개발에 사활

자율주행車용 칩 신사업도 속도

경쟁당국 '인수 승인'이 관건

인수 성공 땐 엔비디아 경재자로

수출 규제 받는 中은 반대할 듯

AI 시대 중심에 선 퀄컴

22일 반도체업계에 따르면 퀄컴의 반도체 사업은 크게 세 가지로 구성된다. 스마트폰용 애플리케이션프로세서(AP), 자동차용 반도체, 산업용 사물인터넷(IoT)이다. 퀄컴은 세 가지 사업 영역에서 AI를 접목하기 위해 힘쓰고 있다. 온디바이스 AI 기능을 지원하는 스마트폰·PC용 AP를 개발하고 자율주행차의 두뇌 역할을 하는 칩 사업에 공을 들이는 게 대표적인 사례로 꼽힌다.

퀄컴의 변화는 2021년 6월 최고경영자(CEO)로 취임한 크리스티아노 아몬이 이끌고 있다. 아몬 CEO는 ‘통신용 반도체 전문’이란 한계를 돌파하기 위해 신사업 진출에 주력했다. 마침 생성형 AI 시대가 시작됐고 퀄컴은 온디바이스 AI 칩 시대의 강자로 떠올랐다.

인텔 제조 경쟁력 하락

이 기간 퀄컴의 M&A 대상이 된 인텔은 내리막길을 걸었다. 1968년 설립 이후 50년 전성기를 이끈 CPU가 부메랑으로 돌아왔다. 기업 규모가 인텔의 10분의 1에도 못 미치던 엔비디아가 그래픽처리장치(GPU)를 앞세워 AI 가속기(AI 학습·추론에 특화된 반도체 패키지) 시장을 장악했지만, 인텔은 지켜만 봤다. 인텔도 CPU 기반 AI 가속기 ‘가우디’를 개발했지만 아직 큰 성과는 나오지 않고 있다.CPU 설계와 함께 인텔 경쟁력의 핵심 축을 담당해온 ‘제조’ 사업 경쟁력은 대만 TSMC 등에 밀린 지 오래다. 2010년대 인텔을 이끈 재무·기획통 CEO들이 엔지니어들에게 원가 절감과 단기 성과를 요구한 결과다. 엔지니어 출신 팻 겔싱어가 2021년 CEO로 취임한 뒤 제조 경쟁력 회복에 주력했지만 뚜렷한 결과는 없는 상태다. 최근 인텔은 제조(파운드리·반도체 수탁생산) 사업 분사를 통해 외부 투자자를 확보하겠다는 계획을 발표했다.

AI 칩 간판으로 도약 노린다

퀄컴이 인텔 인수에 골인하기까진 장애물이 적지 않다. 퀄컴과 인텔이 사업을 하고 있는 중국 등 주요 국가 경쟁당국으로부터 ‘인수 승인’을 받아야 하는 게 첫 번째 난관으로 평가된다. 미국의 반도체 수출 규제에 시달리고 있는 중국이 승인할 가능성은 높지 않다는 분석이 우세하다.과거 사례가 있다. 인텔은 2022년 이스라엘의 파운드리(반도체 수탁생산) 기업 타워세미컨덕터 인수를 발표했지만 중국 경쟁당국의 승인을 받지 못했다. 퀄컴도 2018년 네덜란드의 차량용 반도체 기업 NXP 인수를 추진했지만 중국의 반대로 실패했다.

퀄컴이 보유한 현금 및 현금성 자산이 지난 6월 말 기준 77억7000만달러로 인텔 시총의 10분의 1 수준에 그치는 점도 변수로 꼽힌다. 퀄컴이 자사 사업부를 매각하고 인텔을 인수하거나, 인텔의 일부 사업부만 가져갈 것이란 관측이 나오는 이유다.

황정수 기자 hjs@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)