'축산물 B2B' 미트박스, 신선식품배송 1호 IPO 도전

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

코스닥 상장 신고서 제출

기업가치 최대 1600억 전망

기업가치 최대 1600억 전망

▶마켓인사이트 9월 23일 오후 4시 38분

미트박스글로벌이 코스닥시장 상장을 위한 본격적인 공모 절차에 들어갔다. 컬리 등 대형 신선식품 배송 기업이 기업공개(IPO) 숨 고르기를 하는 사이 업계 1호 상장사에 도전한다.

미트박스글로벌은 23일 금융위원회에 코스닥 상장을 위한 증권신고서를 제출했다. 지난 5월 한국거래소에 상장 예비심사를 청구해 이달 12일 승인을 받았다. 2014년 설립된 이 회사는 축산물 직거래 온라인 플랫폼 미트박스를 운영한다. 미트박스는 축산물 중간유통 과정을 없애 1차 도매상과 소매업자가 바로 거래할 수 있게 한 서비스다. 중간유통 단계가 줄어 기존 시스템 대비 저렴한 가격에 거래할 수 있다.

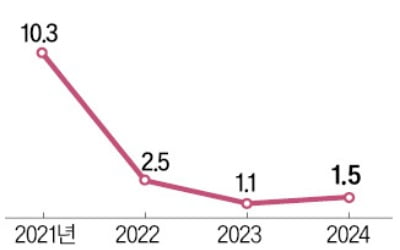

미트박스글로벌은 2022년 흑자 전환했다. 지난해 매출 669억원, 영업이익 26억원을 올린 데 이어 올해 상반기에는 매출 524억원, 영업이익 14억원을 냈다. 대규모 투자가 필요한 기업·소비자 간 거래(B2C)가 아닌 기업 간 거래(B2B)에 집중해 안정적인 현금흐름을 확보했다는 평가다. 미트박스 고객사의 재구매율은 82%로 집계됐다.

미트박스를 운영하며 10여 년간 쌓은 축산물 거래 데이터를 기반으로 축산시장 예측 및 고객분석 플랫폼 M.I.T와 축산물 대량 거래 플랫폼 미트매치 등 신사업을 확장하고 있다.

미트박스글로벌이 상장에 성공하면 신선식품 배송업계 1호 상장사가 된다. 컬리, 오아시스, SSG닷컴 등이 상장을 준비했으나 결실을 보지 못했다. 미트박스글로벌은 수익성 측면에선 긍정적이지만, B2C 서비스를 하는 다른 기업 대비 인지도가 낮다는 점이 변수로 꼽힌다.

공모 과정에서 미트박스글로벌은 1308억~1620억원의 기업가치를 제시했다. 공모가는 2만3000~2만8500원이다. 10월 15~21일 기관 수요예측, 24~25일 일반청약을 하며 주관사는 미래에셋증권이다.

최석철 기자 dolsoi@hankyung.com

미트박스글로벌이 코스닥시장 상장을 위한 본격적인 공모 절차에 들어갔다. 컬리 등 대형 신선식품 배송 기업이 기업공개(IPO) 숨 고르기를 하는 사이 업계 1호 상장사에 도전한다.

미트박스글로벌은 23일 금융위원회에 코스닥 상장을 위한 증권신고서를 제출했다. 지난 5월 한국거래소에 상장 예비심사를 청구해 이달 12일 승인을 받았다. 2014년 설립된 이 회사는 축산물 직거래 온라인 플랫폼 미트박스를 운영한다. 미트박스는 축산물 중간유통 과정을 없애 1차 도매상과 소매업자가 바로 거래할 수 있게 한 서비스다. 중간유통 단계가 줄어 기존 시스템 대비 저렴한 가격에 거래할 수 있다.

미트박스글로벌은 2022년 흑자 전환했다. 지난해 매출 669억원, 영업이익 26억원을 올린 데 이어 올해 상반기에는 매출 524억원, 영업이익 14억원을 냈다. 대규모 투자가 필요한 기업·소비자 간 거래(B2C)가 아닌 기업 간 거래(B2B)에 집중해 안정적인 현금흐름을 확보했다는 평가다. 미트박스 고객사의 재구매율은 82%로 집계됐다.

미트박스를 운영하며 10여 년간 쌓은 축산물 거래 데이터를 기반으로 축산시장 예측 및 고객분석 플랫폼 M.I.T와 축산물 대량 거래 플랫폼 미트매치 등 신사업을 확장하고 있다.

미트박스글로벌이 상장에 성공하면 신선식품 배송업계 1호 상장사가 된다. 컬리, 오아시스, SSG닷컴 등이 상장을 준비했으나 결실을 보지 못했다. 미트박스글로벌은 수익성 측면에선 긍정적이지만, B2C 서비스를 하는 다른 기업 대비 인지도가 낮다는 점이 변수로 꼽힌다.

공모 과정에서 미트박스글로벌은 1308억~1620억원의 기업가치를 제시했다. 공모가는 2만3000~2만8500원이다. 10월 15~21일 기관 수요예측, 24~25일 일반청약을 하며 주관사는 미래에셋증권이다.

최석철 기자 dolsoi@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)