급전 빌린 고려아연, 이자만 최소 1000억

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

메리츠그룹서 年 7% 금리 대출

MBK·영풍도 800억 넘게 '출혈'

이자부담 커져 신사업 차질 우려

MBK·영풍도 800억 넘게 '출혈'

이자부담 커져 신사업 차질 우려

MBK파트너스·영풍 연합과 분쟁 중인 고려아연이 경영권 방어를 위해 최소 1000억원의 이자 비용을 부담할 것으로 예상된다. 금융회사들로부터 조 단위 자금을 빌린 데 따른 것이다.

3일 금융감독원에 따르면 고려아연은 MBK파트너스·영풍과 경영권 분쟁을 벌이며 약 3조1000억원을 은행과 증권사 등에서 조달했다. 1조7000억원을 단기 차입하고, 메리츠금융그룹을 대상으로 사모사채 1조원어치를 발행했다. KB증권과 한국투자증권을 통해 기업어음(CP) 4000억원어치를 찍었다.

급전이 필요한 고려아연은 높은 이자율로 자금을 조달했다. 메리츠금융그룹에 1년 만기로 연 이자율 7%를 지급한다. 올해 고려아연 예상 순이익(6837억원)의 10%가량인 700억원이 이자로 빠져나간다.

고려아연 신용등급이 ‘AA+(안정적)’라는 점을 고려할 때 고려아연의 공모사채 조달 금리는 연 3%대 초반으로 예상된다. 공모사채 금리보다 4%포인트 높게 조달한 셈이다. CP 이자 지급으로는 약 72억원이 들어갔다.

단기차입금 1조7000억원의 금리 조건은 알려지지 않았다. 다만 최윤범 고려아연 회장이 오는 18일부터 대항 공개매수를 위해 빌리는 자금의 금리가 연 5.7%라는 점을 감안해 같은 조건을 적용하면 이자 비용은 484억원에 이를 것으로 추산된다.

최 회장의 출혈도 만만치 않다. 최 회장 측은 고려아연 주식 1.85%를 보유한 영풍정밀에 대해 총 1181억원 규모의 공개매수에 들어가면서 300억원의 사재를 출연했다. 최씨 일가는 공개매수 자금을 모으기 위해 영풍 주식 약 100억원어치를 장내에서 매도하기도 했다.

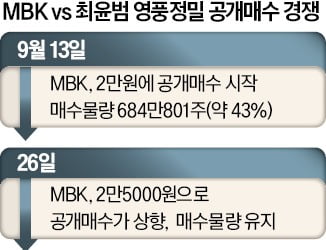

MBK파트너스·영풍 연합은 지난달 공개매수 가격을 높이면서 기존 대비 이자 부담이 18% 늘었다. 고려아연과 영풍정밀 공개매수를 위한 이자 비용에 약 811억원을 사용할 것으로 예상된다. 증권업계 관계자는 “고려아연과 영풍 모두 경영권 분쟁 이후 이자 부담이 늘어 신사업 투자에 차질을 빚을 수 있다”며 “당분간 두 회사의 경쟁력 하락이 불가피하다”고 말했다.

배정철 기자 bjc@hankyung.com

3일 금융감독원에 따르면 고려아연은 MBK파트너스·영풍과 경영권 분쟁을 벌이며 약 3조1000억원을 은행과 증권사 등에서 조달했다. 1조7000억원을 단기 차입하고, 메리츠금융그룹을 대상으로 사모사채 1조원어치를 발행했다. KB증권과 한국투자증권을 통해 기업어음(CP) 4000억원어치를 찍었다.

급전이 필요한 고려아연은 높은 이자율로 자금을 조달했다. 메리츠금융그룹에 1년 만기로 연 이자율 7%를 지급한다. 올해 고려아연 예상 순이익(6837억원)의 10%가량인 700억원이 이자로 빠져나간다.

고려아연 신용등급이 ‘AA+(안정적)’라는 점을 고려할 때 고려아연의 공모사채 조달 금리는 연 3%대 초반으로 예상된다. 공모사채 금리보다 4%포인트 높게 조달한 셈이다. CP 이자 지급으로는 약 72억원이 들어갔다.

단기차입금 1조7000억원의 금리 조건은 알려지지 않았다. 다만 최윤범 고려아연 회장이 오는 18일부터 대항 공개매수를 위해 빌리는 자금의 금리가 연 5.7%라는 점을 감안해 같은 조건을 적용하면 이자 비용은 484억원에 이를 것으로 추산된다.

최 회장의 출혈도 만만치 않다. 최 회장 측은 고려아연 주식 1.85%를 보유한 영풍정밀에 대해 총 1181억원 규모의 공개매수에 들어가면서 300억원의 사재를 출연했다. 최씨 일가는 공개매수 자금을 모으기 위해 영풍 주식 약 100억원어치를 장내에서 매도하기도 했다.

MBK파트너스·영풍 연합은 지난달 공개매수 가격을 높이면서 기존 대비 이자 부담이 18% 늘었다. 고려아연과 영풍정밀 공개매수를 위한 이자 비용에 약 811억원을 사용할 것으로 예상된다. 증권업계 관계자는 “고려아연과 영풍 모두 경영권 분쟁 이후 이자 부담이 늘어 신사업 투자에 차질을 빚을 수 있다”며 “당분간 두 회사의 경쟁력 하락이 불가피하다”고 말했다.

배정철 기자 bjc@hankyung.com