"노동시장 살아났다"…골드만삭스, 美경기 침체 확률 15%로 하향

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

S&P500 12개월 목표치는 6300

○“실업률 상승 압력 없다”

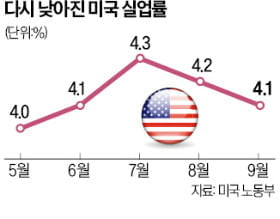

7일(현지시간) 경제방송 CNBC에 따르면 골드만삭스의 얀 하치우스 수석 경제학자는 예상보다 높은 9월 신규 고용지표를 근거로 향후 1년 내 미국이 경기 침체에 빠질 확률을 15%라고 예상했다. 8월 초 경기 침체 가능성을 15%에서 25%로 올렸던 골드만삭스는 8월 중순 20%로 낮췄고 이번에 또 한 번 5%포인트 하향했다.지난 4일 미국 노동부 노동통계국은 미국의 9월 실업률이 전달(4.2%) 대비 0.1%포인트 낮아진 4.1%를 기록했다고 발표했다. 비농업 일자리는 25만4000개가 늘었다. 실업률은 3개월 만에 가장 낮은 수준이며 일자리 증가 건수 역시 지난 4월 이후 가장 많았다. 전문가들은 실업률이 전달과 같은 4.2%를 유지하고, 일자리 증가 건수는 14만~15만 건에 그칠 것이라고 예상했지만, 실제 데이터는 예상치를 크게 상회했다.

보고서가 발표된 이후 시카고상업거래소(CME) 그룹의 패드 워치 툴에 따르면 11월 연방공개시장위원회(FOMC)에서 Fed가 기준금리를 0.25%포인트 인하할 확률은 이전 71.5%에서 95.2%까지 상승했다. FOMC는 다음 달 6~7일에 열린다.

○“빅테크가 증시 상승 이끌 것”

골드만삭스는 주식 시장을 낙관적으로 바라보고 있다. 데이비드 코스틴 골드만삭스 미국 주식 수석 전략가는 기업 이익 전망에 대한 긍정적인 신호와 함께 3분기 실적 발표를 앞두고 S&P500 목표치를 높였다.코스틴 전략가의 최근 보고서에 따르면 골드만삭스는 내년 S&P500 주당순이익(EPS) 전망치를 기존 256달러에서 268달러로 상향하며 올해 대비 11% 증가할 것이라고 전망했다. 올해 EPS는 241달러로 전년 대비 8% 증가를 예상했다.

현재 S&P 500의 주가수익비율(PER)은 22배 수준으로 적정 가치에 부합한다고 판단했다. 그는 보고서에서 “올해 말까지 PER이 변하지 않을 것”이라며 “12개월 목표치를 6300으로 상향한다”고 밝혔다. 현재 지수(5695.94·7일 종가)보다 10% 추가 상승할 수 있다는 것을 시사했다.

한경제 기자

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)