엔비디아 팔아치운 서학개미, 美 국채로 갈아탔다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

미국 장기채 3배 ETF 상품

한 달간 9231만달러 순매수

국내 ETF도 3000억원 사들여

빅컷에도 美 국채가격 '바닥'

美 기술주 변동성 심화도 영향

한 달간 9231만달러 순매수

국내 ETF도 3000억원 사들여

빅컷에도 美 국채가격 '바닥'

美 기술주 변동성 심화도 영향

장기채 3배 레버리지 인기

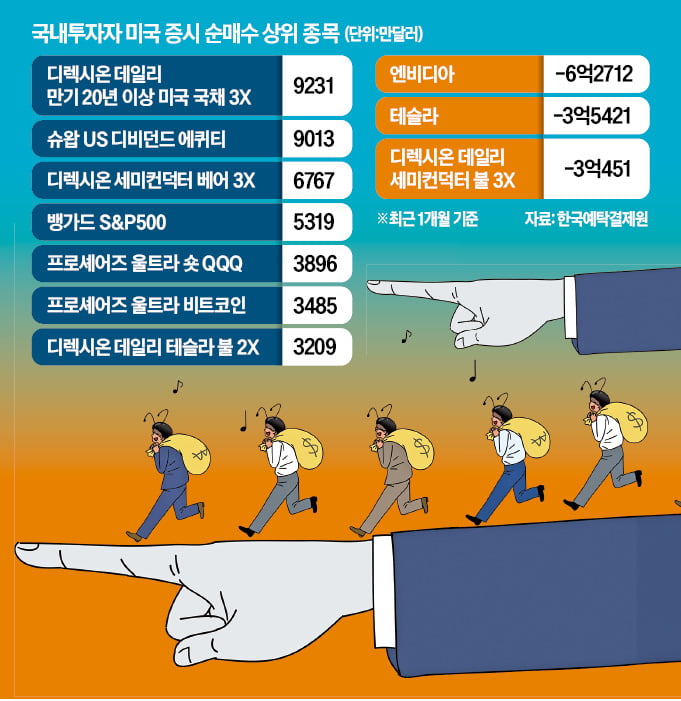

15일 한국예탁결제원에 따르면 최근 한 달간 국내 투자자가 미국 증시에서 가장 많이 순매수한 종목은 ‘디렉시온 데일리 만기 20년 이상 미국 국채 3X’(TMF)였다. 미국 장기채 하루 수익률의 3배를 추종하는 ETF로 순매수 금액만 9231만달러(약 1256억원)에 달했다. 개인투자자는 국내 증시에 상장된 미국 장기채 ETF도 한 달 동안 2974억원어치 순매수했다.

반도체·기술주에서 미국 장기채 ETF로 투자심리가 옮겨간 것은 최근 미국 기술주의 밸류에이션(실적 대비 주가 수준) 부담이 커진 데 따른 것으로 풀이된다. 미국 중앙은행(Fed)의 ‘빅컷’(기준금리 0.5%포인트 인하)에도 최근 미 장기채 가격이 바닥을 치고 있다는 점도 저가 매수세가 몰린 배경이라는 분석이다. ‘KODEX 미국30년국채액티브(H)’는 최근 한 달간 6.54% 하락했다. 10년 만기 미국 국채 금리는 연 4%대를 넘어섰다.

그래도 금리는 내려간다

증권가에서는 기준금리 인하라는 큰 방향성이 유지되고 있는 만큼 장기적 관점에서는 미국 장기채 투자가 유망하다는 분석이 나온다. 최근 미 장기채 가격 하락(금리 상승)은 미국 고용시장 활황에 경기 침체 전망이 수그러든 데 따른 것이다. 하지만 금리 인하 방향성 자체는 반전되지 않았다는 관측이다. 시카고상품거래소(CME) 페드워치에 따르면 다음달 기준금리가 0.25%포인트 인하될 가능성은 88.2%다.안예하 키움증권 연구원은 “(장기채 가격 하락은) 향후 기준금리 인하폭에 대한 재평가이지 방향성 전환은 아니기 때문에 Fed의 금리 인하는 이어질 것”이라며 “10년 만기 미국 국채 금리가 연 4%를 넘을 때는 매수 전략을 취하는 것이 적절하다”고 했다.

중동 전쟁이 불러온 에너지 가격 상승에 따른 물가 상승 우려도 줄어들고 있다. 브렌트유 12월물은 지난 8일 배럴당 80.93달러를 찍은 뒤 주요국의 수요 둔화 전망에 70달러대 중반으로 내려왔다.

전문가들은 “변동성을 줄이기 위해 미국 장기채 커버드콜 ETF나 하이일드 채권을 미 장기채와 함께 투자하는 것도 좋은 방법”이라고 조언했다. 커버드콜은 주가 상승폭에 제한이 있지만 높은 분배율로 변동성 장세에서 수익을 방어할 수 있다. 목표 분배율이 연 12%에 달하는 ‘SOL 미국30년 국채 커버드콜(합성)’은 최근 한 달 동안 2.84% 하락하는 데 그쳤다.

한 자산운용사 채권운용 담당 본부장은 “투자 등급 미만 회사채에 투자하는 하이일드 채권은 신용 위험이 제한적이지만 금리가 연 7~8%에 달한다”고 말했다.

맹진규 기자 maeng@hankyung.com

![[단독] K방산, 세계 ETF 수익률 1위…美 상장 땐 '뭉칫돈'](https://img.hankyung.com/photo/202410/AA.38394226.3.jpg)