형제·동업자 싸움나면 그 틈 파고드는 PEF

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

고려아연 학습효과 바탕으로

행동주의펀드 '울프팩' 공세 우려

행동주의펀드 '울프팩' 공세 우려

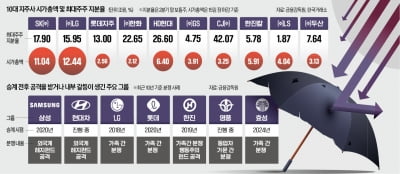

행동주의펀드와 사모펀드(PEF)들이 고려아연처럼 오너 일가나 동업자 사이의 분쟁이 벌어지는 기업을 공략하는 사례가 늘고 있다. 한쪽 편을 들어 기업 경영권을 노리거나 고금리로 ‘실탄’을 제공하는 등의 이득을 취하고 있다.

15일 투자은행(IB)업계에 따르면 2018년부터 최근까지 고려아연, 한진칼, 한국앤컴퍼니, 금호석유화학 등은 오너 일가 분쟁을 틈타 행동주의펀드·PEF의 공격을 받았다.

한국앤컴퍼니는 지난해 조양래 명예회장의 차남인 조현범 회장과 장남인 조현식 고문 사이의 경영권 분쟁이 발생했다. 이른바 ‘형제의 난’이다. 조현범 회장은 회사 지분 42.03%를 보유한 최대주주로 경영권을 행사하고 있었다. 조 고문(지분율 18.93%) 등은 MBK파트너스와 손잡고 한국앤컴퍼니 공개매수를 진행하는 등 공격을 감행했다. 한진그룹 지주회사 한진칼은 ‘강성부 펀드’로 알려진 KCGI가 오너 일가인 조현아 전 대한항공 부사장 등과 손잡고 조원태 한진그룹 회장의 경영권을 위협했다.

고려아연의 경우 영풍·MBK파트너스 연합이 공개매수에 성공하면서 유리한 고지를 점했다. 고려아연의 사례를 학습한 행동주의펀드·PEF의 공세는 더 거칠어질 전망이다. 특히 오너가의 분열이 발생하면 이 펀드들은 더 공세적으로 나온다. 경영권이 약화하는 만큼 적대적 인수합병(M&A)이 한층 수월해지기 때문이다. 공개매수 등의 성공률도 올라간다.

행동주의펀드들이 ‘스워밍’과 ‘울프팩(늑대무리) 전략’을 활용하는 사례도 늘고 있다. 스워밍은 여러 행동주의펀드가 사전 모의 없이 동일한 표적의 기업을 대상으로 독자적인 전략으로 공격하는 것을 말한다. 울프팩은 늑대가 사냥할 때 무리를 구성하듯 공시 의무가 없는 5% 미만 지분을 확보한 뒤 행동주의 투자자를 규합해 공세에 나서는 공격법이다.

김익환 기자 lovepen@hankyung.com

15일 투자은행(IB)업계에 따르면 2018년부터 최근까지 고려아연, 한진칼, 한국앤컴퍼니, 금호석유화학 등은 오너 일가 분쟁을 틈타 행동주의펀드·PEF의 공격을 받았다.

고려아연의 경우 영풍·MBK파트너스 연합이 공개매수에 성공하면서 유리한 고지를 점했다. 고려아연의 사례를 학습한 행동주의펀드·PEF의 공세는 더 거칠어질 전망이다. 특히 오너가의 분열이 발생하면 이 펀드들은 더 공세적으로 나온다. 경영권이 약화하는 만큼 적대적 인수합병(M&A)이 한층 수월해지기 때문이다. 공개매수 등의 성공률도 올라간다.

행동주의펀드들이 ‘스워밍’과 ‘울프팩(늑대무리) 전략’을 활용하는 사례도 늘고 있다. 스워밍은 여러 행동주의펀드가 사전 모의 없이 동일한 표적의 기업을 대상으로 독자적인 전략으로 공격하는 것을 말한다. 울프팩은 늑대가 사냥할 때 무리를 구성하듯 공시 의무가 없는 5% 미만 지분을 확보한 뒤 행동주의 투자자를 규합해 공세에 나서는 공격법이다.

김익환 기자 lovepen@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)