3분기 어닝시즌, 주목할 만한 저평가 AI 종목 3 [인베스팅닷컴]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

By David Wagner

- 3분기 실적 시즌이 시작되면서 인공지능은 여전히 투자자들이 선택하는 투자 테마이다.

- 상위 AI 종목들은 고평가된 것처럼 보이지만, 잘 알려지지 않은 종목들 사이에서도 여전히 기회가 있다.

- 아래에서는 견조한 실적을 발표한 후 큰 수익을 올릴 수 있는 저평가된 주식 3가지를 소개한다.

AI는 3분기 실적 시즌이 시작되면서 투자자들이 가장 주목하는 주요 테마로 남아 있다.

AI 주식은 2024년 들어 놀라운 성과를 보였으며, 엔비디아(NASDAQ:NVDA)는 올해 초부터 가치가 두 배 이상 상승했다.

지금까지 투자자들은 엔비디아나 오픈AI의 주주인 마이크로소프트(NASDAQ:MSFT)처럼 AI 개발 및 인프라와 직접적으로 관련된 기업의 주식에 주목해왔다. 하지만 이제 AI 응용 프로그램을 통해 혜택을 받을 가능성이 높은 기업들로 관심이 옮겨갈 수 있다.

물론 AI는 비용 절감 및/또는 생산성 향상, 새로운 서비스 개발을 위해 모든 기업이 어떤 방식으로든 활용할 수 있는 엄청난 잠재력을 가지고 있다.

그러나 AI의 혜택이 더 명확하게 드러나는 기업들도 있다. 따라서 이 기사에서는 3분기 실적 발표를 앞두고 AI를 비즈니스에 통합하기 시작한 기업들의 3개 종목을 소개하며, 투자자들이 눈여겨볼 만한 주식들을 제안한다.

아래에서 논의할 3개 주식은 인베스팅프로의 적정가치 모델을 기반으로 현재 내재 가치보다 훨씬 낮은 수준에서 거래되고 있는 종목들이다. 인베스팅프로는 여러 인정받는 가치 평가 모델을 사용해 각 주식의 적정가치를 산출한다.

1. 컨센서스 클라우드 솔루션 (Consensus Cloud Solutions)

컨센서스 클라우드 솔루션(NASDAQ:CCSI)는 특히 헬스케어 부문에서 기업들이 디지털로 문서를 교환하고 관리할 수 있도록 돕는 클라우드 기반의 보안 팩스 솔루션을 제공한다.

이 회사의 Clarity 플랫폼은 임상 문서 작업을 간소화하기 위해 AI를 활용한다.

이 주식의 가격은 지난 한 달 동안 약 8%, 지난 1년 동안 약 14% 하락했다.

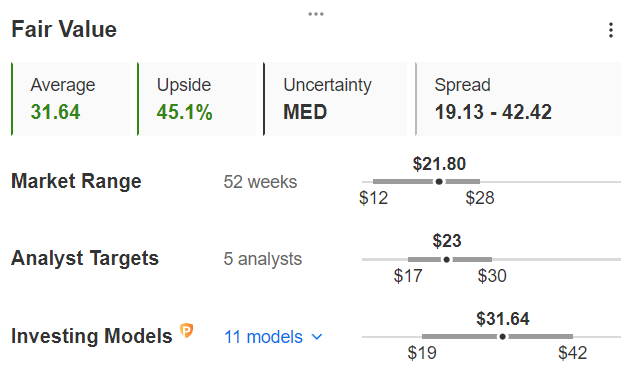

현재 평가 모델들은 이 주식이 크게 저평가된 것으로 보고 있다. 인베스팅프로의 적정가치는 11개의 모델을 기반으로 31.64달러로, 이는 45% 이상의 상승 여력이 있음을 의미한다.

그러나 이 주식을 평가하는 애널리스트들은 훨씬 더 신중한 입장을 취하고 있으며, 평균적으로 주가를 23달러로 평가하고 있어 현재 가격보다 단 7.1% 상승할 것으로 보고 있다.

다음 분기 실적 발표는 11월 7일로 예정되어 있으며, 애널리스트 컨센서스에 따르면 주당순이익(EPS)은 1.29달러로, 지난해 같은 분기보다 14.5% 하락할 것으로 예상된다.

매출은 전년 동기 대비 5.8% 감소한 8,534만 달러로 예상된다.

2. 페리온 네트워크 (Perion Network)

페리온 네트워크(NASDAQ:PERI)는 디지털 광고 분야에서 활동하며, 브랜드와 퍼블리셔들이 타겟팅 광고와 데이터 기반 기술을 통해 온라인 존재감을 강화할 수 있도록 지원하는 기업이다.

이 회사는 WAVE 플랫폼을 통해 생성형 AI를 활용하여 실시간으로 맥락, 행동, 인구통계에 기반한 맞춤형 메시지를 전달하는 동적 오디오 광고를 제작한다.

이 주식은 지난 한 달 동안 2.3%, 1년 동안 70% 이상 하락했으나, 이러한 하락은 과도한 것으로 평가된다.

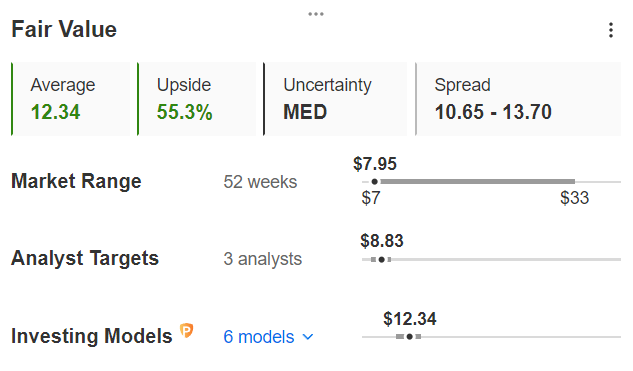

인베스팅프로의 적정가치 모델은 6개의 모델을 기반으로 이 주식을 12.34달러로 평가하고 있으며, 이는 55% 이상의 상승 가능성을 나타낸다.

그러나 컨센서스와 마찬가지로, 애널리스트들은 훨씬 덜 낙관적인 전망을 가지고 있으며, 12개월 전망에서 평균 목표가를 8.83달러로 설정하고 있어 이는 수요일 종가 대비 단 14.6% 상승한 수준이다.

다음 분기 실적 발표는 11월 6일로 예정되어 있으며, 애널리스트들은 주당순이익(EPS)을 0.2달러로 예상하고 있다. 이는 지난해 같은 분기의 0.84달러와 비교하여 큰 폭의 하락을 나타내며, 이 하락은 이미 시장에 상당 부분 반영된 것으로 보인다.

매출은 1억 1,000만 달러로 전년도 1억 8,530만 달러에서 급감할 것으로 예상된다.

3. 마라 홀딩스 (MARA Holdings)

마라 홀딩스(나스닥:MARA)는 지속 가능한 에너지를 사용해 비트코인인을 채굴하는 데 중점을 둔 비트코인 채굴 회사이다.

지난달, 이 회사는 에너지 중심의 글로벌 확장의 일환으로 AI 기반 지리 공간 예측 분석 회사인 AlphaGeo와 전략적 협력을 발표하여 지속 가능성과 운영 효율성을 개선하기로 했다.

이 주식은 올해 비트코인의 상승 덕분에 큰 이익을 보았으며, 한 달 동안 13.9%, 1년 동안 114%의 상승률을 기록했다.

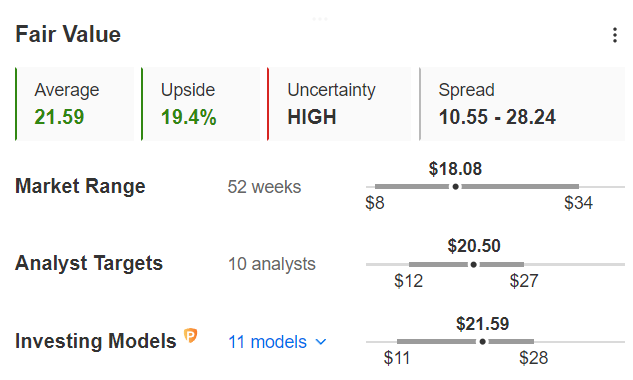

그러나 모델에 따르면 이 주식은 여전히 상승 여력이 있으며, 인베스팅프로의 적정가치는 11개의 모델을 기반으로 21.59달러로 평가되어 19% 이상의 상승 가능성을 나타내고 있다.

애널리스트들의 목표치는 약간 낮은 20.50달러로, 이는 13% 이상의 상승 가능성을 반영하고 있다.

MARA의 다음 분기 실적은 11월 6일에 발표될 예정이며, 애널리스트들은 주당순손실이 29센트로, 지난해의 6.8센트 손실과 비교해 더 큰 손실을 예상하고 있다.

매출은 1억 4,530만 달러로 예상되며, 이는 전년 대비 48.5% 증가한 수치이다.

결론

앞서 언급한 기업들은 평가 모델에 따르면 크게 저평가되어 있으며, 애널리스트들의 예측이 엇갈리고 있는 상황에서도 다가오는 분기 실적 발표에서 긍정적인 깜짝 실적을 기대할 수 있는 가치 있는 투자 기회로 간주될 수 있다.

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)