신한證 파생손실에도…신한금융 3분기 순익 전년比 3.9% 증가

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

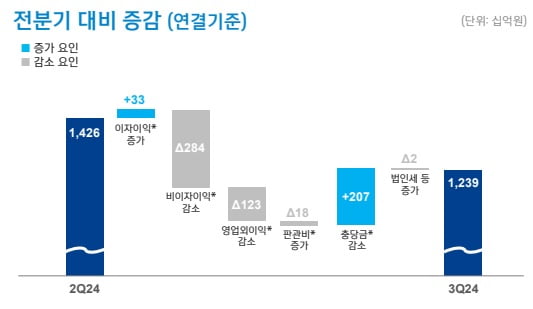

신한금융지주는 지난 3분기 1조2386억원의 순이익을 냈다고 25일 공시했다. 지난해 같은 기간(1조1921억원)과 비교해 3.9% 증가한 규모다. 다만 직전 분기인 올해 2분기(1조4255억원)와 비교하면 1869억원(13.1%) 감소했다.

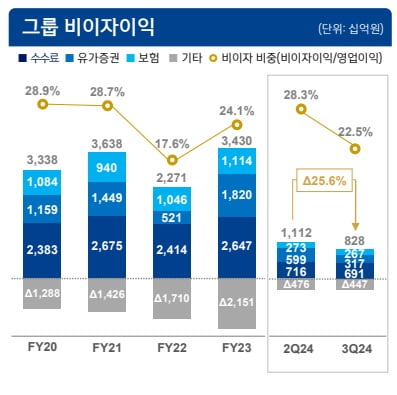

지난 8월 신한투자증권 직원의 상장지수펀드(ETF) 선물 운용 사고로 관련 파생상품 거래 손실 1357억원이 이번 3분기 순이익에 반영된 점을 고려하면 선방한 실적이란 평가가 나온다. 다만 이번 파생상품 거래 손실로 인해 신한금융의 비이자이익은 작년 3분기 9133억원에서 올해 3분기 8278억원으로 855억원(9.4%) 감소했다.

비이자이익 감소에도 불구하고 전년 대비 순이익 증가를 이끈 것은 이자이익이다. 신한금융의 올해 3분기 이자이익 규모는 2조8550억원으로 전년 동기(2조7633억원) 대비 917억원(3.3%) 증가했다.

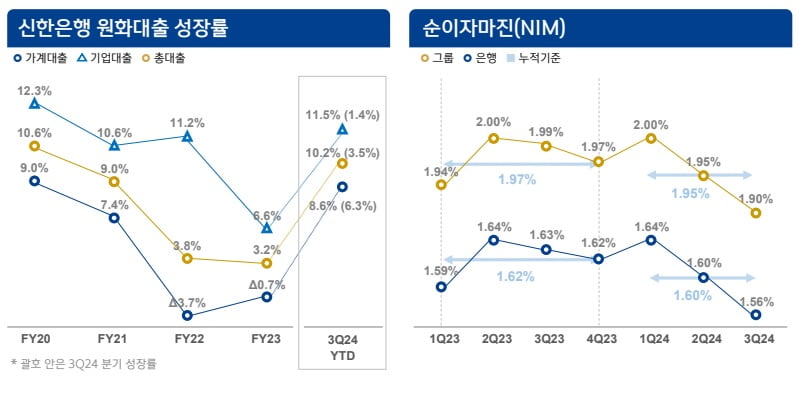

이자이익의 수익성을 나타내는 순이자마진(NIM)이 작년 3분기 1.99%에서 올해 3분기 1.9%로 0.09%포인트 하락했지만 은행의 대출자산이 크게 늘어난 점이 이자이익 증가를 이끌었다. 신한은행의 원화대출은 올해 1~9월 10.2% 성장했다. 가계대출이 이 기간 8.6% 늘었고, 기업대출은 11.5% 늘었다. 특히 신한은행의 가계대출은 올해 3분기에만 6.3% 늘었는데, 주택시장 회복과 디딤돌대출 등 정책대출이 증가해 늘었다는 게 신한금융의 설명이다.

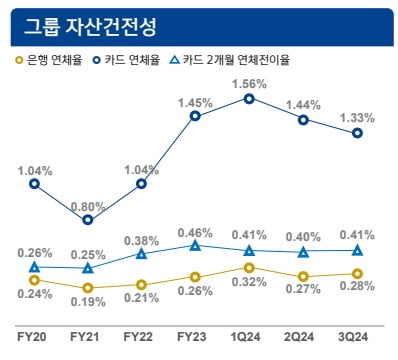

자산건전성은 직전 분기 대비 소폭 악화됐다. 은행의 연체율은 지난 2분기 0.27%에서 올해 3분기 0.28%로 0.01%포인트 올랐고, 카드 연체율은 같은 기간 0.4%에서 0.41%로 상승했다. 부동산 프로젝트파이낸싱(PF) 관련 신한금융그룹의 익스포저(위험 노출액)는 같은 기간 9조2920억원에서 9조3550억원으로 0.7% 늘었다.

신한카드의 순이익은 작년 3분기 1522억원에서 올해 3분기 1734억원으로 13.9% 늘었고, 신한라이프의 순이익도 같은 기간 1159억원에서 1542억원으로 33% 증가했다. 다만 신한저축은행의 순이익은 100억원에서 93억원으로 7.1% 감소했고, 신한캐피탈은 1028억원에서 442억원으로 57% 급감했다.

정의진 기자 justjin@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)