"미국이 이럴 수가" 한국 기업들 '당혹'…삼성·LG도 당했다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

美·中 사이에 낀 '샌드위치 코리아' 경보

두 후보는 모두 미국·캐나다·멕시코협정(USMCA)을 뜯어고치겠다고 공언하고 있다. 한·미 자유무역협정(FTA), 반도체법(칩스법), 인플레이션감축법(IRA) 등에서 약속받은 무관세나 각종 투자 보조금도 차기 정부 수장의 말 한 마디에 날아갈 수 있는 처지다.

ADVERTISEMENT

◆”니어쇼어링도 안 돼“

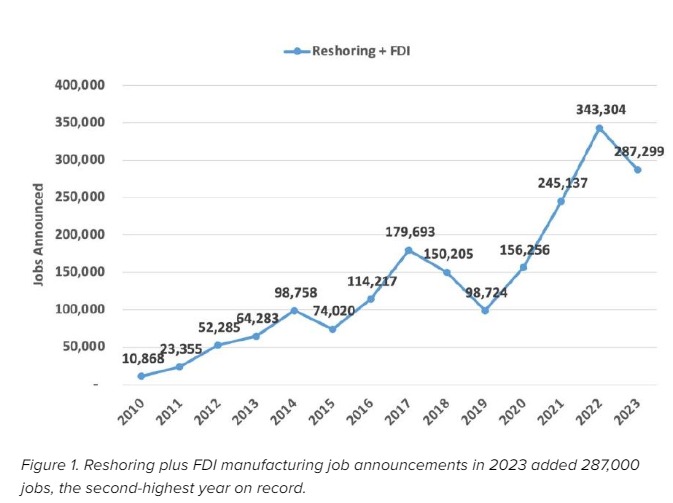

최근 미국 워싱턴DC에 진출한 주요 한국 기업 관계자들은 ”기업 투자에 친화적이라는 미국에서 이런 일을 당할 줄 몰랐다“고 하소연하고 있다. 기업들이 가장 당혹스러워하는 대목은 미국 정부의 약속이 마치 저개발 국가 정부에서처럼 손쉽게 뒤바뀐다는 점이다. 한때 미국이 강조했던 프렌드쇼어링(미국의 동맹국에 투자)이나 니어쇼어링(미국의 인접국에 투자) 개념은 이제 사라지고 있다. 아예 미국 본토에 투자해서 일자리를 만들지 않으면 인정하지 않겠다는 게 양 대선후보의 인식이다. 권영대 EY 한국 파트너는 "'시장이 있는 곳에 직접 투자(마켓쇼어)하라’는 뜻"이라고 해석했다.북미 지역에 대규모로 투자해 온 국내 기업들로서는 ‘바뀐 골대’에 속앓이를 할 수 밖에 없다. 예컨대 에코프로비엠·SK온·포드는 캐나다 베캉쿠아시에 양극재 공장을 건설하려 했지만 전기차 수요부진에 배터리 품질 문제 등이 겹쳐 공장건설에 속도를 내지 못하고 있다. 이런 가운데 만약 USMCA로 인한 무관세 혜택이 사라지고 각종 규제가 추가된다면 공장건설의 비용편익을 처음부터 다시 따져야 할 처지다. 멕시코에 주는 인접국 혜택을 기대하고 이곳에 공장을 지은 삼성·LG·기아 등도 기껏 달성해 놓은 최적화 조치를 모두 재검토해야 할 수 있다.

◆”美·中 하나만 골라라“

ADVERTISEMENT

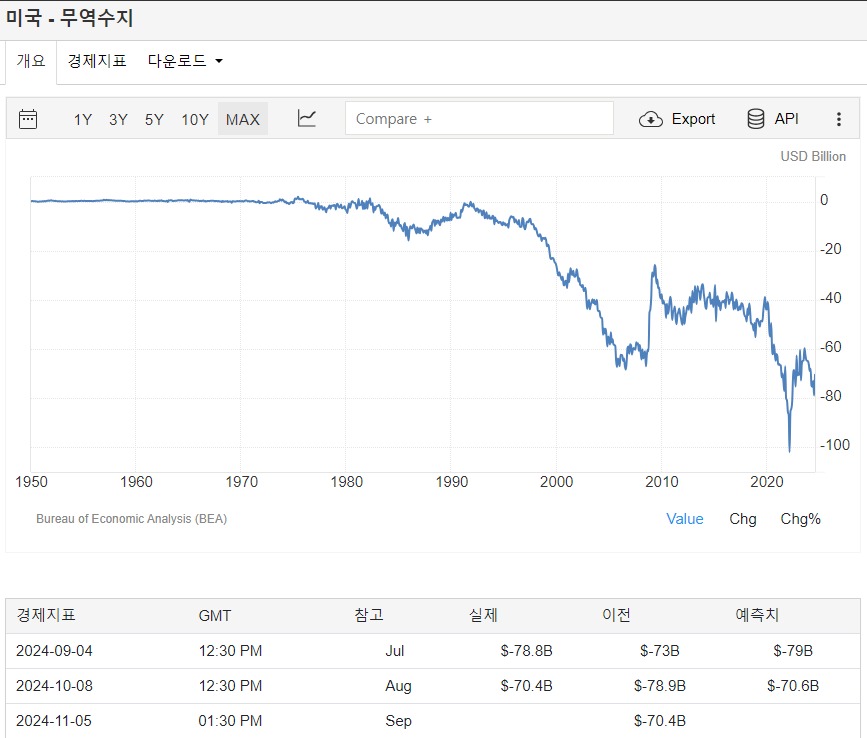

그러나 시장의 반쪽을 잃어버리는 것은 한국에 적지 않은 부담이다. 미국은 작년 말부터 한국의 최대 수출국(상반기 수출비중 19.2%) 자리를 차지하고 있지만, 2위 수출국인 중국의 비중(18.9%)도 여전히 높다. 반도체 제조장비의 경우 전체 수출물량의 44%가 중국에 팔리고 있다. 미국이 중국산 배터리나 부품 등 사용 비중을 따지고 수입을 제한하는 조치를 강화하는 것도 국내 기업의 생산비를 높이는 요인이다.

대미 수출이 증가한다 하더라도 미국 외 지역에서는 중국산에 비해 상대적으로 무역에서 불리한 상황에 처하게 된다. 국제통화기금(IMF)이 지난 주 "한국이 미·중 무역갈등이 커지면 상대적으로 큰 피해를 입을 나라가 될 것"이라고 꼽은 것도 이런 맥락에서다.

ADVERTISEMENT

◆”무역, 더 이상 성장동력 아냐“

25년간 공급망 관련 컨설팅을 해 온 수미트 두타 언스트앤드영(EY) 파트너는 “중국이 경제 개방을 결정한 1991년 이후 30년 간 주요기업 공급망 담당자들은 생산비가 더 낮은 지역을 찾는 데 집중했지만, 2020년 이후에는 비용이 더 들더라도 변화에 빠르게 대응할 수 있고 위기 상황에서도 수요에 대응할 수 있는 곳으로 공급망을 옮기고 있다”고 설명했다.

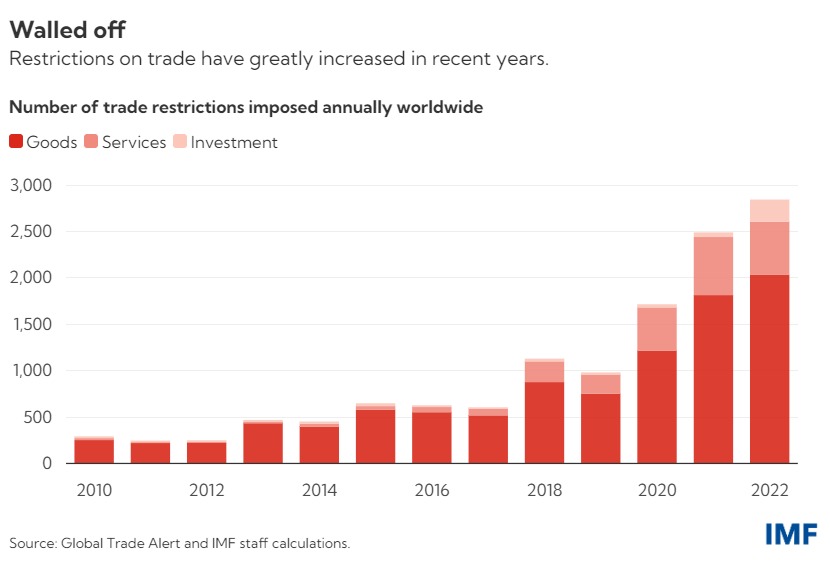

미중 갈등 격화와 전 세계적인 보호무역주의 흐름은 결국 세계경제의 발목을 잡을 가능성이 높다. 크리스탈리나 게오르기에바 국제통화기금(IMF) 총재는 지난 24일 “세계 경제의 성장 속도가 올해 3.2%에서 5년 후 연간 3.1%로 둔화될 것”이라며 ”무역은 더 이상 강력한 성장 동력이 아니다“고 말했다.

무역이 단절되는 가운데 공공부채가 세계 총생산(GDP)의 100%(2030년 예상치)까지 늘어나면 “세계 경제는 저성장과 높은 부채의 경로에 갇히게 될 것”이라는 게 그의 전망이다. 그는 지난해 ‘분열의 비용’이라는 포린어페어스 기고문을 통해 ”무역 분열은 세계 GDP를 최대 7%(현재가치 기준 7조4000억달러)까지 감소시킬 수 있다”고 지적했다.

!["美 IRA는 제로섬 게임 아냐…트럼프도 함부로 못 건드릴 것" [김리안의 에네르기파WAR]](https://img.hankyung.com/photo/202410/01.38461980.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)