11월 주요 시장 지표 분석: 연말 최대 수익을 위한 전략 조정 방법 [인베스팅닷컴]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

By Lance Roberts

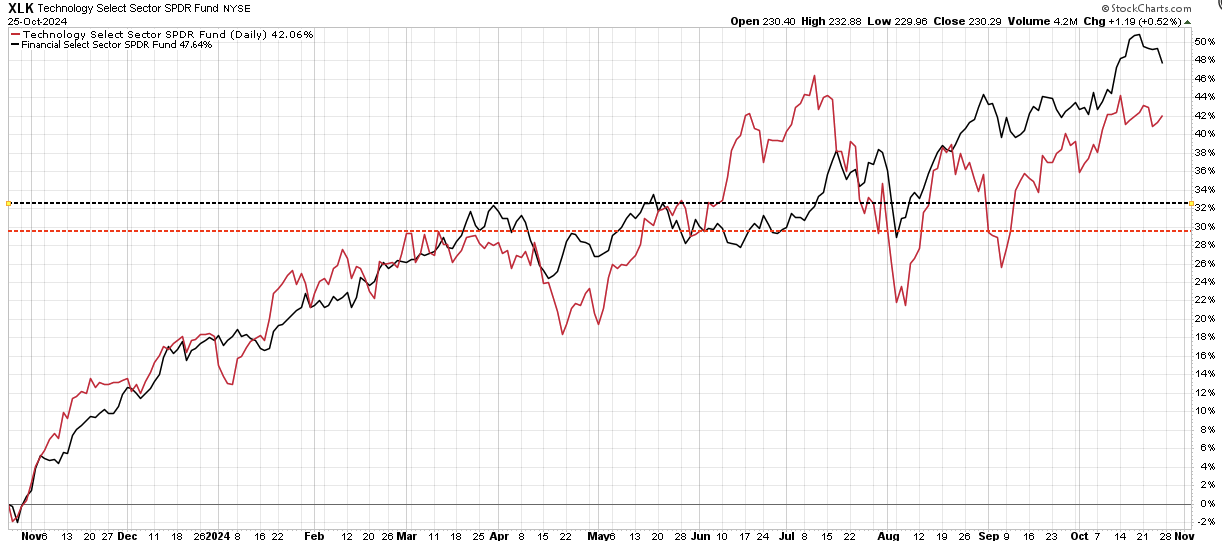

2024년 11월의 주요 시장 지표는 복잡하지만 트레이더와 투자자에게 기회가 가득한 환경이다. 연준의 첫 금리 인하 단계와 전 세계적인 불확실성 증가 이후, 기술적 흐름은 몇 가지 주목할 만한 변화를 시사한다. 주요 시장 지표를 살펴보자.

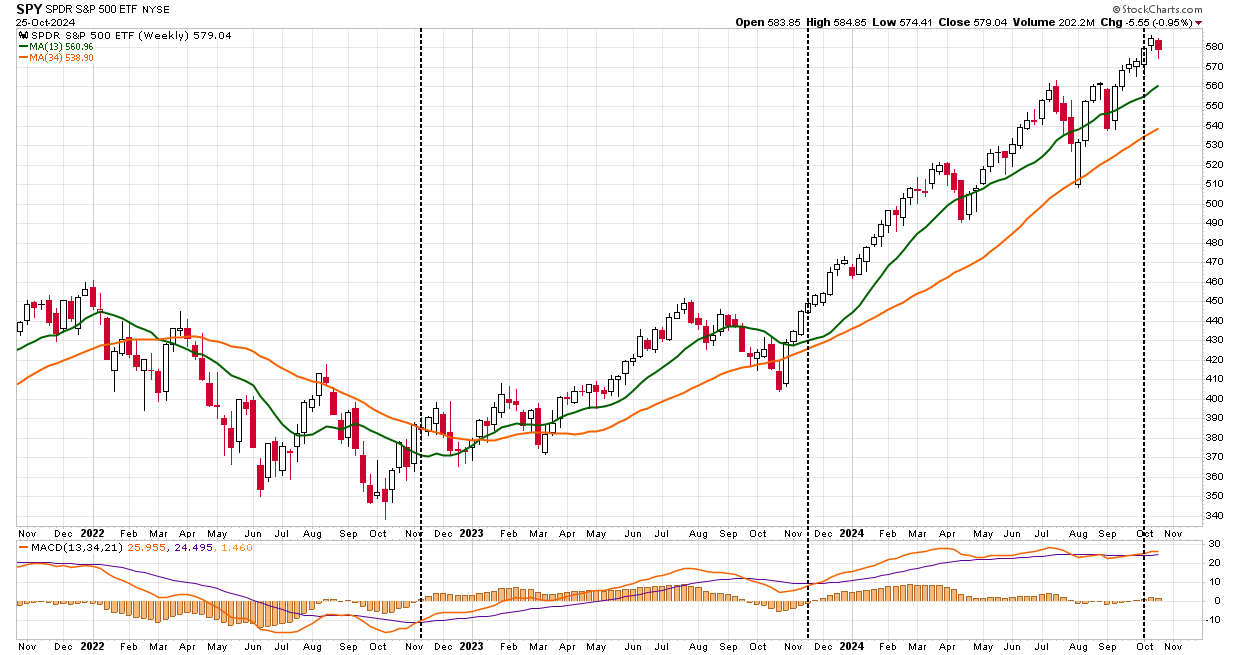

계절성 및 브레이크아웃 패턴

최근 논의된 바와 같이, 11월의 주요 시장 트렌드 - 계절성이 중요하다. 역사적으로 주식 시장은 약세가 두드러졌던 여름철을 지나 연말 강세장, 흔히 “산타 랠리”라고 불리는 흐름으로 전환하는데, 이는 대개 12월 중순부터 시작된다. 6개월을 기준으로 볼 때, 11월부터 4월까지는 최고 수익률과 77%의 성공 확률을 기록하는 시기이다.

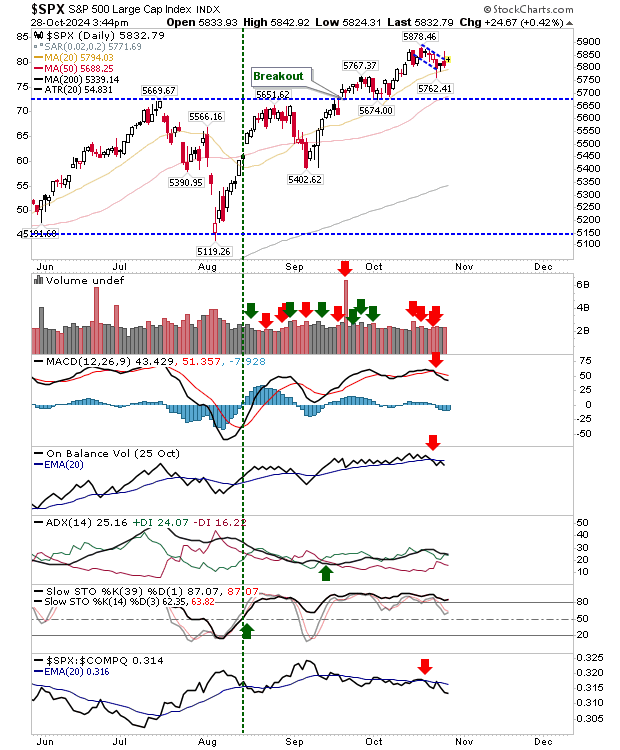

계절적 트렌드는 주간 MACD(Moving Average Convergence Divergence 이동 평균 수렴·확산) 신호가 강세 영역으로 진입하며 더욱 강화되고 있으며, 연말까지 상승 모멘텀을 암시하고 있다. 이전 두 번의 계절적 ‘매수 신호’는 투자자들에게 긍정적인 결과를 가져왔다. 그러나 이 신호는 단기적으로 이동 평균 지지선까지의 조정을 배제하지 않는다.

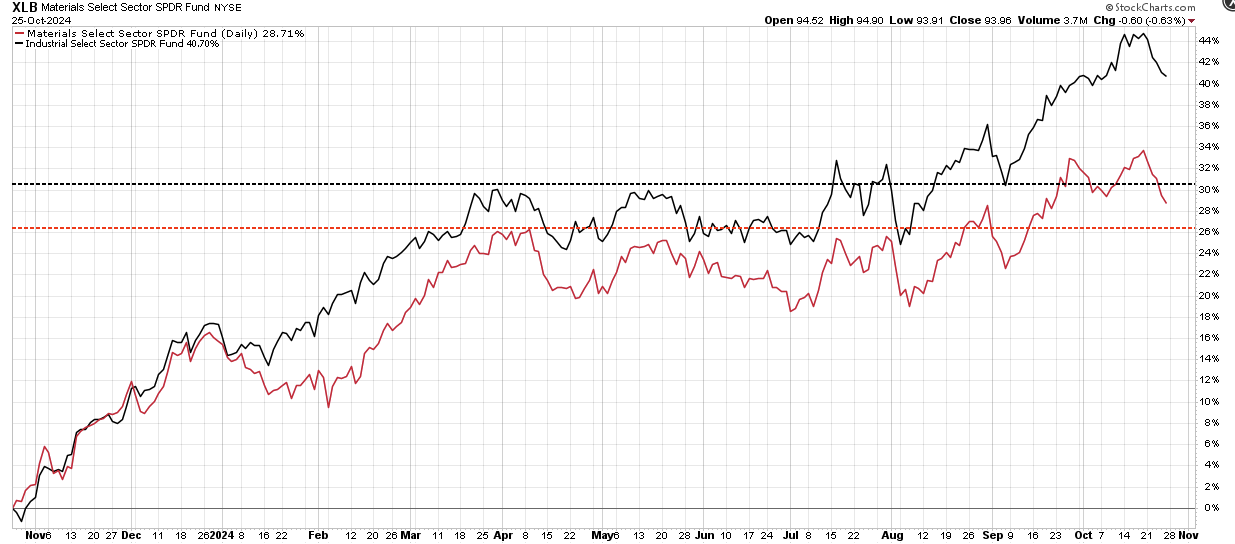

금리가 하락하면서 산업 및 기술과 같은 경기 민감 섹터가 강세를 보이고 있다. 특히 대형 기술주인 ‘매그니피센트 7’은 모두 중요한 이동 평균선 위에서 거래되고 있다. 일부 투자자들이 ‘AI’ 거래가 끝났다고 비관적으로 바라보지만, 가격 움직임은 여전히 강력한 기관 참여를 시사하고 있으며, 이는 나스닥 지수를 연말까지 끌어올릴 수 있다.

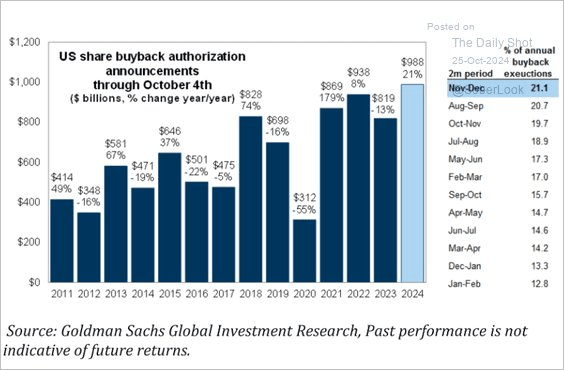

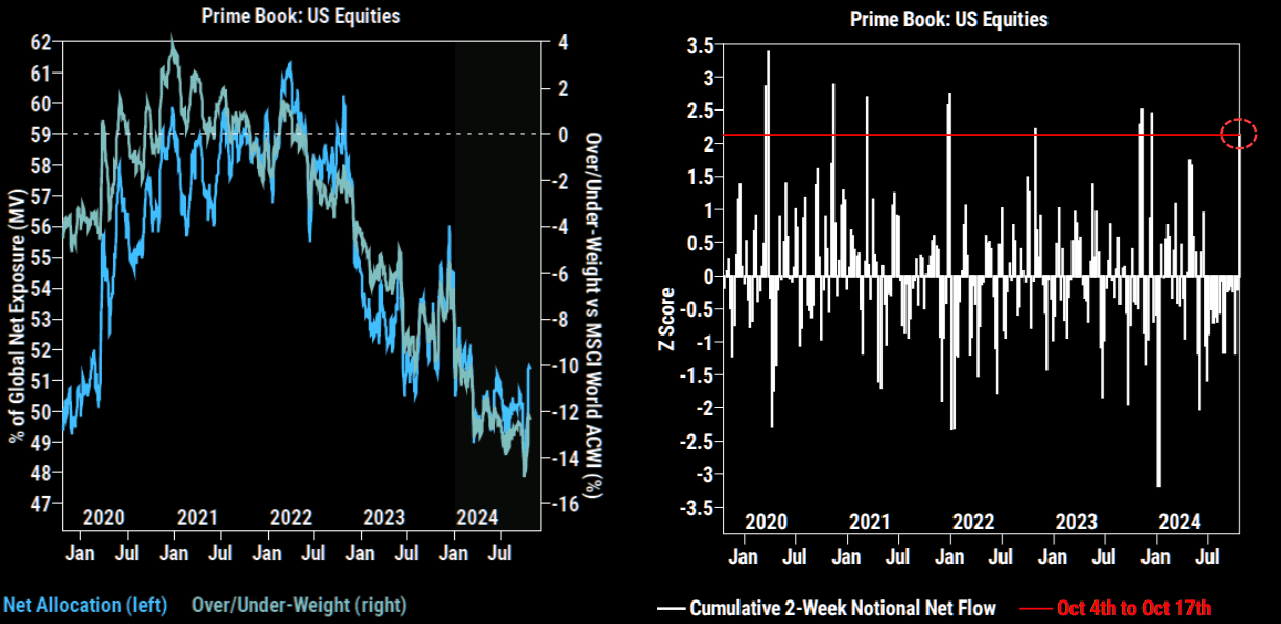

특히 주목할 점은 헤지펀드들이 벤치마크 대비 미국 주식 비중을 여전히 크게 줄이고 있다는 것이다. 리스크 조정 수익률 기준으로, 성과를 따라잡기 위해 이들이 미국 주식 비중을 늘리는 움직임이 이미 관찰되고 있다.

![11월 주요 시장 지표 분석: 연말 최대 수익을 위한 전략 조정 방법 [인베스팅닷컴]](https://d18-invdn-com.investing.com/content/92c731c360444ee10aa4f7443c7e7fff.png)

변동성 증가

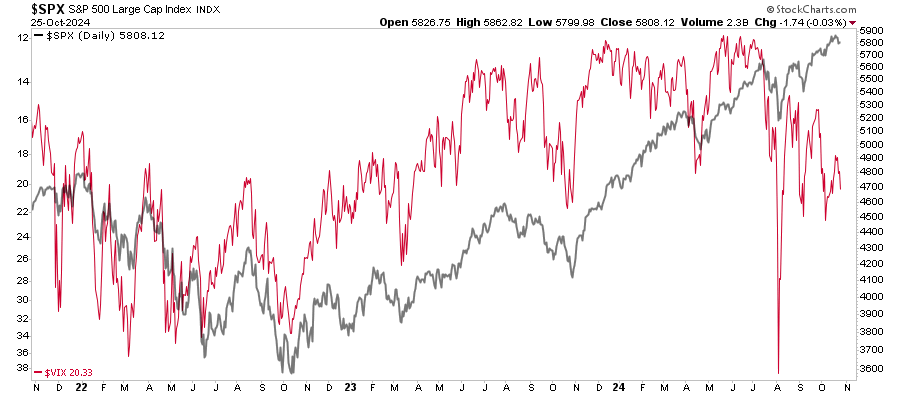

물론 시장은 특정 대선 결과에 베팅하고 있지만, 지난 한 달 동안 변동성 지수(VIX)의 상승은 내면의 불안감을 나타낸다. 일반적으로 주식이 상승할 때 VIX는 하락해 낮은 리스크 심리를 반영하지만, 현재의 괴리는 투자자들이 예기치 못한 결과나 논란이 있는 선거 결과에 대비해 헤지하고 있음을 시사한다.

차트에는 $VIX 지수를 S&P 500 지수와 역전된 상태로 보여주고 있다. 보통 역전된 변동성 지수와 시장 간에는 높은 상관관계가 있지만, 현재 비상관성 수준이 매우 높아 전문가들이 하방 리스크에 대비해 포트폴리오를 헤지하고 있음을 보여준다.

투자자들이 주목해야 할 핵심 포인트는 연말까지 강한 상승 전망이 있더라도 단기적 리스크를 인지하는 것이다. 따라서 변동성 기반의 스톱이나 다른 헤지 수단을 전략에 반영하여 효과적으로 리스크를 관리하도록 해야 한다.

모멘텀 지표: 네거티브 다이버전스 (Negative Divergences)

상대 강도 지수(RSI)와 이동 평균 수렴·확산(MACD) 지표는 시장 전반에 대해 혼재된 신호를 보이고 있다. 시장이 주요 이동 평균선 위에서 강세를 유지하고 있지만, 상대 강도와 모멘텀은 네거티드 다이버전스를 나타내고 있다.

이러한 신호가 조정에 앞서 나타나는 경우가 많지만, 시장이 횡보하며 통합하는 기간도 있다. 또한, 강한 모멘텀이 있는 강세장에서 과매수 상태의 반전은 얕은 조정에 그칠 때가 많다. 이러한 조정은 대개 20일 및 50일 이동 평균선(DMA)에서 지지를 받지만, 100일 및 200일 DMA 수준도 일반적인 조정 기간에서는 벗어나지 않는다.

시장 불확실성과 다가오는 촉매 요인 관리

11월 전망은 거시 경제와 선거 불확실성이 여전히 남아있는 중요한 시기이다. 연준의 완화적 기조는 주식 시장에 긍정적이지만, 지정학적 리스크와 미국 선거의 전개는 변동성을 유발할 수 있다. 연말로 다가가면서 투자자들은 신속하게 대응할 준비를 해야 한다. 이에 투자자들은 다음과 같은 전략을 고려해 볼 수 있다.

- 주식 비중 확대: 대형주들은 이 시기에 역사적으로 좋은 성과를 내왔다. 분산된 지수 펀드나 섹터 ETF로 노출을 늘리는 것도 좋은 방법이다. 개별 종목을 선택하는 경우라면 강력한 수익 성장을 보이는 대형주와 유동성이 높은 종목에 집중하라.

- 포트폴리오 리스크 검토: MACD 매수 신호가 긍정적이지만, 포트폴리오의 리스크 허용 범위를 점검해 장기 목표에 부합하는지 확인하라.

- 할당 비중 조정: 위험 자산 비중을 줄이거나 자산군을 다양화하는 것도 좋은 시점이다.

- 손절매 주문 활용: 하방 리스크 관리 차원에서 손절매 주문을 고려하라.

“시장을 잘 다루는 비결은 시장의 정점을 예측해 매도하려는 것이 아니다. 이는 불가능하다. 성공적인 장기 관리는 언제 '충분하다'고 느끼고 수익을 보호할 준비가 되어 있는지를 이해하는 것이다. 현재 많은 주식이 이와 같은 상황에 있다.” – TheBullBearReport

메가캡 기업들의 실적 발표가 다가오는 가운데, 이러한 조언은 이번 주에도 유효하다. 핵심은 감정에 휘둘리지 않고 결과를 잘 관리하는 것이다.

규칙을 따르고 자신만의 투자 원칙을 고수하라. (자세한 규칙 목록은 “위험이란 무엇인가” 기사에서 확인할 수 있다.)

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

![고환율에 무너진 증시…새해엔 반전 계기 만들까 [주간전망]](https://img.hankyung.com/photo/202412/ZA.39046540.3.jpg)

!['주가 급등' 쏠쏠했는데…"앞으로 더 오른다" 개미들 환호 [조아라의 차이나스톡]](https://img.hankyung.com/photo/202412/01.39029531.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)