고려아연 "유증 실사 기간 잘못 기재"…금감원 "납득 불가"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

고려아연은 1일 입장문을 내고 "회사가 일반공모 증자를 검토한 것은 (지난달) 23일 자기주식 공개매수 종료 이후"라며 "실사보고서에 14일부터라고 기재된 것은 자기주식 공개매수 기간 동안 자사주 공개매수에 따른 차입금 처리와 관련해 저금리의 부채조달을 위해 증권사와 한 회사채/CP 등 부채 조달 방안을 검토한 것이 잘못 표기된 것"이라고 반박했다.

앞서 고려아연은 지난달 30일 2조5천억 원 규모의 일반공모 방식 유상증자 계획을 깜짝 발표했다.

주식을 새로 발행해 투자자로부터 자금을 조달받겠다는 것이다.

문제는 자사주 대항 공개매수 기간 유상증자 계획을 미리 갖고 있었던 것처럼 비춰질 수 있는 정황이 포착됐다는 점이다.

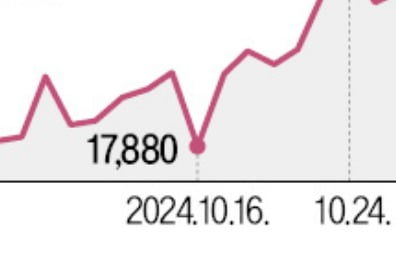

이런 사실을 모르고 투자했던 주주 입장에선 유상증자 공시 이후 주가가 하한가를 맞는 등 손해를 입을 수 있는 대목이다.

고려아연은 지난달 11일 정정 공개매수신고서에서 "이번 공개매수 이후 회사의 재무구조에 변경을 가져오는 구체적인 장래 계획은 수립하고 있지 않다"고 공시했다.

하지만 계획과 달리 유상증자 추진 공시가 나왔고, 특히 주관사의 실사 기간이 정정 공개매수신고서를 낸 직후인 지난달 14일부터인 점을 감안하면 공개매수 기간 유상증자를 염두에 둔 것 아니냐는 의혹이 제기됐다.

함용일 금감원 자본시장·회계 담당 부원장은 전날 기자간담회에서 "고려아연 이사회가 차입을 통해 자사주를 취득해서 소각하겠다는 계획, 그 후에 유상증자로 상환할 것이라는 계획을 모두 알고 해당 절차를 순차적으로 진행했다면 기존 공개매수 신고서에는 중대한 사항이 빠진 것이고, 이는 부정거래 소지가 다분한 것으로 본다"고 말했다.

이에 대해 고려아연 측은 "자료가 공개된 상장법인이라 회사채 발행 등 부채 조달 실사 결과를 유상증자 실사에도 거의 동일하게 활용할 수 있기 때문에, 증권사가 기존의 실사 결과를 사후적으로 증자에 활용하면서 14일부터 유상증자 실사를 한 것으로 신고서에 착오 기재를 한 것"이라고 설명했다.

증자를 검토한 배경에 대해선 "(지난달) 22일부터 거래량이 급감하면서 유동 물량 부족으로 인한 시장 불안정성이 심화되었고, 거래량 감소로 인한 상장폐지 가능성이 더욱 가중되는 상황이었다"며 "여기에 MSCI(Morgan Stanley Capital International Index)지수 편출 가능성까지 높아지는 등 부작용이 매우 커지게 되면서 긴급하게 해당 사안을 추진하게 됐다"고 했다.

고려아연은 또 "투자자들에게 이러한 불필요한 오해를 초래한 점에 대해 양해 말씀을 드리고, 실제 사실관계를 당국과 시장에 정확하고 성실하게 설명드리고 논란을 적극 해소하도록 하겠다"고 덧붙였다.

금감원은 공개매수 종료(23일) 이후 유상증자 공시(30일 오전)까지 만 4영업일 동안 대규모 유상증자 결정과 내부 승인, 증권신고서 작성 등이 일사천리로 이뤄졌다는 고려아연 측 해명을 수긍할 수 없다는 입장이다.

금감원 관계자는 "유상증자 규모, 할인율, 가격, 3% 제한 등 결정을 포함해서 증권사 인수 방식과 수수료 논의, 승인 절차까지 절차가 상당하다"며 "고려아연의 해명 상 일정은 사전에 최고 의사결정권자의 의사결정이 있지 않고서는 불가능한 일정"이라고 지적했습니다.

신재근기자 jkluv@wowtv.co.kr