"환율만 보면 해리스 유력한데"…미 대선 '디데이'에 변동성 '쑥'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

미 대선 여론조사 초박빙

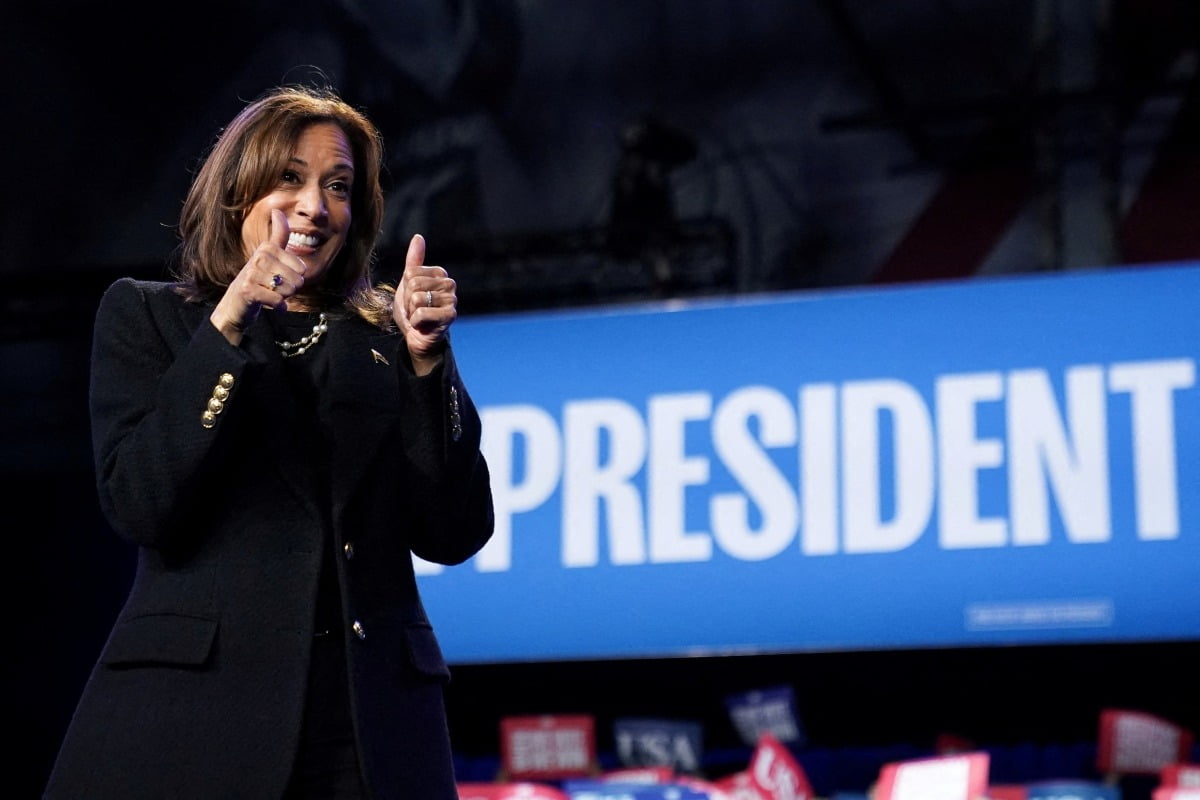

경합주서 해리스 우세 조사

달러화 약세 전환·국채금리 안정화 흐름

미 대선 이틀 뒤 FOMC 열려

경합주서 해리스 우세 조사

달러화 약세 전환·국채금리 안정화 흐름

미 대선 이틀 뒤 FOMC 열려

4일(현지시간) 블룸버그에 따르면 블룸버그달러현물지수는 전날 0.78% 떨어진 데 이어 이날도 0.6% 하락했다. 블룸버그달러현물지수는 유로화, 엔화, 파운드화, 위안화 역외 환율, 원화, 페소, 호주달러 등 주요 10개국 통화 대비 달러 가치를 측정하는 지수다. 최근 하락폭은 2개월여 만에 최대치로 일본 엔화, 유로화, 호주 달러 등에 대한 달러화 약세에 따른 것이라고 블룸버그는 설명했다.

미국 국채금리는 안정세를 찾고 있다. 이날 통화정책에 민감한 2년물 금리는 4.1760%로 전 거래일 대비 2.70bp(1bp=0.01%) 떨어졌다. 30년물 국채금리는 4.4940%로 6.50bp 내려갔다. 10년물과 2년물의 금리 차이는 전날 16bp에서 13.3bp로 축소됐다. 그동안 시장에선 트럼프 전 대통령이 당선될 경우 대규모 국채 발행을 우려한 탓에 국채가격은 내리고 국채금리는 뛰어올랐다. 국채금리는 채권 가격과 반대로 움직인다.

이 같은 흐름은 공화당 우세 지역인 아이오와주에서조차 민주당 후보인 해리스 부통령이 트럼프 전 대통령을 47% 대 44%로 앞선다는 여론조사가 공개된 후 나타난 흐름이다. 다른 대부분의 전국 여론조사에서는 두 후보가 여전히 초박빙의 접전을 펼치는 것으로 나타났다.

국내 외환시장에서는 트럼프 전 대통령의 당선 시 원·달러 환율이 1400원대로 치솟고, 해리스 부통령 당선 때는 1350원 아래로 일부 되돌림을 보일 것이라는 전망이 나왔다.

미국의 빅컷(0.5%포인트 금리인하) 이후 지난달 1300원 초반까지 내려간 원·달러 환율은 트럼프 전 대통령이 여론조사에서 강세를 보이자 한 때 1390원대까지 뛰어올랐지만 주말 사이 해리스 부통령 강세 전환에 숨 고르기에 들어선 양상이다.

금융투자업계에선 트럼프 전 대통령이 재선할 경우 대규모 국채 발행, 관세 부과, 금리인하 지연 등으로 '강달러' 요인이 강하게 작용할 것으로 내다보고 있다. 반면 해리스 부통령 당선 시 국채 금리 안정과 바이든 정책의 연속성이 이뤄지면서 국채 금리의 되돌림이 예상된다. 이는 달러화 약세 요인이다.

박상현 iM증권 연구원은 "트럼프 전 대통령 당선 시 미 국채 금리 추가 상승과 관세 부과 우려 등으로 달러화의 추가 강세가 예상된다"며 "해리스 부통령이 당선되면 트럼프 트레이드 효과 되돌림과 25bp 추가 금리인하가 예상되는 11월 미 연방공개시장위원회(FOMC) 회의가 반영되면서 미 국채 및 달러화 지수의 동반 하락세가 나타날 수 있다"고 내다봤다.

환율 향방을 결정할 또 다른 변수는 미국 대선 이틀 후 열리는 FOMC다. 시카고상품거래소(CME) 페드워치에 따르면 11월 FOMC에서 기준금리를 0.25%포인트 인하할 확률은 99%다.

이날 제롬 파월 미 중앙은행(Fed) 의장의 메시지에 달러화가 출렁일 수 있다. 만약 파월 의장이 12월 추가 인하를 시사하는 발언을 할 경우 원·달러 환율에는 하방 압력으로 작용할 수 있다는 분석이다.

노정동 한경닷컴 기자 dong2@hankyung.com

!["트럼프냐 해리스냐"…미 대선 앞둔 코스피, 2500선 지켜낼까 [주간전망]](https://img.hankyung.com/photo/202411/ZA.38500503.3.jpg)

![트럼프發 강달러가 돌아왔다…환율 1380원대까지 뚫어 [이슈+]](https://img.hankyung.com/photo/202410/AD.38230341.3.jpg)