"반전세가 '신의 한 수' 될 수도"…앉아서 2000만원 번다 [강진규의 데이터너머]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

1억 보증금이 1.2억으로 돌아온다

'한국형 리츠' 뭐길래

'한국형 리츠' 뭐길래

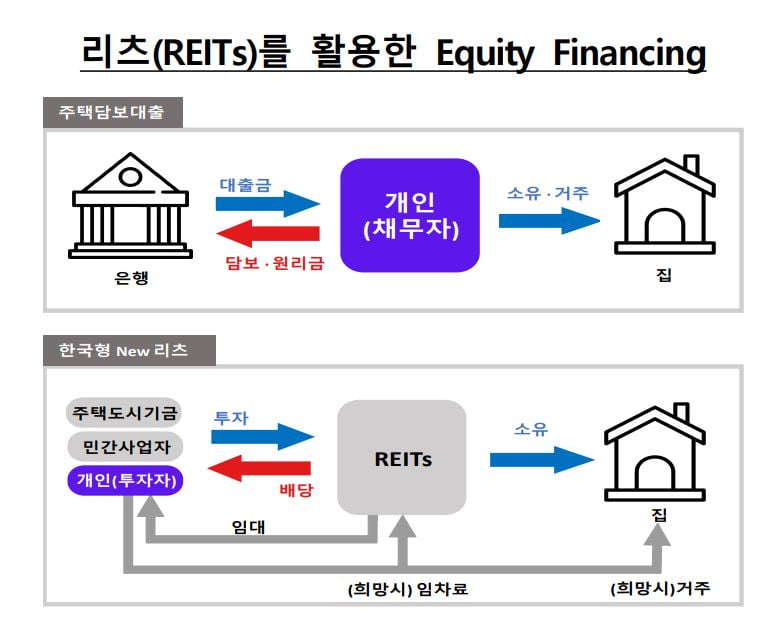

하지만 한국은행과 김경민 서울대 환경대학원 교수가 제안한 '한국형 리츠' 형태로 거주했다면 얘기는 달라진다. 1억원의 성격이 '보증금'에서 10억원 아파트의 지분 10%로 바뀌기 때문이다. 월 250만원씩 임대료를 내는 것은 같지만 2년 후 보증금은 12억원의 10%인 1억2000만원이 된다. 집 전체를 소유하지는 않았지만 지분을 가졌기 때문에 부동산 가격 상승에 따른 투자이익을 기대할 수 있게 되는 것이다.

○리츠 소유 아파트에 지분투자로 거주

5일 한국은행과 한국금융학회가 주최한 공동 심포지움에서 김경민 서울대 환경대학원 교수와 나현주 한은 금융안정국 과장은 이같은 내용을 담은 '리츠를 활용한 주택금융 활성화 방안에 관한 연구'를 발표했다.리츠 회사가 지분 공모 방식으로 아파트 등 주거용 부동산을 공급하되 임차인이 지분투자자 형태로 입주하는 방식이다. 후보지 개발은 공공택지 중 수요를 고려해 한국토지주택공사(LH) 등이 담당하고, 리츠사는 공공 및 민간자금을 통해 재원을 조달한다. 주택 건설 후 지분을 공모해 일정 지분 이상을 취득한 투자자가 해당 주택에 거주하는 임차인이 될 수 있도록 하는 구조다.

기존 뉴스테이 등을 통해 리츠 회사가 주거용 부동산을 공급한 사례는 있지만 임차인이 보증금으로 지분투자를 하는 방식이 제안된 것은 이번이 처음이다.

리츠 투자자는 배당수익과 부동산 가격 상승에 따른 지분가치 차익을 기대할 수 있다. 우선 거주하는 임차인이 내는 월세 등이 지분에 따라 배당된다. 지분가치 차익은 부동산 가격 상승에 따른 것이다. 임차인도 투자자이기 때문에 배당과 지분가치 차익을 모두 받을 수 있는 것이 특징이다. 10억원 아파트가 12억원이 됐을 때 10% 지분 1억원이 1억2000만원으로 커지는 것이다.

김 교수는 "자산가치 상승이 축적된다는 측면에선 전세와 매매의 중간 형태, 실제 거주 방식은 반전세에 가깝다고 생각하면 된다"고 설명했다.

○가계부채 잡는다

한은이 이같은 한국형 리츠 개발을 제안하고 나선 것은 급격하게 증가하고 있는 부동산 관련 가계부채를 축소할 수 있는 방안이기 때문이다. 리츠에 지분투자를 하는 방식으로 거주가 가능하다면 굳이 부채를 일으켜 집을 사거나 전세금을 조달할 필요가 없다는 것이다. 개인의 부채가 지분투자자들의 자산으로 전환되는 효과다.한은은 이 경우 가계와 주택담보대출 취급 금융기관에 집중되었던 주택가격 변동 리스크를 다수의 민간투자자에게 분산함으로써 거시건전성 관리에도 도움이 될 것으로 보고 있다. 리츠가 확산할 경우 부동산 가격도 다소 안정될 것으로 기대하고 있다. 시세보다 저렴한 초기 임대료, 상승률 제한 등을 할 경우 시세가 전체적으로 낮아질 수 있다는 것이다.

연구진들은 한국형 리츠 제도화를 위해선 주무부처인 국토교통부와 부지를 제공할 지자체의 의지가 중요하다고 보고 있다. 김 교수는 "좋은 부지를 확보하는 것이 이 정책의 성패를 가를 것"이라며 "그린벨트 해제 지역 등을 한국형 리츠로 개발하는 방안을 서울시와 국토부가 전향적으로 검토할 필요가 있다"고 말했다.

강진규 기자 josep@hankyung.com

!["美 증시 '버블 붕괴' 가능성"…고수가 꼽은 '안전 탈출로'는 [이시은의 투자고수를 찾아서]](https://img.hankyung.com/photo/202410/01.38401983.3.jpg)

![해외 부동산 펀드 투자자의 눈물 [윤현철의 Invest&Law]](https://img.hankyung.com/photo/202410/01.38369500.3.jpg)