'2.5조 유증 정정요구' 고려아연, 여의도로…"의견청취" [돈앤톡]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

"기관투자가 등 주주와 이해관계자 의견 청취"

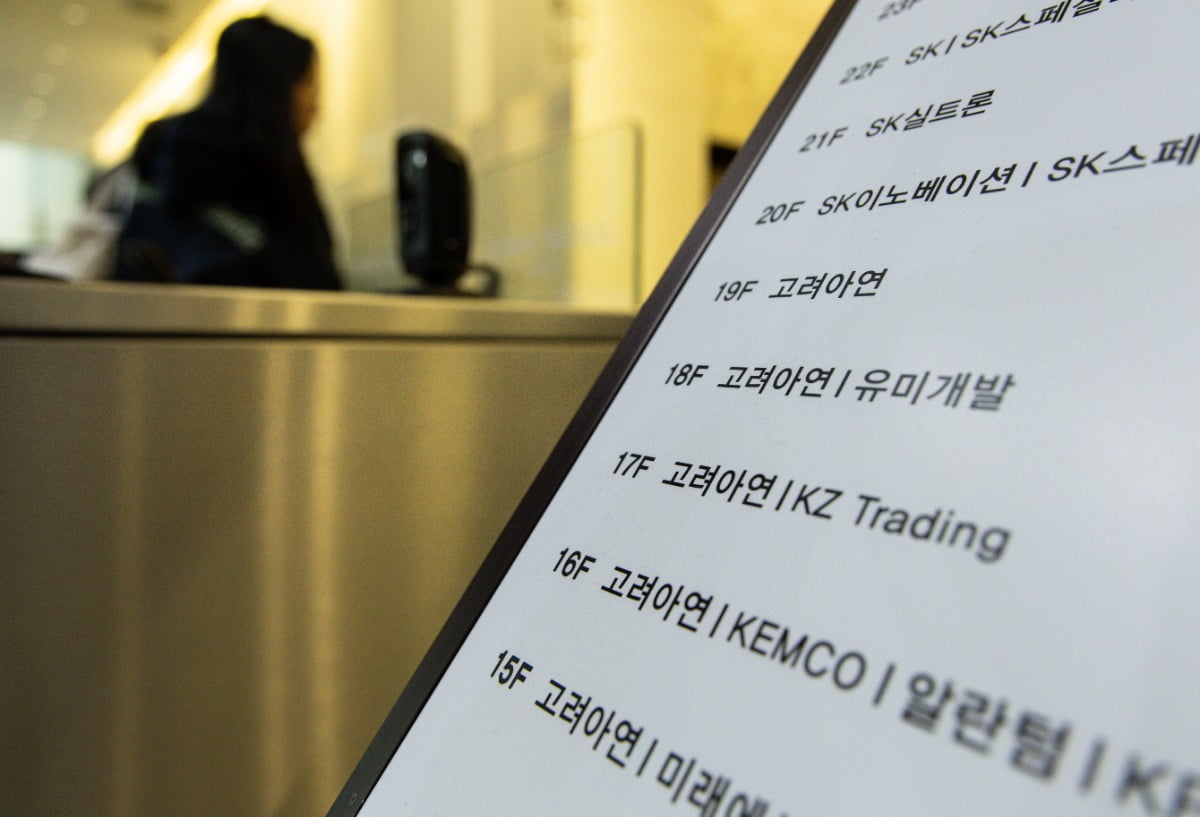

7일 투자은행(IB) 업계에 따르면 고려아연 관계자들은 금융당국으로부터 증권신고서 정정 요청을 받은 지난 6일 전후로 여의도를 방문해 기관투자가 및 연기금 등 주주, 이해 관계자들과 접촉하고 나섰다.

시장관계자들은 고려아연 측에 "주주 관점에서 접근해야 한다"는 조언을 한 것으로 전해졌다. 특히 고려아연의 소통 미비를 지적하는 의견이 많은 것으로 알려졌다.

한 시장 관계자는 "유상증자의 일반공모 시기와 목적 등에 대해 많은 투자자가 고개를 갸웃거리는 상황"이라며 고려아연의 소통 과정이 부족한 점을 지적했다.

그러나 유상증자 공시 직후 주가가 하한가로 곤두박질치는 등 증시 충격과 신고서 기재 관련 문제점 등 지적들이 이어지면서 고려아연은 주주와 시장, 당국의 비판에 직면했다. 앞서 공개매수 진행 시 재무구조에 악영향을 끼치지 않는다고 밝힌 후 7일 만에 재무 구조 개선을 사유로 증자를 결정했기 때문이다. 최 회장 측 우군으로 분류되는 기업의 지분도 이번 유상증자로 대거 희석되고 가치가 급락하게 될 전망이다.

이런 상황에서 고려아연은 시장관계자들로부터 구체적인 입장을 듣고 앞으로 방향에 대해 소통하기 위해 여의도를 찾은 것으로 풀이된다.

!['2.5조 유증 정정요구' 고려아연, 여의도로…"의견청취" [돈앤톡]](https://img.hankyung.com/photo/202411/01.38458128.1.jpg)

금감원은 지난달 30일 제출된 고려아연 증권신고서가 ‘투자자에게 중대한 오해를 일으킬 수 있는 경우’ 등에 해당해 정정신고서 제출을 요구했다고 지난 6일 밝혔다. 이에 따라 고려아연의 유상증자는 효력이 정지됐다. 금감원은 공개매수 직후 일반공모를 추진하게 된 배경과 의사결정 과정, 주관사의 기업실사 경과 등에 대해 상세한 설명 등을 주문했다. 고려아연이 3개월 내 정정신고서를 제출하지 않으면 유상증자 계획을 자진 철회한 것으로 간주한다.

시장에서는 고려아연 일반공모 유상증자가 제동이 걸리는 게 아니냐는 우려가 나오는 한편 일각에선 예상보다 수위가 낮다는 평가가 나온 것으로 알려졌다.

한 업계 관계자는 "고려아연이 시장 및 이해관계자들을 만나 정정요구에 대한 향후 추진 방향의 키를 잡을 수 있을지가 관건"이라면서도 "어떤 방향이건 결정 이후 영향을 생각할 수밖에 없는 만큼 결정이 쉽지는 않을 것"이라고 예상했다.

한편 고려아연은 공개매수로 발생한 차입금 상환을 위해 현금 마련에 나섰다. 우선 고려아연은 보유 중이던 ㈜한화 지분 7.25%를 한화에너지에 1520억원에 넘겼다. 또한 호주 자회사 아크에너지에 빌려준 자금 3900억원도 조기에 상환받기로 했다.

오정민 한경닷컴 기자 blooming@hankyung.com