-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

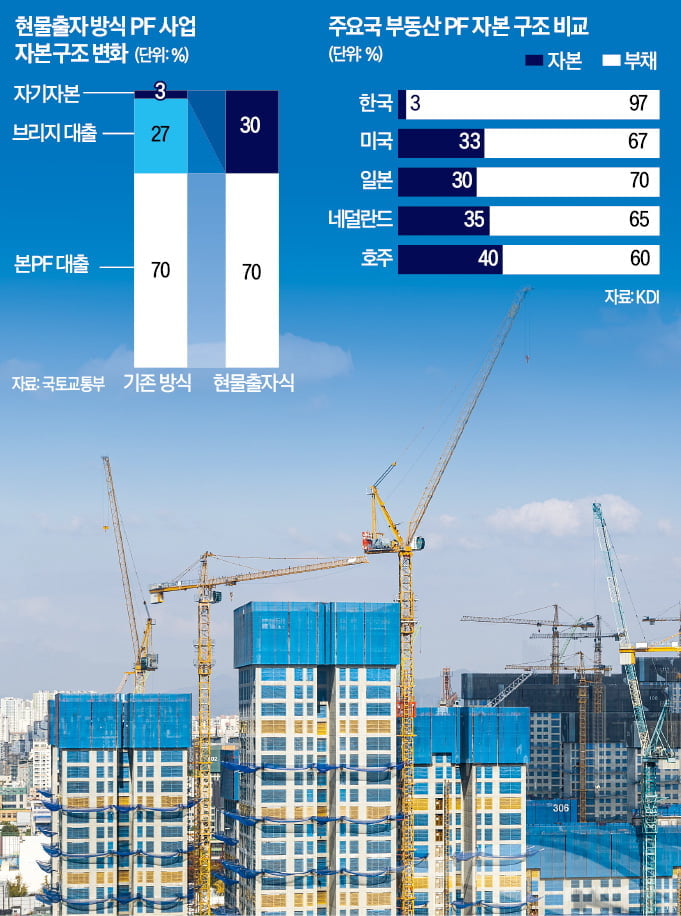

부동산 프로젝트파이낸싱(PF) 개발 방식은 흔히 ‘봉이 김선달’에 비유된다. 개발 주체인 시행사가 자기 돈(자기자본)은 쥐꼬리만큼만 태우고, 남의 돈(대출)을 왕창 빌려 사업을 한다는 점을 꼬집는 표현이다. 부동산 경기, 금융환경 등 외생변수에 따라 사업의 안정성이 크게 흔들릴 수밖에 없다. 정부는 현재 3~5% 수준인 자기자본비율을 2028년까지 20%로 높여 이 같은 저자본 구조에서 탈피하기로 했다.

주택 수요자들 입장에서 나와는 거리가 먼, ‘업자’들한테나 중요한 얘기로 들린다. 하지만 정부의 구상대로 높은 자기자본비율을 바탕으로 한 부동산 개발 관행이 정착되면, 일반 소비자들도 적지 않은 혜택을 볼 것이란 관측이 나온다. 주거 안전망이 강화되고, 부동산 투자 문턱이 낮아지는 등의 효과를 기대할 수 있다.

3~5% 남짓한 자기자본비율

아파트 등 개발사업이 현재 어떤 과정을 거쳐 진행되는지부터 이해할 필요가 있다. 건물을 지을 땅을 확보하기 위해, 브리지론을 일으킨다. 보통 2금융권으로부터 돈을 빌리는 만큼, 고금리를 감수한다. 인허가 등 작업까지 완료되면 브리지론에서 본PF로 전환해 시공비용 등을 조달한다. 사실상 A부터 Z까지를 금융권 대출에 의존하는 구조다. 보통 총사업비가 100억원인 프로젝트라고 가정할 때, 시행사의 자기자본은 3억~5억원 남짓이다.

PF 사업은 분양성적에 따라 대박 혹은 쪽박으로 갈린다. 사업 주체의 목적은 분양수익을 극대화하는 것이다. 그 이후에 대해선 별다른 신경을 쓰지 않는다. 따라서 분양 후 해당 부동산 관리가 잘 안되는 측면이 있다. 분양대금을 받아 PF 대출을 상환하는 구조 때문에 시장에서 임대아파트 공급도 원활히 이뤄지지 않는다. 민간임대 사업장의 경우 분양전환 이후 받을 ‘목돈’을 받을 때까지 사업 주체가 버티는 형국이다.

“‘마이홈’에서 전세살이 가능”

정부가 자기자본비율을 늘리기 위해 제시한 카드는 ‘리츠(부동산투자회사) 활성화’다. 리츠란 쉽게 말해 고가의 부동산에 지분 투자를 할 수 있도록 한 개념이다. 금융권의 고금리 대출 대신, 리츠를 개발사업의 자금줄로 활용하면 보다 안정적인 개발이 가능하다. 고금리 대출 의존도를 낮추면 그만큼 비용도 절약된다. 분양가 인하를 기대할 수 있다는 게 수요자 입장에서의 첫 번째 혜택이다.

단순히 임대주택뿐만이 아니다. 사회적으로 꼭 필요한데, 사업성 부족이나 지역민 반발 등 여러 이유로 공급이 안 되고 있는 부동산을 리츠를 통해 선보일 수 있다. 시니어주택이 대표적이다. 수요는 넘쳐나지만, 일부 인구감소지역을 제외하고 분양형 실버타운이 허용돼 있지 않다는 이유로 기존 PF 방식에선 제대로 공급되지 않고 있다. 데이터센터 등 기피 시설을 둘러싼 ‘님비’(NIMBY) 현상도 리츠를 통해 일부 누그러뜨릴 수 있다. 지역상생리츠를 통해 지역민이 데이터센터 건립에 따른 수익을 우선 배당받을 수 있게 하면, 반대가 약해질 수 있다.

부동산은 매우 비싸다. 서울 아파트 평균 가격이 12억원을 넘는다. 건물주가 되려면 수백억원은 들고 있어야 한다. 이렇게 높은 진입장벽 때문에, 부동산 투자는 소수의 자산가나 고소득자의 전유물 성격이 있었다. 서민이 이 시장에 뛰어들려면 ‘영끌(영혼 끌어모아 대출)에 따른 불안감을 감수해야 했다. 리츠가 활성화되면 서민도 소액으로 서울 도심의 우량 오피스에 투자해 시세차익과 배당 수익을 얻을 수 있게 된다. 투자 다양화 측면에서도 도움이 된다.

현물출자 때 과세이연한다

리츠는 2001년 국내에 도입됐다. 갖가지 규제 때문에 20여년 동안 리츠의 활용도는 제한적이었다. 정부는 리츠 활성화를 위해 먼저 ‘현물출자 때 과세이연’을 도입하기로 했다. 좋은 입지에 유휴부지를 갖고 있는 개인이나 기업이 꽤 있다. 이들이 리츠에 토지나 건물을 현물 출자해 지분을 확보한 뒤, 개발사업을 통해 수익을 낼 수 있도록 유도하기 위해 내놓은 카드다.현재는 현물출자를 양도 개념으로 인식해, 출자 즉시 양도세가 부과된다. 이 부과 시점을 개발 이후로 미뤄주겠다는 게 정부의 구상이다. 프로젝트 리츠 도입도 눈에 띈다. 리츠를 통해 개발에 나서는 데 걸림돌이 됐던 인가제와 1인 주식 투자한도 제한 등 갖가지 규제를 풀어준 게 핵심이다.

이인혁 기자 twopeople@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![[마켓칼럼] '투자의 달인' 버핏, 현금 비중 늘리는 이유는](https://img.hankyung.com/photo/202411/99.30307070.3.jpg)