상장 계획 없다길래 지분 판 기존 투자자 울고…새로 들어간 PEF만 횡재

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

하이브, 1년 만에 IPO로 급선회

PEF, 상장날 대량 매도로 큰 수익

PEF, 상장날 대량 매도로 큰 수익

방시혁 하이브 의장과 몇몇 사모펀드(PEF)가 하이브 상장 이후 막대한 이익을 공유한 사실이 뒤늦게 알려졌다. 이들 PEF는 하이브 상장 1~2년 전에 기존 하이브 투자자들에게서 지분을 사들였다. 2020년 하이브 상장으로 PEF가 대박을 내자 기존 투자자들은 뒤늦게 땅을 쳐야 했다. 이들은 “당시 하이브 측이 IPO 계획이 없어 투자금 회수를 보장할 수 없으니 이들 PEF에 지분을 팔 것을 권유했다”고 입을 모았다.

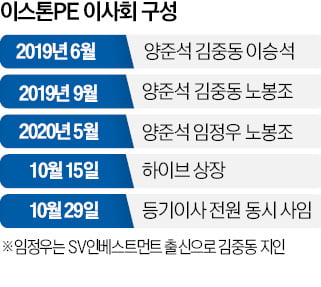

28일 금융투자업계에 따르면 PEF인 스틱인베스트먼트는 2018년 10월 1039억원을 투입해 LB인베스트먼트(6.08%) 등 기관투자가가 보유하던 지분 12.4%를 매입했다. 이듬해 6월께 이스톤PE는 하이브 지분 2.7%를 250억원에 인수했다. 당시 방 의장과 하이브를 공동 창업한 최유정 부사장의 지분(4.6%) 중 일부를 사들였다. 이스톤PE는 증권사 출신인 양준석 대표가 그해 4월 만든 신생 PEF였다. 설립 두 달 만에 하이브 지분에 투자한 것이다. 방 의장과 이들 PEF를 중개한 김중동 전 하이브 사외이사도 6월부터 이스톤PE에 합류했다.

같은 해 11월 양 대표는 또 다른 신생 PEF인 뉴메인에쿼티와 공동 투자를 통해 1000억원어치를 추가 매입했다. 알펜루트자산운용의 지분 전량과 최 부사장의 나머지 지분, LB인베스트먼트의 우선주 등 8.7%를 사 모았다. 그리고 11개월 후 하이브는 상장했다.

이들 PEF의 평균 인수 단가는 약 3만2000원(스틱·이스톤1호)에서 4만273원(이스톤2호)으로 공모가(13만5000원)의 23~29% 수준이다. 이들은 상장 첫날 상한가(35만1000원) 수준에서도 물량을 대거 팔아 10배 안팎의 이익을 거뒀다.

이들 PEF는 어떻게 하이브 상장을 불과 1~2년 앞둔 상황에서 대규모 투자 기회를 얻는 행운을 쥐었을까. 이들 PEF에 지분을 매각한 기존 투자자들은 하이브 측의 직간접적인 개입이 있었다고 말했다. 이스톤PE 등에 하이브 지분을 판 알펜루트 관계자는 “하이브 고위 관계자들은 만날 때마다 ‘상장 계획이 없다’는 말을 반복했다”며 “그러고는 이스톤PE를 장기 투자자라고 소개해줬다”고 했다. 하이브 관계자는 “당시엔 IPO보다 글로벌 투자자들과 투자 유치 논의를 이어가던 시점이어서 (기존 투자자들에게) IPO 계획이 불확실하다는 점을 설명한 것”이라고 해명했다.

차준호 기자 chacha@hankyung.com

28일 금융투자업계에 따르면 PEF인 스틱인베스트먼트는 2018년 10월 1039억원을 투입해 LB인베스트먼트(6.08%) 등 기관투자가가 보유하던 지분 12.4%를 매입했다. 이듬해 6월께 이스톤PE는 하이브 지분 2.7%를 250억원에 인수했다. 당시 방 의장과 하이브를 공동 창업한 최유정 부사장의 지분(4.6%) 중 일부를 사들였다. 이스톤PE는 증권사 출신인 양준석 대표가 그해 4월 만든 신생 PEF였다. 설립 두 달 만에 하이브 지분에 투자한 것이다. 방 의장과 이들 PEF를 중개한 김중동 전 하이브 사외이사도 6월부터 이스톤PE에 합류했다.

같은 해 11월 양 대표는 또 다른 신생 PEF인 뉴메인에쿼티와 공동 투자를 통해 1000억원어치를 추가 매입했다. 알펜루트자산운용의 지분 전량과 최 부사장의 나머지 지분, LB인베스트먼트의 우선주 등 8.7%를 사 모았다. 그리고 11개월 후 하이브는 상장했다.

이들 PEF의 평균 인수 단가는 약 3만2000원(스틱·이스톤1호)에서 4만273원(이스톤2호)으로 공모가(13만5000원)의 23~29% 수준이다. 이들은 상장 첫날 상한가(35만1000원) 수준에서도 물량을 대거 팔아 10배 안팎의 이익을 거뒀다.

이들 PEF는 어떻게 하이브 상장을 불과 1~2년 앞둔 상황에서 대규모 투자 기회를 얻는 행운을 쥐었을까. 이들 PEF에 지분을 매각한 기존 투자자들은 하이브 측의 직간접적인 개입이 있었다고 말했다. 이스톤PE 등에 하이브 지분을 판 알펜루트 관계자는 “하이브 고위 관계자들은 만날 때마다 ‘상장 계획이 없다’는 말을 반복했다”며 “그러고는 이스톤PE를 장기 투자자라고 소개해줬다”고 했다. 하이브 관계자는 “당시엔 IPO보다 글로벌 투자자들과 투자 유치 논의를 이어가던 시점이어서 (기존 투자자들에게) IPO 계획이 불확실하다는 점을 설명한 것”이라고 해명했다.

차준호 기자 chacha@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)