은행 순이익 글로벌 금융위기 이후 최대지만…해외 은행 비교하면 수익성 절반 수준

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

최근 5년간 ROE 5.75%, 해외 은행(10.29%) 절반 수준

최소한의 기본 수익성도 충족 못해

최소한의 기본 수익성도 충족 못해

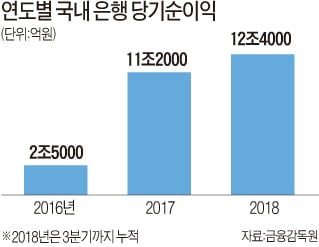

금융감독원이 14일 발표한 ‘국내 은행의 2018년 3분기 중 잠정 영업실적’에 따르면 올 3분기(1~9월)까지 국내 은행의 누적 순이익은 12조4000억원으로 집계됐다. 이는 3분기 누적기준으로 글로벌 금융위기 직전인 2007년 13조1000억원 이후 최대치다. 국내 은행들은 올 1분기에 4조4000억원의 순이익을 기록한 데 이어 2분기 3조9000억원, 3분기에 4조1000억원의 순익을 올렸다. 특히 올 3분기 순이익 4조1000억원은 역대 3분기 기준 사상 최대치다.

국내 은행들의 실적이 금융위기 후 최대를 기록한 건 이자이익은 증가한 반면 대손비용은 줄어든 데 따른 것이다. 올 3분기 국내은행의 이자이익은 10조2000억원으로, 지난 2분기에 이어 또 다시 사상 최대치를 경신했다. 이자이익은 지난 2분기에 10조원대로 처음 올라선 이후 3분기에는 더 늘었다. 올 3분기 대손비용은 신규 부실 감소와 부실채권 정리 등으로 전년 동기 대비 44.4% 감소한 8000억원으로 집계됐다. 금호타이어 매각과 조선업에 대한 업황 회복 등으로 관련 여신에 대한 대손충당금이 환입된 것도 영향을 미쳤다는 것이 금감원의 분석이다.

정치권과 일부 시민단체들은 국내 은행들이 ‘이자 장사’로 떼돈을 벌고 있다고 비판하고 있다. 그러나 국내 은행들의 수익성은 해외 주요 은행에 비해 크게 낮을 뿐 아니라 ‘최소한의 기본수익성’에도 미치지 못한다는 게 전문가들의 지적이다. 금융연구원이 지난 9월 발간한 ‘국내은행의 수익성은 적정한가’ 보고서에 따르면 2013년부터 2017년까지 국민·신한·하나·우리·기업·산업 등 국내 6개 은행의 평균 ROA와 ROE는 각각 0.41%와 5.75%다. 반면 해외 은행 평균 ROA와 ROE는 각각 0.76%와 10.29%로, 국내 은행 평균치를 크게 웃돈다. 올 들어 실적이 개선되면서 국내 은행의 3분기 ROA와 ROE는 각각 0.65%와 8.26%까지 올랐지만 해외 은행과 비교하면 여전히 낮은 수준이다. 최종구 금융위원장도 지난달 열린 국정감사에서 “국내 은행들의 ROA나 ROE를 볼 때 다른 나라에 비해 특별히 과도한 이익을 누리고 있다고 보기는 어렵다”고 말했다.

더욱이 국내 은행들의 순익은 금융서비스 제공과 동시에 일정 수준의 배당을 할 수 있는 최소한의 기본수익성에도 미치지 못한다는 분석도 제기된다. 금융연구원은 금융위기 이후 평균 명목 성장률과 배당성향을 감안할 때 국내 은행이 최소한의 기본수익성을 충족하려면 ROE가 최소 8.6%는 돼야 한다고 분석했다.

강경민 기자 kkm1026@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)