글로벌 시장 점유율 21% '한국조선해양' 내년초 출범한다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

매머드 조선사 출범 '첫단추'

현대重, 대우조선 인수 본계약…한국 조선 재도약 시동

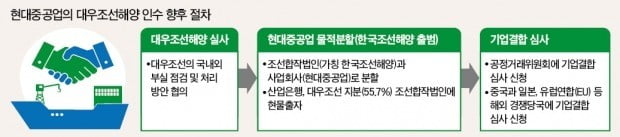

대우조선해양 실사 마무리 후 지주사 형태 통합조선법인 설립

현대重, 대우조선 인수 본계약…한국 조선 재도약 시동

대우조선해양 실사 마무리 후 지주사 형태 통합조선법인 설립

현대중공업은 대우조선 인수 본계약이 체결된 만큼 회계법인 등과 함께 대우조선 실사에 나설 계획이다. 1999년 대우그룹 해체와 함께 워크아웃(기업개선작업)에 들어간 대우조선은 그동안 실적 부진과 분식회계 등의 여파로 10조원이 넘는 공적자금이 투입됐다. 실사 결과 알려지지 않은 부실이 드러날 경우 인수 작업이 지연될 가능성도 배제할 수 없다.

대우조선의 영구채 문제 처리 방안은 수출입은행과 현대중공업이 협상을 통해 타결했다. 2조3000억원 규모의 영구채 금리를 깎아줘 현대중공업의 이자 부담을 덜어주기로 했다. 또 영구채를 당분간 주식으로 전환하지 않아 현대중공업 경영권을 보장하기로 했다.

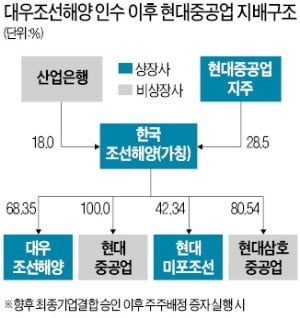

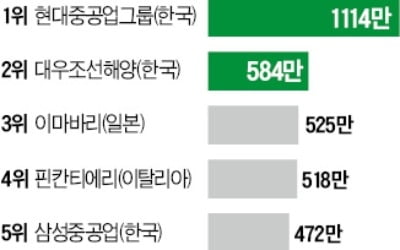

새로 출범하는 조선통합법인의 작년 기준 수주 잔량은 1698만CGT(표준환산톤수)로 세계 시장 점유율이 21.2%로 높아진다. 3위인 일본 이마바리조선소 수주 잔량 525만CGT(6.6%)의 3배가 넘는다.

수주 가격 경쟁력도 한층 강화될 전망이다. 그동안 수주 시장에서 현대중공업과 대우조선이 치열한 경쟁을 벌이면서 저가 수주가 이뤄진다는 지적이 많았다. 현대중공업이 대우조선을 인수하면 독보적 경쟁력을 갖춘 액화천연가스(LNG) 운반선 수주전에서 가격 협상력이 높아질 것이라는 게 업계의 분석이다. 양사의 지난해 LNG선 시장 점유율은 72.5%에 달한다.

“대우조선 고용·협력사 납품 보장”

현대중공업과 산은은 이날 대우조선 임직원의 고용 안정과 대우조선 협력업체의 일감을 보장하는 내용 등을 담은 상생발전 방안도 내놨다. 대우조선 옥포조선소가 있는 경남지역 경제계의 우려를 수용해 기존 대우조선 협력사의 거래처도 유지하기로 했다.

현대중공업과 산은은 또 △대우조선 실사 △중대하고 부정적인 영향이 발생하지 않는 한 거래 완결을 위해 최선의 노력 경주 △기업결합 승인 이전까지는 양사의 독자 영업에 부정적 영향을 끼치는 위법한 행위 금지 등에도 합의했다. 정부와 학계, 산업계가 참여하는 ‘한국조선산업 발전협의체’를 구성해 조선산업 생태계를 복원하겠다는 방안도 제시했다. 산은은 사임 의사를 밝힌 정성립 사장의 후임으로 이성근 부사장(옥포조선소장)을 신임 대우조선 대표이사로 내정했다. 이 부사장은 오는 29일 정기 주주총회 이후 대표이사에 취임할 예정이다.

김보형/강경민 기자 kph21c@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)