윤석금의 '세번째 시련'…재기는 코웨이 매각 가격에 달려

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

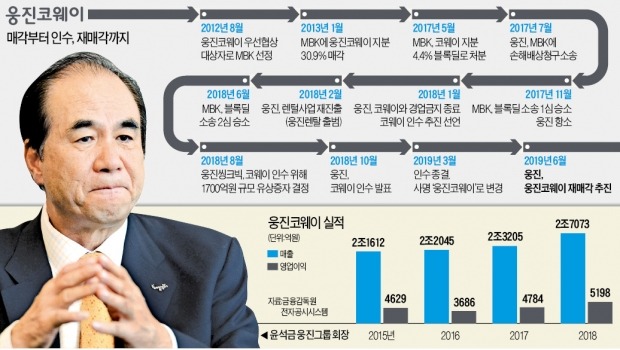

웅진, 자금난에 코웨이 인수 석달 만에 재매각 추진

두 번의 위기 극복한 오뚝이

계열사 부실에 또 발목

다시 일어설 수 있을까

두 번의 위기 극복한 오뚝이

계열사 부실에 또 발목

다시 일어설 수 있을까

기업가 정신으로 극복한 두 번의 위기

윤 회장의 경영 스타일을 한마디로 정의하자면 ‘과감한 도전정신’이다. 1980년 출판업으로 사업을 시작한 그는 웅진식품 코리아나화장품 한국코웨이 등을 잇따라 성공시켰다. 그의 첫 번째 위기는 1998년 외환위기 때 왔다. 경기가 어려워지자 정수기를 사겠다는 사람이 없었다. 회사가 망하기 직전의 상황으로 내몰렸다. 창고에 쌓여 있는 정수기를 보고 윤 회장은 렌털 서비스를 생각해냈다. ‘안 팔릴 바에 차라리 빌려주자’고 생각한 것. 세계 최초 렌털 서비스의 시작이었다.

2013년 두 번째 위기가 찾아왔다. 특유의 도전정신과 기업가 정신으로 밀어붙인 무리한 인수가 화근이었다. 극동건설, 서울저축은행 등을 차례로 인수한 것이 유동성 위기를 불렀다. 급기야 법정관리(기업회생 절차)에 들어갔다. 웅진코웨이 등 알짜 자회사를 차례로 매각했다.

거침없는 도전정신은 그를 위기로 내몰았지만 실패의 늪에서 건져올리는 힘이 되기도 했다. 남아있는 웅진씽크빅 웅진에너지 북센 등을 기반으로 재기에 나섰다. 1년 만에 법정관리를 졸업했고, 3년 만에 빚을 모두 갚을 수 있었다. 그리고 지난 3월, 윤 회장이 “한 달에 열 번씩은 상상했다”는 코웨이를 다시 품는 데 성공했다.

코웨이를 인수한 지 3개월 만에 윤 회장과 웅진그룹에 세 번째 위기가 찾아왔다. 투자업계는 이번 위기는 ‘자기자본 없이 인수할 수 있다’는 윤 회장의 잘못된 경영판단이 가장 큰 원인이라고 꼽고 있다.

웅진그룹이 웅진코웨이 지분 25.08%를 확보하는 데 들인 돈은 1조9835억원이었다. 이 가운데 웅진그룹의 자체 자금은 900억원에 불과했다. 부족한 자금은 대출과 주식시장 조달로 해결했다. 한국투자증권이 단독으로 인수금융(인수합병용 대출) 1조1000억원과 웅진씽크빅의 전환사채(CB) 5000억원어치 인수 등 1조6000억원을 떠맡았다. 웅진씽크빅은 두 차례에 걸친 유상증자로 3100억원을 조달했다. 당초 목표보다 크게 줄어든 규모였다. 자금이 부족했던 웅진은 1660억원을 저축은행과 캐피털사들로부터 빌렸다. 엎친 데 덮친 격으로 웅진에너지가 예상치 못하게 감사의견 ‘거절’을 받으면서 법정관리에 들어갔다. 이 여파로 웅진그룹 지주사인 (주)웅진의 신용등급이 투자부적격인 ‘BBB-’ 등급으로 떨어졌다. 채권시장의 자금줄도 얼어붙었다.

인수금융 1조1000억원과 CB 5000억원에 대해 웅진그룹이 매년 물어야 하는 이자만 521억원에 달한다. 내년 초까지는 저축은행과 캐피털사로부터 빌린 돈 1660억원도 갚아야 한다. 이미 가용현금과 자본시장에서 조달한 금액을 모두 소진한 웅진그룹이 버티기 힘들 것이라는 소문이 자본시장에 퍼지기 시작했다. 저축은행과 캐피털사들이 웅진에 조기 상환을 요구하자 CB 투자자와 인수금융 투자자도 불안해졌다. 이 중 1조6000억원을 빌려준 한국투자증권의 불안감이 컸던 것으로 알려졌다. 윤 회장이 웅진코웨이 매각을 결심하게 된 배경이다.

재기 가능성은

웅진코웨이의 새 주인은 사모펀드(PEF) 운용사가 될 것이라는 관측이 많다. 조(兆) 단위 덩치로 커버린 웅진코웨이를 인수할 만한 후보가 많지 않다. 한때 웅진코웨이 인수를 시도했던 GS그룹, CJ, 최근 정수기 렌털 사업을 시작한 LG 등이 잠재적 인수 후보로 꼽히고 있다.

매각이 마무리되면 웅진은 학습지 자회사인 씽크빅 중심으로 사업을 재편한다는 계획이다. 웅진코웨이와 북센, 웅진플레이도시 매각 자금으로 부채를 모두 정리하고 추가 현금을 확보해 안정적 경영을 이어가겠다는 계획이다. 웅진코웨이 재무팀 관계자는 “인수를 희망하는 투자자가 여럿 있는 것으로 안다”며 “매각되면 코웨이 인수 전의 무부채 상태로 돌아갈 수 있을 것”이라고 말했다.

시장에선 윤 회장이 또다시 특유의 기업가 정신을 발휘해 세 번째 재기에 성공할 수 있을지 주목하고 있다. 그러나 지난 두 번의 위기와는 다르게 재기가 쉽지 않을 것으로 보는 시각도 많다. 투자업계 관계자는 “이번엔 기초 체력을 따지지 않고 무리한 인수를 벌였다는 책임론이 따라붙을 것”이라며 “과연 일흔셋의 노익장이 다시 한번 재기에 성공할 수 있을지 업계도 주목하고 있다”고 말했다.

심성미/정영효/이동훈 기자 smshim@hankyung.com