"팔수록 손해"…애물단지 된 車보험

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

보험료 올려도 '적자 폭탄'

대법원 '노동연한 연장' 판결

정비수가 인상 등 잇단 악재

대법원 '노동연한 연장' 판결

정비수가 인상 등 잇단 악재

기승도 보험연구원 선임연구원은 “지금 추세라면 하반기 손해율은 더 높아질 것”이라며 “올해 보험사들이 자동차보험 부문에서 조(兆) 단위 영업손실을 볼 가능성이 크다”고 말했다.

지난해부터 △최저임금·정비수가 인상에 따른 자동차 수리비 상승 △대법원의 노동가동연한(노동으로 수익을 얻는 연령의 상한) 연장 판결 △사고차량 시세 하락분 보상 확대 등 보험사로서는 ‘악재’가 줄을 이으면서 수익성이 급격히 나빠지고 있다는 게 업계의 주장이다. 보험사들은 이를 반영해 자동차보험료를 올 1월 3~4%, 6월 1~1.5% 올렸다. 하지만 인상 요인을 모두 반영하진 못했다고 주장하고 있다.

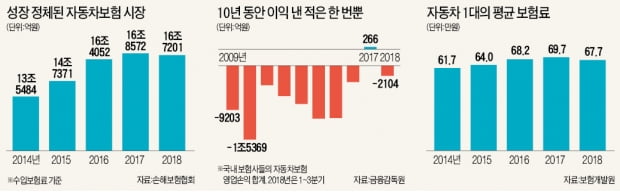

자동차보험은 최근 10년 동안 누적 적자가 7조원에 이르는 만성 적자 사업이다. 업계 내부 경쟁이 과열된 데다 정부의 가격 통제도 갈수록 강해지고 있기 때문이란 분석이다. 업계 관계자는 “손해보험사는 자동차보험의 손실을 다른 부문에서 메우는 비정상적 구조로 돌아가고 있다”며 “보험시장 환경이 급변하는 상황에서 잠재적 위협 요인이 될 우려가 있다”고 지적했다.

손해보험업계 5위 메리츠화재는 몇 년 전부터 자동차보험사업을 의도적으로 줄이고 있다. 광고를 예전만큼 열심히 하지 않고, 심사는 까다롭게 한다. 메리츠화재는 자동차보험 비중(수입보험료 기준)을 2013년 14.7%에서 올 1분기 8.2%로 떨어뜨렸다. 이런 움직임은 업계 전반적으로 비슷하다. 10년 전 26.2%이던 손해보험회사들의 자동차보험 비중은 20% 아래로 내려갔다. 대신 질병·재해 등을 보장하는 장기보험이 60% 이상을 차지하고 있다. 업계 관계자는 “자동차보험은 팔아도 남는 게 없는 애물단지가 된 지 오래”라고 했다.

만성 적자 빠진 자동차보험

금융감독원에 따르면 지난 10년(2009~2018년) 동안 손보사들은 자동차보험 부문에서 7조원 넘는 누적 손실을 봤다. 2017년 딱 한 번 ‘찔끔 흑자’(266억원)를 냈을 뿐 조(兆) 단위 적자를 본 해가 수두룩하다. 언뜻 보면 이 사업을 왜 계속 하는지 의문이 들 정도다. 보험연구원 관계자는 “정부의 가격 통제와 업계의 과열 경쟁이 맞물려 나타난 현상”이라고 해석했다.

만성 적자의 주원인은 ‘손익분기점을 넘어서는 손해율’이다. 손해율은 거둬들인 보험료 대비 지급한 보험금의 비중을 뜻한다. 자동차보험에선 통상 손해율이 78~80%를 넘으면 적자가 난다는 게 업계의 공통된 설명이다. 보험료에서 20% 안팎은 인건비, 수수료, 마케팅비 등 사업비로 빠지기 때문에 이 정도가 손익분기점이라는 분석이다.

자동차보험 손해율은 2015년 87.7%, 2016년 83.0%, 2017년 80.9%로 떨어지다 2018년 85.9%로 다시 뛰었다. 상반기 주요 업체 손해율이 86~87%로 치솟자 올해 또 1조원 이상 적자가 날 것이란 우려가 확산되고 있다. 강승건 하이투자증권 연구원은 “작년부터 최저임금 인상, 정비수가 상승, 상급 병실 이용 확대 등 외부 요인이 잇따랐지만 보험료 인상은 소폭만 이뤄졌기 때문”이라고 설명했다.

보험료 책정은 ‘반쪽 자유화’

만성 적자가 굳어져도 가격을 올리긴 쉽지 않다. 자동차보험료는 1990년대 단계적으로 자유화돼 2001년 완전히 보험사 자율에 맡겨졌다. 하지만 정부가 보이지 않는 통제권을 계속 쥐고 있다. 자동차보험은 차가 있는 국민이면 무조건 가입해야 하는 특성 때문에 소비자물가지수에 포함돼 있다. 한 손보사 관계자는 “수익성이 개선되면 ‘보험료를 내리라’는 압박이 오고, 적자가 심해져도 ‘인상은 자제하라’는 분위기”라고 했다.

올 4월 손보사들이 자동차보험료 인상을 추진한다는 소식이 알려지자 금융위원회는 이례적으로 보도 참고자료를 언론에 뿌렸다. 금융위는 “자동차보험료는 원칙적으로 자율적으로 결정될 사항”이라면서도 “인상 요인을 소비자에게 모두 전가하는 것은 불합리하며 사업비 절감 등을 선행해야 한다”고 했다. 애초 3% 이상 인상하려던 보험사들은 1% 정도만 올리는 것으로 한발 물러섰다.

인터넷·모바일로 가입하는 다이렉트 자동차보험이 대세로 자리잡으면서 업계 내부의 가격 경쟁도 치열해졌다. 보험개발원에 따르면 대당 평균 자동차보험료는 2014년 61만7000원에서 2017년 69만7000원으로 올랐다가 지난해 67만7000원으로 처음 감소했다. 보험료 비교가 간편해지면서 소비자들의 ‘가격 민감도’가 높아졌기 때문이라는 설명이다.

국내 자동차보험 시장은 연간 17조원 규모의 거대 시장으로 컸지만 2~3년 전부터 성장률은 뚝 떨어졌다.

“정부, 도덕적 해이 근절·경쟁 유도를”

손보사들이 적자 사업을 계속 끌고 가는 데는 이유가 있다. 방대한 가입자 정보를 확보해 다른 보험 판매로 연결할 수 있고, 1년 단위로 막대한 현금이 들어오는 만큼 단기 유동성을 확보할 수 있다. 국내 손보사들은 지난해 보험 영업에선 3조1090억원의 손실을 봤지만, 투자 수익이 커 최종적으론 3조2373억원의 당기순이익을 냈다. 보험업계 관계자는 “정부는 ‘생활 필수재’인 자동차보험 가격은 강하게 누르되 장기보험 등의 보험료 조정은 어느 정도 용인해 왔다”고 했다.

하지만 이런 왜곡된 구조가 보험사들의 재무 건전성에 위협 요인이 될 수 있다는 지적도 만만찮다. 보험사기, 과잉 수리 등으로 줄줄 새는 보험금을 통제할 제도적 기반을 마련하는 것이 가격 통제보다 더 큰 보험료 인하 효과를 낼 것이란 요구도 높다. 기승도 보험연구원 선임연구원은 “보험사들이 손해율에 따라 보험료를 자유롭게 결정하고, 참신한 상품으로 경쟁하도록 유도하는 정책이 필요하다”고 강조했다.

임현우 기자 tardis@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)