[단독] 티몬, 매물로 나왔다…롯데에 인수 타진

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

e커머스 지각변동 예고

지분 80% 매각 협상 시작

1조3000억 안팎 '줄다리기'

성사 땐 온라인쇼핑 선두권

지분 80% 매각 협상 시작

1조3000억 안팎 '줄다리기'

성사 땐 온라인쇼핑 선두권

3일 업계에 따르면 티몬 최대주주인 사모펀드 콜버그크래비스로버츠(KKR), 앵커에쿼티파트너스 관계자들이 최근 롯데그룹 임원들과 만나 매각협상을 시작했다. 양측은 비밀유지각서(NDA)를 작성하고, 구체적인 가격도 주고받은 것으로 알려졌다.

![[단독] 티몬, 매물로 나왔다…롯데에 인수 타진](https://img.hankyung.com/photo/201912/AA.21125745.1.jpg)

롯데가 티몬을 인수하면 단숨에 국내 e커머스 시장 선두권으로 치고 올라가게 된다. 롯데백화점 롯데마트 등 롯데그룹 7개 계열사는 지난해 8조원가량의 거래액을 기록했다.

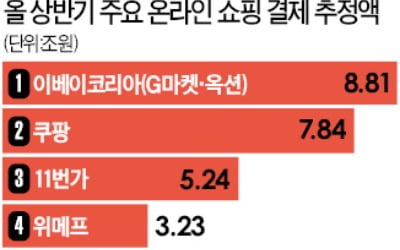

티몬의 거래액과 합하면 12조원 안팎이다. 이는 G마켓 옥션 등을 운영 중인 이베이코리아(약 16조원)에 이은 2위 수준이다. 국내 한 e커머스 기업 대표는 “아마존 같은 절대강자가 없는 국내 온라인 쇼핑 시장에서 롯데가 태풍의 핵으로 부상할 가능성이 커졌다”고 말했다.

티몬 대주주 측은 롯데 주요 임원들과 상당 기간 매각을 위한 사전 협의를 했다. 양측은 M&A가 성사됐을 때 시너지 효과가 상당하다는 데 공감한 것으로 알려졌다. 그룹 M&A를 총괄하는 지주사가 티몬 인수를 승인하면 인수 주체는 롯데쇼핑이 될 전망이다.

롯데쇼핑은 지난 10월 백화점, 마트 등이 소유한 부동산을 리츠(REITs·부동산투자회사) 형태로 유동화해 약 4300억원을 조달, 인수 여력은 충분하다는 평가를 받고 있다.롯데, 티몬 품으면 '한국판 아마존' 근접

'e커머스 합종연횡' 전쟁

롯데는 사업을 확장할 때 ‘인수합병(M&A) 카드’를 자주 썼다. 유통만 해도 2007년 우리홈쇼핑(롯데홈쇼핑), 2010년 바이더웨이(세븐일레븐)와 GS리테일 백화점·마트 부문(롯데백화점 롯데마트), 2012년 하이마트 등을 인수해 단숨에 경쟁력을 끌어올렸다. 티몬이 첫 매각 협상 상대로 롯데를 선택한 것도 이 때문이다. 롯데 역시 모바일 쇼핑 사업 강화를 위해 뭔가 한방이 필요하다. 롯데는 오프라인 1위지만 온라인에선 존재감이 크지 않다. 양측이 협상을 시작한 것은 국내 e커머스산업에서 벌어지는 ‘합종연횡’도 변수가 됐다.

![[단독] 티몬, 매물로 나왔다…롯데에 인수 타진](https://img.hankyung.com/photo/201912/AA.21126577.1.jpg)

롯데는 당초 “온라인 부문에서 M&A는 없다”고 했다. 2017년 11번가 인수에 나섰다가 조건이 맞지 않아 틀어진 경험이 있기 때문이다. 이후 백화점, 마트, 슈퍼 등 7개 계열사의 모바일 앱(응용프로그램)을 합친 ‘롯데ON’ 개발에만 주력했다.

티몬 인수 제안은 이런 상황에서 나왔다. 초기 롯데는 응하지 않았다. 티몬이 ‘눈높이’에 맞지도 않았기 때문이다. 티몬은 올 상반기 거래액이 2조원 수준이다. 쿠팡(7조8000억원), 11번가(5조2000억원), 위메프(3조2000억원)에도 못 미친다. “인수하려면 쿠팡 정도는 해야 되는 것 아니냐”는 말이 내부에서 나왔다. 티몬 측에서 올 상반기 “우선 만나서 논의해보자”고 해도 응하지 않았던 이유였다.

롯데의 태도가 바뀐 것은 그 사이 e커머스업계의 ‘짝짓기’가 이뤄졌기 때문이다. 11번가의 모기업 SK텔레콤은 카카오와 손잡았다. 3000억원 상당의 지분을 맞교환했다. ‘피를 섞어’ 제휴하기로 했다. 핵심은 온라인 쇼핑 분야의 협업이다. 카카오는 네이버에 비해 쇼핑 부문이 취약하다. 독자적으로 온라인 쇼핑을 강화하는 대신 11번가와의 협업을 택했다.

넥슨과 위메프도 손을 잡았다. 넥슨코리아는 같은달 IMM인베스트먼트와 함께 위메프에 4000억원을 투자했다. 이를 통해 넥슨코리아는 위메프 지분 약 10%를 확보했다. 넥스코리아 모기업 NXC의 기존 보유 지분 11.4%를 더하면 20%가 넘는다. 조만간 넥슨과 위메프 간 시너지를 낼 수 있는 사업 모델을 내놓을 것이란 것이 유통업계의 전망이다.

손정의 일본 소프트뱅크 회장의 투자를 받은 쿠팡은 독자노선을 명확히 하고 있다. 롯데가 손을 잡을 수 있는 ‘선택지’는 좁아졌다.

마땅치 않은 롯데의 대안

이베이코리아가 매물로 나오지 않는 이상 사실상 티몬이 유일한 대안이 됐다. 롯데가 협상장에 나온 이유다.

티몬도 롯데를 ‘유일한’ 협상 상대로 꼽는다. e커머스 사업 확장 의지가 있고, 1조원 넘는 자금을 투입할 수 있으며, 사업 시너지가 크게 날 수 있는 곳은 롯데밖에 없기 때문이다. e커머스업계 관계자는 “신세계는 독자적으로 온라인 사업을 하는 것으로 가닥을 잡았고, GS그룹은 대규모 투자 의사결정이 어렵다”며 “티몬 대주주는 롯데와 어떻게 해서든 거래를 성사시키려 할 것”이라고 분석했다.

합치면 시너지 효과 클 듯

롯데와 티몬이 합치면 외형이 크게 확장된다. 롯데는 작년 기준 거래액이 8조원 수준이다. 티몬 거래액과 합하면 12조원 수준으로 뛴다. 외형 기준으로 이베이코리아에 이은 2등이다. 시너지 효과를 내면 1~2년 이내에 1등을 달성하는 것이 가능하다.

거래액만 늘어나는 것이 아니다. 10~20대의 젊은 소비자를 확보할 수 있게 된다. 티몬이 G마켓, 11번가 등 오픈마켓과 다른 점은 네이버에 의존하지 않는다는 점이다. 네이버를 통해 티몬으로 들어오는 소비자는 10% 안팎에 불과하다. 90%는 티몬 앱과 웹사이트로 직접 들어온다. 이들 중에는 티몬의 ‘타임 커머스’에 열광하는 젊은 세대가 많다. 타임 커머스는 날짜, 요일, 시간대별로 초저가 상품을 일시에 판매하는 새로운 온라인 마케팅 방식이다. 티몬은 타임 커머스에서 이익을 낸다. 티몬 관계자는 “싸게 팔지만 대부분 흑자 구조를 유지하고 있다”고 말했다.

롯데 유통 계열사의 통합을 이끌어내는 ‘촉매제’ 역할도 할 수 있다. 롯데 유통 계열사들은 그동안 제각각 온라인 사업을 했다. 계열사 간 협업이 아니라 ‘경쟁’을 했다. 티몬이 롯데 안으로 들어오면 티몬을 중심으로 대대적인 개편이 불가피할 전망이다.

안재광 기자 ahnjk@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)