비우량채 사들이는 'SPV' 설립된다… 'BBB' 이하 채권도 매입

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

10조원 규모로 설립, 필요시 20조원으로 확대

산은 출자 1조·산은 후순위대출 1조·한은 선순위대출 8조

시장 안정화될 때까지 한시적 운영, 6개월 예정

산은 출자 1조·산은 후순위대출 1조·한은 선순위대출 8조

시장 안정화될 때까지 한시적 운영, 6개월 예정

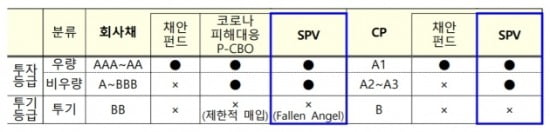

20일 홍남기 경제부총리 겸 기획재정부 장관은 제4차 비상경제 중앙대책본부(경제 중대본) 회의에서 '저신용등급 포함 회사채·CP 매입기구(SPV)' 설립 방안을 밝혔다. 신설되는 SPV는 일시적으로 신용도가 낮아져 금융지원 사각지대에 놓인 저신용 회사채· CP 매입을 지원한다.

앞서 정부는 신종 코로나바이러스 감염증(코로나19) 확산에 금융시장이 흔들리자 대규모 민생·금융안정 패키지 프로그램 등을 통해 시장 안정에 나섰다. 이후 우량채 위주로 발행금액이 증가했지만, A등급 이하 비우량채 회사채 발행은 저조했다. 지난 3월까지 1조원을 웃돌던 A등급 이하 회사채 발행금액은 4월 들어 2000억원으로 급감했다.

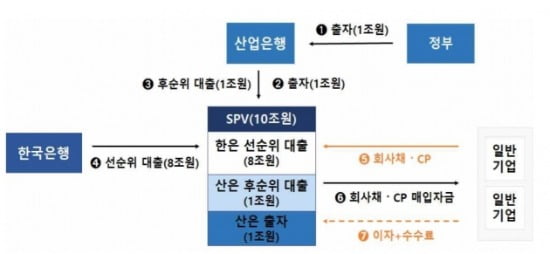

이에 정부와 한은, 산은은 비우량채 직접 매입을 통해 채권시장 불안을 해소하겠다는 방침이다. SPV는 산은 출자 1조원(10%), 산은 후순위 대출 1조원(10%), 한은 선순위 대출 8조원(80%) 등을 통해 10조원 규모로 조성된다. 필요하다면 추가로 20조원까지 확대될 예정이다.

산은의 출자금은 정부가 3차 추경 5000억원, 내년 예산 5000억원을 통해 뒷받침한다. 또 산은의 후순위 대출자금은 산금채 발행 등을 통해 조성할 예정이다. SPV에 대한 한은의 직접대출은 한은법 제80조에 따른 것으로, 캐피털 콜(Capital call)로 진행된다. 캐피털 콜은 투자기관과 출자약정 후 투자대상 사업이 확정돼 실제 투자집행 시 자금을 납입하는 방식을 의미한다.

동일기업 및 기업군에 대한 매입한도는 SPV 전체 지원액의 2%~3% 이내가 될 전망이다. 매입금리는 시장금리에 일부 가산 수수료(신용등급별로 차등화하되, 최대 100bp 이내로 부과)를 추가한 형태로 운용된다.

SPV는 금융시장 안정시까지 한시적으로 운영하는 것을 원칙으로 6개월 간 운영된다. 기간 연장 여부 및 운영규모 확대 등은 시장 상황에 따라 달라질 수 있다. 구체적인 사항은 정부와 한은, 산은 등이 참여하는 운영위원회(가칭)를 구성해 결정할 계획이다.

채선희 한경닷컴 기자 csun00@hankyung.com

![홍남기 부총리 교체설 솔솔…EPB 출신이냐 '모피아'냐 [여기는 논설실]](https://img.hankyung.com/photo/202004/ZA.22392362.3.jpg)