대한항공, 아시아나 품는다…산은, 한진칼에 8000억 투입 [종합]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

대한항공, 아시아나 인수 '빅딜' 추진 [이슈+]

▽ 산업장관 회의 논의…산은 재원 투입

▽ 대한항공, 1조8000억에 아시아나항공 인수

▽ 양사 합병하면 세계 10위권 항공사 출범

▽ 산업장관 회의 논의…산은 재원 투입

▽ 대한항공, 1조8000억에 아시아나항공 인수

▽ 양사 합병하면 세계 10위권 항공사 출범

산은, 한진칼에 8000억 투입 결정…대한항공 1조8000억에 아시아나 인수

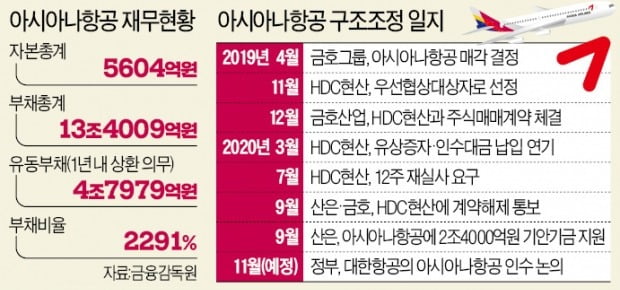

산업은행이 대한항공의 아시아나항공 인수 추진을 위해 8000억원을 투입하기로 했다. 대한항공은 이를 활용해 1조8000억원에 아시아나항공을 인수한다.정부는 16일 산업경쟁력 강화 관계장관(산경장) 회의를 열어 아시아나항공 정상화 방안을 논의하고 이 같이 결론을 지었다.

산은은 이번 인수전에서 한진그룹 지주사 한진칼에 8000억원을 투입한다. 5000억원은 제3자 배정 유상증자 참여로, 3000억원은 대한항공 주식을 기초자산으로 한 교환사채(EB)를 인수하는 방식이다. 한진칼은 8000억원을 대한항공에 대여한다.

한진칼은 아시아나항공 인수를 위한 대한항공의 2조5000억원 규모 유상증자에 참여한다. 한진칼에 배정된 몫은 7317억원으로 주식 취득 후 한진칼의 대한항공 지분율 29.2%가 된다. 주식 취득 예정일은 내년 3월 13일이다.

대한항공은 유상증자 대금으로 아시아나항공에 1조8000억원을 투입한다. 1조5000억원 규모의 아시아나항공 신주를 인수한다는 계획이다. 주식 취득 뒤 대한항공의 아시아나항공 지분율은 63.9%가 돼 최대주주로 올라선다. 주식 취득 예정일은 내년 6월 30일이다. 대한항공은 이와 함께 아시아나항공 영구채 3000억원을 인수한다.

대한항공·아시아나 '빅딜'…각사 이사회 개최

항공업계에 따르면 대한항공과 아시아나항공은 이날 이사회를 열고 대한항공의 아시아나항공 인수 사안에 대해 논의 중인 것으로 전해졌다.

대한항공은 이날 오전 8시께 서울 서소문 사옥에서 이사회를 열었다. 이사회에서는 이날 정부가 개최한 산경장 회의 관련 내용을 논의하는 것으로 알려졌다. 정부의 지원 공식화와 함께 대한항공도 이사회 결의 후 인수 작업에 착수하기로 했다.

아시아나항공도 이날 오전 이사회를 열고 인수 관련 내용을 논의하는 것으로 전해졌다.

세계 10위권 초대형 항공사 출범까지…넘어야 할 산

특히 한진그룹 경영권을 둘러싸고 조원태 한진그룹 회장과 대립하는 행동주의 사모펀드(PEF) KCGI 등 3자연합 측(지분율 46.71%) 아시아나항공 인수를 반대하고 나섰다. 3자연합은 조 회장 측(41.14%)보다 더 높은 한진칼 지분을 확보하고 있다.

KCGI는 "산업은행이 한진칼에 자금을 지원해 아시아나항공 인수를 고려하는 것은 다른 주주들의 권리를 무시한 채 현 경영진의 지위 보전을 위한 대책”이라며 "한진칼이 유상증자를 강행한다면 국민의 혈세를 낭비하는 제3자 배정보다는 기존 대주주인 우리 주주연합이 책임경영의 차원에서 우선 참여하겠다"고 밝힌 바 있다.

또한 대한항공의 아시아나항공 인수를 위해서는 공정거래위원회의 기업결합 승인도 필요하다. 국내선 수송객 점유율이 진에어, 에어부산, 에어서울 등 양사의 저가항공사(LCC) 자회사까지 합칠 경우 공정위가 시장지배적 사업자로 간주하는 절반을 넘어서게 되기 때문이다. 양사의 합병으로 복수민항 체제가 무너져 경쟁을 제한할 우려가 있다고 판단할 수 있다.

공정위가 앞서 제주항공의 이스타항공 합병을 승인한 데 비춰 아시아나항공을 회생 불가능한 회사로 판단하면 대한항공과의 결합을 허용할 수 있다. 그러나 공정위가 '회생 불가'로 판단한 기업에 산은이 정상화를 명분으로 추가로 혈세를 투입한다는 논란이 일 가능성이 있다.

아울러 두 회사의 통합 과정에서 중복 노선과 인력 구조조정이 불가피한 만큼 노조의 반발이 불가피할 전망이다.

오정민 한경닷컴 기자 blooming@hankyung.com

기사제보 및 보도자료 open@hankyung.com