PEF 손잡은 LG화학…LG그룹 '실트론 트라우마' 씻어냈다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

12일 LG화학은 국내 PEF 운용사 IMM크레딧솔루션(IMM크레딧)이 운영할 KBE(Korea Battery & ESG) Fund의 핵심 투자자(Anchor Limited Partner)로 1500억원을 출자한다고 밝혔다. IMM크레딧은 국내 투자자(LP)들을 대상으로 투자 유치를 진행해 총 4000억~5000억원 규모로 펀드 조성을 마무리할 계획이다.

◆'소재에서 완성품까지' BYD에 자극받은 LG, PEF에 러브콜

그룹내 복수의 관계자에 따르면 이번 펀드 조성은 올해 초 LG그룹 지주사 (주)LG의 제안으로 시작됐다. IMM크레딧을 포함 복수의 국내외 펀드 운용사로부터 제안을 받은 후 운용역의 전문성, 트랙레코드, 투자 전략 등을 검토해 최종적으로 IMM크레딧이 낙점된 것으로 전해진다. LG그룹의 M&A를 총괄하는 홍범식 (주)LG 사장은 베인앤드컴퍼니 한국 대표를 지내며 PEF거래 대다수의 자문 업무를 맡아왔던 인사다. PEF 산업에 대한 이해도 측면에선 국내 최정상 수준이란 후문이다.

LG그룹은 그룹 핵심 먹거리인 배터리산업을 둘러싼 효율적인 공급망 구축 차원에서 PEF와 협업을 고심해왔다. LG그룹의 경쟁사인 중국 BYD는 이미 양극재·음극재·전해질·분리막·망간 광산에 이르는 배터리 관련 전분야에 골고루 지분 투자해 생태계를 구축해놓기도 했다.

IMM크레딧에선 김정원 IMM PE 전무가 이번 펀드의 운용을 도맡을 예정이다. 김 전무는 미국 스탠포드 반도체 박사 출신으로 IMM 합류 이전 글로벌 전략컨설팅사 맥킨지와 벤처캐피탈(VC) 등을 두루 거쳤다. 거래 발굴에서 투자, LG그룹과의 협업 등을 주도할 계획이다. LG화학도 투자자로서 뚜렷한 시너지가 보이거나 사내 기술을 공유할 수 있는 유망기업에 투자를 제안할 것으로 점쳐진다. IMM크레딧은 SK루브리컨츠 지분 40%를 인수한 기존 크레딧 부문과 별도로 김 전무가 이끄는 스페셜 솔루션 부문을 운영할 예정이다.

PEF업계에선 LG화학의 협업 결정이 '효율성' 측면에서 시너지를 볼 것으로 내다보고 있다. 한 외국계 PEF 관계자는 "대기업 내 투자조직을 갖췄더라도 기본적으로 의사결정이 오래 걸리고 보이지 않는 유무형의 장벽들이 있다보니 운용사와 협업하는 게 최적의 선택일 수 있다"며 "또 투자 대상이 대부분 중소·중견 소재 기업들이다보니 인수후통합(PMI) 등에서도 PEF가 장점이 될 것"이라고 말했다.

◆실트론 분쟁에 PEF '출입금지'였던 LG, 문호 열었다

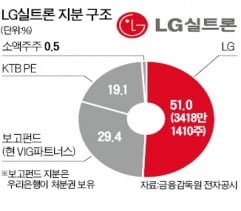

이번 협업 소식에 PEF업계에선 LG그룹과의 파트너십 기회가 늘어날 것이란 기대감도 확산되고 있다. 그간 LG그룹이 위치한 여의도 트윈타워에 PEF는 사실상 '출입금지'라는 이야기가 정설처럼 굳어져왔다. 과거 LG실트론의 상장(IPO)을 둘러싼 보고펀드·KTB PE 등 PEF와의 맞소송 사례 때문이다. LG 입장에선 자칫 그룹 총수였던 구본무 전 회장이 법정에 출두해야하는 초유의 상황까지 처할 수 있었다. 당시엔 보고펀드가 디폴트를 선언하며 LG의 승리로 끝났지만, 양 측 모두에 껄끄러운 기억이었다.

대기업 소수지분 투자에서 PEF들은 상장(IPO)을 통한 회수를 전제로 '동반매도청구권(드래그얼롱) 및 콜옵션'을 필수적으로 요구하기 때문에 과거 실트론의 선례는 치명적이었다. 반면 PEF 입장에서 향후 LG와 관계를 쌓게될 경우 떨어질 잠재 먹거리들도 아쉬운 상황이었다. LG그룹도 추후 대형 혹은 해외 기반의 M&A를 단행하려면 외부로부터의 투자금 유치가 필요할 수 있다. 이 때문에 이번 LG화학의 출자 사례를 그간 보이지 않던 '빗장'이 해소됐다는 측면에서 환영하는 분위기도 감지된다.

다른 PEF 관계자는 "LG그룹과 PEF간 협업은 '시간문제'라고 생각해왔다"라며 "추후 대형 거래에서 협업하는 사례도 많아질 것"이라고 말했다.

차준호 / 김채연 기자 chacha@hankyung.com

≪이 기사는 05월12일(08:07) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫