"전세금 돌려주려면 대출 받아야 하는데…한도 반토막나 내집 두고 월세 살아야 할 판"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

6억 넘는 주택 보증금대출에

7월이후 DSR 40% 규제도 적용

내년 자금까지 벌써 문의

2금융권으로 눈길 돌리기도

7월이후 DSR 40% 규제도 적용

내년 자금까지 벌써 문의

2금융권으로 눈길 돌리기도

하지만 최근 대출 규제 강화로 전세 퇴거 대출마저 속속 막히고 있다는 소식에 김씨는 밤잠을 못 이루고 있다. 대출이 아니면 전세금을 돌려줄 방법이 막막한 데다 실입주를 못하면 당장 오갈 데 없는 처지가 될 수 있기 때문이다. 지금 살고 있는 전셋집의 집주인도 계약이 끝나면 직접 들어오겠다며 김씨에게 일찌감치 통보한 상태다. 김씨는 “담보가 확실한 주택으로도 대출이 안 되면 내 집을 두고 월세를 살아야 할 판”이라고 말했다.

세입자 보호보다 대출 억제가 우선

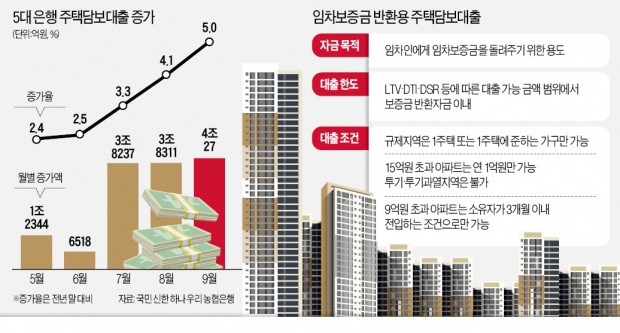

전세 퇴거 대출은 자금 목적만 다를 뿐 은행 입장에서는 주택 구입용 대출과 똑같은 주택담보대출이다. 세입자를 보호한다는 취지 때문에 정부도 주택담보대출 규제를 강화하면서 보증금 반환 목적 대출에 대해서는 일부 예외를 둬왔다. 다른 생활안정자금 목적 주택담보대출은 1년에 1억원까지만 가능하게 한 반면 보증금 반환 대출은 조건만 맞으면 보증금 반환자금 범위 내에서 취급할 수 있도록 했다.하지만 보증금 반환 대출이 ‘갭 투자’를 부추길 수 있다는 지적이 나오면서 금융당국은 2019년 12월부터 투기지역·투기과열지구의 시가 15억원 초과 주택에 한해 보증금 반환 목적의 대출도 금지했다. 시세 9억원을 넘는 주택도 소유자가 3개월 이내에 해당 주택에 직접 전입하는 조건으로만 취급이 가능하다. 이뿐만 아니라 올해 7월부터는 규제지역의 시세 6억원을 넘는 주택 보유자는 개인별 ‘총부채원리금상환비율(DSR) 40%’ 규제를 추가로 적용받아 돈을 빌리기가 더 까다로워졌다.

부동산업계의 한 관계자는 “본인도 전세를 살던 집주인과 보증금을 받아서 나가야 하는 세입자가 이사 시기를 서로 맞추지 못해 대출받기 어려운 경우도 적지 않다”며 “집주인이 실입주를 위해 계약 기간을 다 못 채우고 나가느라 임대인의 복비를 부담하거나 세입자에게 ‘대출이 안 나오니 당장 보증금을 못 준다’며 버티는 경우도 있다”고 전했다.

은행들이 이렇게 보증금 반환 대출까지 조이고 나선 것은 연말까지 취급할 수 있는 가계대출 한도가 얼마 남지 않았기 때문이다. 5대 은행의 9월 말 가계대출 잔액은 한 달 새 4조원 넘게 늘어난 702조8878억원이었다. 금융당국이 묶어둔 총량 증가율(전년 말 대비 6%)까지는 불과 7조4754억원가량 남았다. 한 달에 5대 은행의 가계대출 잔액이 2조5000억원 이상 늘어나면 안 된다는 계산이 나온다. 올 들어 9월까지 월평균 가계대출 증가 규모는 3조6400억원 수준이었다.

특히 가계대출의 가장 큰 비중을 차지하는 주택담보대출 증가 규모는 갈수록 늘어나는 추세다. 5대 은행의 9월 말 주택담보대출은 전달보다 4조27억원 늘어난 497조4175억원이었다. 올 들어 최대 증가폭이다. 은행들이 자금 목적에 관계 없이 주택담보대출을 전방위로 줄이고 나선 이유다. 앞서 한국씨티은행이 올해 초 시가 9억원을 넘는 아파트를 담보로 한 보증금 반환 대출 취급을 제한한 사례가 있는 만큼 다른 은행들도 이런 자율 규제에 나설 수 있다는 관측도 나온다.

내년에도 총량 규제 지속에 가수요 폭발

내년에도 총량 규제를 지속하겠다는 금융당국의 방침 때문에 실수요자들의 불안은 커지고 있다. A은행의 서울 양천구 지점 관계자는 “전세 만기가 내년 6월인 대출자까지 미리 전화가 올 정도로 규제를 향한 두려움이 크다”며 “전세자금 대출을 아예 취급하지 않는 은행도 있어 ‘풍선효과’로 신규 접수가 크게 늘었다”고 말했다.B은행 관계자는 “전세금 반환 기일이 많이 남았는데 혹시라도 임차인 퇴거 때 돈 마련이 어려울까 봐 생활안정자금이라도 받아놓자는 사람이 많다”며 “각종 규제로 원하는 한도가 나오지 않아 제2금융권으로 눈을 돌리는 고객도 적지 않다”고 했다.

빈난새 기자 binthere@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)