금리 인상기, 내 돈 지키는 필승 전략은

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

레버리지 줄이고 현금성 자산 확보해야

자산·부채 포트폴리오 리밸런싱 필요

자산·부채 포트폴리오 리밸런싱 필요

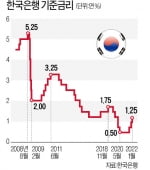

“한은 기준금리 연내 2%에 육박할 것”

통계청에 따르면 소비자물가 상승률은 지난달 3.6%로 4개월 연속 3%대를 기록했다. 지난해 10월 3%대에 진입한 이후 11월 3.8%, 12월 3.7% 등으로 넉 달째 고공행진을 이어가고 있다.

이다은 대신증권 연구원은 “국제유가 오름세와 원재료비, 인건비 부담에 따른 외식 가격 인상 속도 등을 감안해 소비자물가 상승률은 올해 1분기 3%대를 이어갈 가능성이 높다”며 연간 기준 소비자물가 상승률 전망치를 기존 2.1%에서 2.6%로 상향했다. 메리츠증권도 올해 연간 물가 전망치를 2.9%까지 올려잡았다.

이처럼 물가 상승 압력이 거세지면서 한은의 기준금리 인상 시계도 빨라질 것이란 관측이다. 한은 금융통화위원회(금통위)는 지난달 정례회의에서 기준금리를 연 1.25%로 0.25%포인트 인상했다. 작년 11월에 이어 이례적으로 두 차례 연속 인상하면서 기준금리는 22개월 만에 코로나19 직전 수준으로 돌아갔다.

윤여삼 메리츠증권 연구원은 “높아진 물가 압력을 고려해 올해 기준금리 전망을 1.75%로 상향한다”며 “인상 시기는 물가 부담이 높은 올해 2분기(5월)와 3분기(8월)가 될 것”이라고 했다. 한화투자증권도 올해 기준금리 인상 시점과 횟수, 전망치 등을 기존 ‘11월 한 차례 인상(연 1.50%)’에서 ‘7월과 11월 두 차례 인상(연 1.75%)’으로 변경했다.

글로벌 중앙은행도 비슷한 행보를 나타내고 있다. 미국 블룸버그는 미 중앙은행(Fed)을 비롯해 전 세계 국내총생산(GDP)의 약 절반을 차지하는 세계 주요국 중앙은행들이 오는 4월까지 기준금리 인상을 시작할 전망이라고 보도했다.

“현금 확보하고 저점 투자기회 노려야”

금리가 오르면 자산가격이 하락하고 대출 이자 부담이 늘어난다. 자산·부채 포트폴리오 리밸런싱(재조정)이 필요한 이유다. 특히 코로나 이후 대출을 얻어 주식 암호화폐 투자에 나섰던 투자자들이 적지 않아 하방 리스크에 대비하지 않으면 큰 낭패를 볼 수 있다.김성희 농협은행 NHAll100자문센터 WM전문위원은 “코로나 이후 초저금리를 활용해 ‘빚투’에 나섰던 투자자라면 일부 자산을 매각해 현금을 확보하고 빚을 줄여나가는 작업에 착수해야 할 것”이라고 말했다.

현금성 자산은 어느 정도 확보해야 할까. 전문가들마다 견해 차는 있지만 전체 포트폴리오에서 차지하는 비중을 최소 20%는 가져가야 한다는 의견이 지배적이다. 한국경제신문이 신한·국민·하나·우리 등 4대 은행 프라이빗뱅킹(PB)센터에 자문한 결과 전체 포트폴리오의 20~40% 범위에서 현금성 자산을 확보해야 한다는 주문이 나왔다.

현금성 자산이 필요한 이유는 시장 변동성에 따른 리스크를 낮추고 향후 하락장에서 저렴하게 알짜 매물을 사들일 기회를 노리기 위한 차원이라는 설명이다. 서원용 하나은행 영업1부PB센터지점 Gold PB팀장은 “시장의 과도한 급락은 오히려 좋은 매수 타이밍이 될 것”이라고 했다.

펀드 또는 상장지수펀드(ETF) 투자와 분할 매수 전략을 통해 전체 리스크를 낮추는 방법도 바람직하다. 미국의 대형 정보기술(IT) 기업에 투자하는 펀드 및 ETF나 메타버스, ESG(환경·사회·지배구조) 트렌드를 주도하는 기업에 대해 시장이 출렁일 때마다 분할 매수하면 승산이 충분하다는 얘기다.

대출 구조조정도 필수다. 주택담보대출은 고정금리와 변동금리 간 격차가 크지 않은 만큼 가급적 고정금리 방식을 선택하되 중도상환수수료나 우대금리 혜택, 대출 한도 등을 종합적으로 고려할 필요가 있다. 또 급여 이체, 카드 이용, 자동 이체 등 실적을 모아 우대금리 혜택을 극대화하고 금리인하요구권도 적극 활용하는 게 좋다.

이호기/김대훈/빈난새 기자 hglee@hankyung.com