'흠슬라'의 달콤했던 추억…매달 1조 버는데도 못 뜨는 HMM

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

사상최대 실적 전망에도

주가 작년 대비 반토막…왜?

막대한 현금창출에도 PER 2배

'우크라'發 해운운임 상승세 여전

산은 지분매각 등 민영화가 변수

2.7兆 영구채, 주식전환 땐 부담

인수후보, 수조원 몸값 지불해야

주가 작년 대비 반토막…왜?

막대한 현금창출에도 PER 2배

'우크라'發 해운운임 상승세 여전

산은 지분매각 등 민영화가 변수

2.7兆 영구채, 주식전환 땐 부담

인수후보, 수조원 몸값 지불해야

○올해도 사상 최대 실적

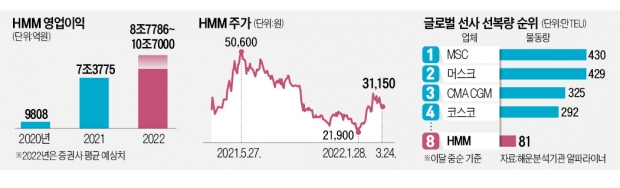

24일 증권업계에 따르면 이달 초 증권사들이 내놓은 HMM의 올해 영업이익 평균 컨센서스(시장 전망치)는 8조7786억원이다. 하지만 러시아의 우크라이나 침공에 따른 물류대란 여파로 컨센서스는 점차 상향 조정되고 있다. 대신증권은 지난 23일 “해운 운임 상승으로 올해 영업이익이 10조7000억원에 달할 것”이라고 내다봤다. 1976년 창사 이후 최대 실적을 거둔 작년 영업이익(7조3775억원)을 훨씬 웃돈다. HMM은 올 1월에만 1조원이 넘는 영업이익을 낸 것으로 추정된다. 1분기 영업이익 전망치는 2조5000억원이다. 작년 말 기준 현금 및 현금성자산은 1조7249억원이다. 2019년 12월(6450억원) 대비 세 배 가까이 급증했다.

HMM 선복량 급증도 긍정적이다. 해운조사기관 알파라이너에 따르면 이달 중순 기준 HMM 선복량은 81만8328TEU다. 코로나19 사태 직전인 2020년 3월 41만4600TEU에서 2년 만에 97.5% 늘어났다. 이 기간 선복량 증가율은 세계 톱10 선사 중 압도적인 1위다. HMM에 이어 △프랑스 CMA CGM(24.3%) △대만 에버그린(22.3%) △덴마크 MSC(13.1%) 순이다. HMM은 특히 세계 최대 규모인 2만4000TEU급 컨테이너선 12척을 보유해 ‘규모의 경제’ 효과를 톡톡히 누리고 있다. 선적률은 아시아에서 미국·유럽으로 가는 화물 기준 2만4000TEU급이 101.1%, 1만6000TEU급은 101.3%에 달한다.

HMM 관계자는 “2024년 상반기까지 1만3000TEU급 컨테이너선 12척을 인도받으면 선복량이 100만TEU까지 확대될 것”이라고 말했다. 이렇게 되면 2016년 9월 한진해운이 법정관리에 들어가기 직전 선복량(61만TEU)과 당시 현대상선(43만TEU) 선복량을 합친 규모와 비슷해진다.

○주가 상승 걸림돌은 영구채

HMM의 체력이 강해졌고, 경영 환경도 우호적이지만 주가는 또 다른 얘기다. 최대 변수는 민영화다. HMM의 최대주주는 20.7%를 보유한 산은이다. 해양진흥공사도 20.0%를 보유하고 있다. 여기에 산은과 해진공이 보유한 영구채 규모가 2조6798억원이다. 주가 상승과 민영화엔 악재로 작용하고 있다.HMM은 2018년 10월부터 여섯 차례에 걸쳐 영구채를 발행했다. 당시 경영 악화로 시장에서 단독으로 자금 조달이 불가능해지자 산은과 해진공이 영구채를 인수했다. 만기 30년 이자율 연 3%에 주식 전환 청구권을 행사할 수 있다. 영구채가 단계적으로 주식으로 전량 전환되면 HMM 유통 주식은 현재 4억8900만 주에서 9억 주까지 늘어난다. 산은과 해진공 보유 지분도 80%까지 급증한다.

잠재 인수 후보는 이 지분가치와 경영권 프리미엄을 합치면 수조원에 달하는 몸값을 부담해야 한다. 이동걸 산은 회장이 원활한 인수합병(M&A)을 위해 지분을 시장에 단계적으로 매각해야 한다고 밝힌 이유다. 다만 매각 시점을 놓고 해진공과의 미묘한 온도 차가 감지된다. 산은은 기회가 되면 민영화를 추진하겠다는 방침이지만 해진공은 시기상조라는 입장을 고수하고 있다.

HMM 주가는 지난해 초부터 5월 말까지 세 배 이상 급상승하며 5만600원까지 치솟기도 했다. ‘흠슬라’(HMM+테슬라)로 불렸던 시기다. 하지만 영구채의 주식 전환 이슈가 제기되면서 작년 하반기부터 급락하다가 올 2월 초부터 다소 회복세를 보이고 있다. 작년 말 기준 HMM의 주가수익비율(PER)은 동일 업종(20배)을 훨씬 밑도는 1.96배에 불과하다. 증권업계 관계자는 “연초 해운대란 수혜주로 부각되면서 올 들어 상승세를 보이고 있지만 기록적인 실적에 비해 여전히 저평가됐다”고 지적했다.

남정민 기자 peux@hankyung.com

![HMM, 주당 600원 결산 현금배당 결정[주목 e공시]](https://img.hankyung.com/photo/202203/01.29279766.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)