금리 급등에 국채이자 예산 부족해지나…기재부 "추경 검토" [정의진의 경제현미경]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

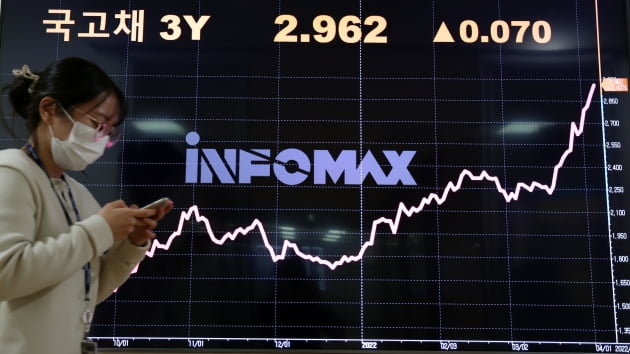

19일 기획재정부에 따르면 지난 3월 국고채 평균 조달금리는 2.61%로 지난해 평균(1.79%) 대비 0.82%포인트 상승한 것으로 집계됐다. 정부는 작년 8월 예산을 편성할 때 올해 신규 발행하는 국고채의 평균 금리가 최대 2.60%를 넘지 않을 것으로 보고 올해 지출할 국고채 이자비용 규모를 총 20조7000억원으로 정했다.

![금리 급등에 국채이자 예산 부족해지나…기재부 "추경 검토" [정의진의 경제현미경]](https://img.hankyung.com/photo/202204/01.29683622.1.jpg)

채권 업계는 특히 윤석열 정부가 출범한 이후 편성될 추경 예산의 규모와 자금 조달 방식에 촉각을 곤두세우고 있다. 윤석열 정부가 공약대로 50조원의 대규모 추경을 편성하면서 적자국채를 발행하면 국채 금리는 더 오를 수밖에 없기 때문이다. 김상훈 KB증권 연구원은 "적자국채 발행을 최소화할 것이라는 윤석열 당선인에 대한 시장의 기대가 꺾이면서 국고채 금리가 연초에 비해 빠르게 상승했다"고 분석했다.

![금리 급등에 국채이자 예산 부족해지나…기재부 "추경 검토" [정의진의 경제현미경]](https://img.hankyung.com/photo/202204/01.29683621.1.jpg)

정부는 당분간 국고채 조달금리가 편성금리를 계속 웃돌 것으로 보고 뒤늦게 대책 마련에 나서기로 했다. 기재부 관계자는 "2차 추경을 편성할 때 국고채 이자비용 예산을 확대하는 등의 방안을 검토하고 있다"며 "면밀한 시장 모니터링을 바탕으로 필요한 조치를 취하겠다"고 말했다.

정의진 기자 justjin@hankyung.com

![[김현석의 월스트리트나우] "Fed, 크게 뒤처졌다"…10년물 금리 2.9% 육박](https://img.hankyung.com/photo/202204/01.29678107.3.jpg)

![[취업문 여는 한경 TESAT] 기준금리](https://img.hankyung.com/photo/202204/AA.29673691.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)