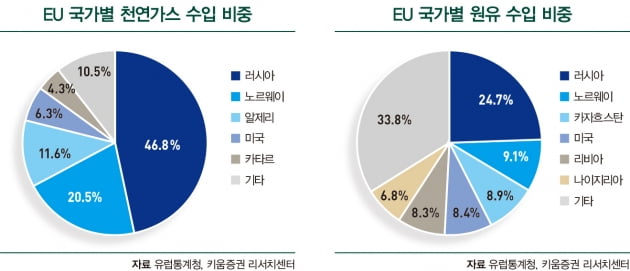

사실, 전통 에너지 기업들은 지난 2년여 간 여러 투자 검토에서 배제된 바 있다. 팬데믹 이후 금융시장의 가장 큰 화두였던 ESG(환경·사회·지배구조) 물결 속에서 전 세계가 친환경 투자 계획을 확대했고, 유럽을 중심으로 여러 ESG 펀드에서 전통 에너지 업체에 대한 네거티브 스크리닝이 단행되기도 했다. 그러나 러·우 전쟁으로 촉발된 글로벌 공급망 붕괴, 원자재 가격 급등은 에너지 밸류체인 재편을 촉발했다. 유럽을 중심으로 전 세계의 러시아 에너지 의존도가 높았다는 것이 확인되는 가운데 에너지 수급이 불안정해지며 전통 에너지, 원자재 섹터는 올해 가장 큰 수익률을 기록했다.

이후 전통 에너지 산업은 어떤 변화를 맞게 될까? 물론 전쟁 이슈가 끝나고 공급망이 풀린다면 올 한 해 급등한 원자재 가격 역시 하락세를 피할 수 없을 것으로 보인다. 미뤄진 신재생에너지 투자도 다시 재개될 것이며, 장기적 관점에서 탄소중립을 실천하고, 친환경에너지로의 전환을 추진해야 한다는 데는 이견이 없다.

다만, 에너지 안보를 보장하기 위해서는 상당 부분 자급자족할 수 있는 에너지 시스템을 만들어야 하는데, 이를 위해서는 화석연료 사용을 일정 부분 용인할 수밖에 없는 기술적 한계가 확인됐다. 언젠가 친환경에너지가 에너지 시장을 지배할 때가 오겠지만, 전환 과도기에서 일부 셰일·가스업체는 오히려 더 좋은 포지셔닝을 구축할 수 있게 되었다. 국제분쟁이 전통 에너지 기업에 오히려 새로운 기회를 마련해주고 있다고 볼 수 있다.

탄소 고배출 기업의 탄소 전환에 투자

크레인셰어스 글로벌 탄소전환 ETF(KraneShares Global Carbon Transformation ETF, 티커명 KGHG)는 미래 저탄소 리더에 투자하는 것을 목표로 운용되는 액티브 ETF다. 즉 전통적 고탄소배출 산업군 내에서 친환경에너지로의 전환에 적극 나서는 기업에 투자한다. 현시점의 탄소배출량은 높더라도, 향후 탄소감축에 대한 약속을 정확히 명시하고 목표를 달성해나가는 기업이 개선된 ESG 점수 및 재평가를 통해 장기적으로 아웃퍼폼할 수 있다는 아이디어에 착안했다.

현재 진행 중인 러·우 전쟁으로 화석에너지 의존도가 급격히 높아진 상황이다. 비용 상승에 따른 자본 지출이 가속화되는 만큼 에너지 전환에 힘쓰는 기업이 탈탄소화에서 경쟁우위를 차지하고 주도할 것으로 기대한다. 운용 전략상 세부 산업별 비중은 전력(29.8%), 석유·가스(10.7%), 광업(8.7%), 화학 제품(8.3%) 순으로 전통 에너지원의 비중이 높으며, 이 점이 기존 친환경 ETF와 차별화되는 부분이다.

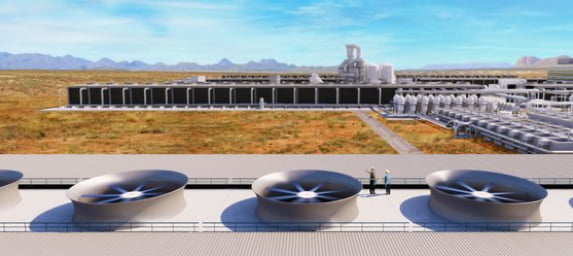

엑손모빌, 쉐브론, 옥시덴털 페트롤리움 등의 대표 업체들은 이미 원유·가스 시장에서 탄탄한 시장 지배력을 구축하는 동시에 일찍이 탄소포집 기술 개발을 비롯한 에너지 전환 노력을 꾀하고 있다. 옥시덴털 페트롤리움은 미국 석유 메이저 중 최초로 2040년 탄소중립을 선언하며 친환경 전환에 앞장서고 있다. 특히 직접 공기 포집(Direct Air Capture, DAC: 대기 중 이산화탄소를 직접 포집해 제거하는 기술) 사업에 대한 긍정적 평가를 받고 있다.

이런 가운데 버크셔 해서웨이의 옥시덴털 페트롤리움 지분율이 3월 중순 14.6%까지 상승한 것으로 보도됐다. 오일 메이저로서 현재 에너지 가격 상승의 수혜를 받을 수 있는 상황인 동시에 장기적으로 친환경 사업 전환에 대한 긍정적 평가가 동반된 결과로 추측된다. 전통 에너지 및 신재생에너지 두 축에서 모두 두각을 나타낼 수 있는 기업은 향후에도 과거와 다른 밸류에이션을 받을 것으로 기대되는 상황이다.

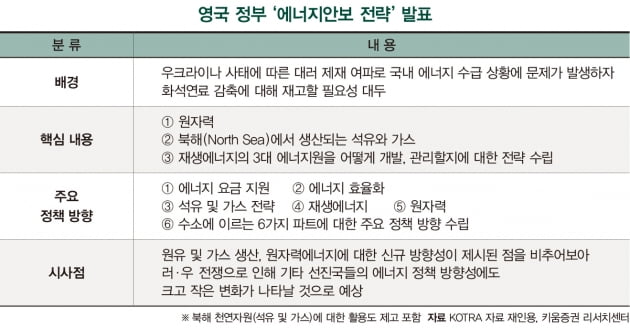

참고로, 지난 4월 초 영국 정부는 전 세계 에너지 가격 상승과 국가별 에너지 안보에 대한 시급성으로 인해 ‘에너지안보 전략‘을 발표했다. 핵심은 원자력, 북해에서 생산되는 석유·가스, 재생에너지의 3대 에너지원을 어떻게 개발·관리할지에 대한 부분이었다. 러시아에 대한 의존도가 높았던 영국은 결국 청정에너지원을 적극 활용하는 동시에 석유·가스, 원자력에 대한 활용도를 어떻게 높일 것인지에 대해서도 고민하게 되었다. 이 같은 고민은 영국뿐만이 아닐 것이다.

김진영 키움증권 애널리스트

!["삼성전자 주가 8만원 '거뜬'…하반기엔 '이 종목' 특히 추천" [한경 재테크쇼]](https://img.hankyung.com/photo/202308/03.34151629.3.jpg)